ما هي ضريبة الخصم والإضافة وجدول نسبة الضريبة

محتويات المقال:

- مُلخص النقاط الرئيسية

- ما هي ضريبة الخصم والإضافة؟

- شرح ضريبة الخصم والإضافة

- ما هي الجهات المُلزمة بضريبة الخصم والإضافة؟

- ما هي نسب ضريبة الخصم والإضافة؟

- ما الهدف من فرض ضريبة الخصم والإضافة؟

- ما العلاقة بين ضريبة الخصم والإضافة ونظام الدفعات الضريبية المقدمة؟

- ما الفرق بين ضريبة القيمة المضافة وضريبة الخصم والإضافة؟

- كيفية حساب ضريبة الخصم والإضافة وتقديم إقرار 41؟

- أمثلة عملية على تطبيق ضريبة الخصم والإضافة

- مثال عملي على قيد ضريبة الخصم والإضافة

- كيف تضيف ضريبة الخصم والإضافة لفواتيرك بدفترة؟

- الاسئلة الشائعة

ضريبة الخصم والإضافة من الضرائب التي لا تفرض تحصيلات ضريبية جديدة مختلفة عن الأنواع الأخرى من الضرائب، بمعنى أنها لا تزيد العبء الضريبي الواجب على الممول، ولكنها وسيلة تنظيمية تجعل عملية تحصيل الضرائب بشكل عام أكثر شفافية وتيسر المعاملات الضريبية المالية بالنسبة للحكومة.

ضريبة الخصم والإضافة تسمى بضريبة الأرباح التجارية والصناعية أو ضريبة الخصم والتحصيل مما يؤكد على وجود شقين لهذه لضريبة وهما "الخصم" ثم "الإضافة" ولكن تبعًا للتعديلات القانونية التالية لفرض هذه الضريبة، نستطيع أن نختزل فكرة الضريبة كلها في فكرة "الخصم" حيث تم إلغاء الضريبة المتعلقة بالإضافة، واستُحدِثت قوانين ضريبية أحدث تفعّل التسهيلات الضريبية المطلوبة لمثل هذه الضرائب.

مُلخص النقاط الرئيسية

ضريبة الخصم والإضافة هي مبلغ مالي يلتزم دفعه من قبل الممولين والموردين الخاضعين للضريبة إلى الجهة المسؤولة والممثلة في مصلحة الضرائب، ويجب الالتزام بسداد ضريبة الخصم في المواعيد القانونية المقررة لتجنب المخالفات والغرامات.

- تتبلور الأهداف من فرض ضريبة الخصم والاضافة في توفير سيولة دورية لمصلحة الضرائب، والحد من التهرب الضريبي، ومراقبة المعاملات التجارية.

يُعفى الأشخاص المتعاملين بنظام الدفعات الضريبية المقدمة من ضريبة الخصم الضريبي، والتي يصعب الالتزام بها عند التعامل مع أكثر من مورد.

الفرق بين ضريبة الخصم والإضافة وضريبة القيمة المضافة هو أن الأولى من الضرائب المباشرة التي تستقطع من المنبع على المال ولا تحتاج إلى تسويات لقيودها المحاسبية، أما ضريبة القيمة المضافة من الضرائب غير المباشرة التي تفرض على المنتج النهائي ويتحملها المشتري الأخير، ويلزم تسوية قيودها المحاسبية.

- إقرار 41 معدل هو المستند الرسمي الذي من خلاله يتم سداد ضريبة الخصم والإضافة، ويُقدم بشكل ربع سنوي بقيم الدخل المُستحق سداد الضريبة عنها.

ما هي ضريبة الخصم والإضافة؟

ضريبة الخصم والإضافة هي ضريبة تتراوح نسبتها من 1% إلى 5% ، وتُحدد حسب مجالات العمل سواء التجارية والاستثمارية والاستشارية والصناعية، حيث يتم خصم المبلغ المالي الخاص بضريبة الخصم والإضافة من من ممولي القطاع الخاص الخاضعين للضريبة، ويُحصلها مصلحة الضرائب الحكومية أو هيئة الزكاة والضريبة والدخل.

وتُحسب ضريبة الخصم والإضافة بناء على إشعارات الخصم المختومة التي يحتفظ بها المورد لتقديمها عند الفحص، وذلك المبلغ يكون مقابل بيع السلع والخدمات، ويتم دفعه مرفقًا بنموذج ضريبة الخصم والتحصيل رقم 41 معدل (خ.أ.ت)، على أن يتم الالتزام بالسداد في المواعيد القانونية المُقررة وهي كل ثلاثة أشهر.

شرح ضريبة الخصم والإضافة

يطلق على ضريبة الخصم والاضافة مسميات أخرى مثل ضريبة الأرباح التجارية والصناعية، أو ضريبة الخصم من المنبع، بمعنى أنه عند إجراء معاملة تجارية، يقوم المورد بإصدار فاتورة تتضمن قيمة السلع أو الخدمات ونسبة ضريبة الخصم من المنبع، ومن ثم يقوم العميل بدفع المبلغ الإجمالي، وبعدها يخصم المورد (المنبع) الضريبة ويقوم بتحويلها إلى الهيئة الضريبية.

ما هي الجهات المُلزمة بضريبة الخصم والإضافة؟

الجهات الملزمة بخصم هذه الضريبة هي (شركات القطاع العام وقطاع الأعمال، وشركات الأموال، وشركات الأشخاص التي يزيد رأس مالها عن 50000 جنيه).

وتقوم هذه الشركات بتقديم نماذج ضريبة الخصم والتحصيل حسب المطلوب من نموذج 41 وحتى نموذج 47 تحت حساب الضريبة على الشبكة الإلكترونية لمصلحة الضرائب المصرية.

مثال تطبيقي على ضريبة الخصم والإضافة

إن اشترى منك شخص بضاعة بمبلغ 1000 جنيه، سيتعين على المشتري أن يأخذ منك البضاعة بخصم ما وذلك بحسب القطاع الخاضعة له أعمالك تبعًا لنسب ضريبة الخصم والإضافة، وليكن 1% من قيمة المبلغ الإجمالي، أي خصم 10 جنيه، بمعنى آخر سيدفع لك المشتري 990 جنيه بدلًا من 1000 جنيه، ويدفع الـ 10 جنيه إلى مصلحة الضرائب باسم شركتك، ليكون إجمالي ما دفعه 1000 جنيه، وفي المقابل يعطيك ما يثبت أنه أخذ منك الخصم الضريبي في صورة إشعار خصم، ويتم توريد ضريبة الخصم والإضافة إلى مصلحة الضرائب كل 3 أشهر على الأغلب.

وقت تقديمك الإقرار الضريبي كل عام ترفق إشعارات الخصم الخاصة بك مع الإقرار، ليتم خصمها من قيمة الضريبة المتعين عليك دفعها، أي تدفع 980 جنيه ضرائب بدلًا من 1000 إن كان لك إشعارات خصم بقيمة 20 جنيه.

ملحوظة: تختلف الخصومات التجارية الاعتيادية عن ضريبة الخصم والإضافة، فالخصومات التجارية هي منحة يقدمها التاجر للمشتري، حيث يعطي له البضاعة بسعر أقل، ولا دخل للضرائب في الأمر.

ما هي نسب ضريبة الخصم والإضافة؟

يتم تحديد نسب ضريبة الخصم والإضافة وفقًا لقرار وزير المالية رقم 405 لسنة 2018، وذلك إعمالاً لأحكام المادة رقم 59 من قانون الضريبة على الدخل رقم 91 لعام 2005، وتُقسّم النسب كالتالي:

جدول نسب ضريبة الخصم والاضافة الجديد

| القطاع | الضريبة |

| المقاولات والتوريدات، معدا المحاصيل الزراعية للحكومة والقطاع العام من مالكي الأراضي. | 1 % |

| المشتريات | 1 % |

| الخدمات | 3 % |

| خدمات النقل للجمعيات التعاونية | 1 % |

| الخصومات والسلع والعمولات التي تمنحها شركات البترول، وشركات الاتصالات، والأدوات الصحية، والأجهزة الكهربائية، والسلع الغذائية، والمنظفات، والصناعات الورقية، وغيرها من الشركات المخاطبة بنظام الخصم. | 2 % |

| المكافآت المالية المدفوعة من طرف شركات بعض القطاعات كشركات التبغ والمبيدات والأسمدة | 5 % |

| توكيلات السماسرة وتوكيلات العمولات | 5 % |

| المهن الحرة باستثناء المحامين والأطباء، يحدد لهم مبلغ ثابت على كل معاملة. | 5 % |

| مساندات دعم الصادرات التي يمنحها صندوق تنمية الصادرات | 2 % |

ملحوظة: تُحتسب ضريبة الخصم والإضافة على صافي المبلغ دون إضافة مبلغ ضريبة القيمة المضافة للمنتجات، فإن كان المنتج ب 10 جنيهات والقيمة المضافة عليه 1 جنيه، يُحتسَب الخصم الضريبي على ال 10 جنيه فقط لا على 11 جنيه. ولا يمكن أن يتم تطبيق ضريبتين على أن تكون هناك ضريبة فوق قيمة ضريبة أخرى بشكل يتسبب في تصاعد وتضاعف القيمة الضريبية.

ملحوظة: نسبة الخصم الضريبي تُطبق على السعر الحقيقي لـ عملية البيع، ولا تضاف قيمة الخصومات التجارية للصفقة، ففي حالة حصول المشتري على خصم 50 جنيه من إجمالي فاتورة بمبلغ 500 جنيه، يسري الخصم الضريبي على 450 جنيه.

ما الهدف من فرض ضريبة الخصم والإضافة؟

ضريبة الخصم والإضافة لا تضيف مبلغ زيادة لخزينة الدولة عن المبلغ المقرر تحصيله من الضرائب ككل، فما الهدف منها؟

توريد سيولة دورية لمصلحة الضرائب، مما يحافظ على النقد في خزينة الدولة بدلًا من وقف الفترة التي تُمد الخزينة فيها بالأموال على فترة تحصيل الإقرارات الضريبية.

معرفة الموردين المطالبين بتسديد الضرائب، وتقدير قيمة الضرائب المتعينة عليهم، ، وتوريد الضرائب بشكل أسرع.

الحد من التهرب الضريبي، ومراقبة الدولة للمعاملات التجارية من طرفي العملية، وعدم ترك الرقابة الضريبية تحت تصرف طرف واحد، حيث يتم إشراك كل من المورد والعميل في العملية الضريبية.

تقليل العبء الضريبي السنوي، فمن خلال ضريبة الخصم والإضافة يتم توزيع العبء الضريبي تدريجيًا وبشكل عادل على كل عملية تجارية تتم على مستوى الأنشطة المتنوعة.

ما العلاقة بين ضريبة الخصم والإضافة ونظام الدفعات الضريبية المقدمة؟

نظام الدفعات المقدمة نظام اختياري تقدمه لك مصلحة الضرائب المصرية، ويُعفيك من الالتزام بضريبة الخصم والإضافة المطبقة إجباريًا على الممولين، لكنه لا يمنع من الخضوع لنظام التحصيل تحت حساب الضريبة، إليك شرح تفصيلي له:-

وفقَا للمادة رقم 61 من قانون الضرائب رقـم 91 لسنة 2005 تقول فكرة الدفعات المقدمة بأن تدفع بشكل مسبق 60% من أخر ضريبة قمت بتسديدها للمصلحة أو النسبة الضريبية التى يقدرها الممول عن السنة المالية التى يرغب فى تطبيق نظام الدفعات المقدمة عليها، وهذه النسبة في حالة كان التعامل هو الأول للشركة مع مصلحة الضرائب.

وهو ما يتيح السيولة للدولة، ويُعفيك على أن تلتزم بضريبة الخصم الضريبي والذي يكون صعب في حالة تعامل الشركة مع موردين كثيرين، وفي حالة التزامك بهذا النظم، عليك تقديم الأوراق التي تفيد بذلك للمشتري، حتى يستثنيك من تقديم إشعارات الخصم الضريبية المُلزم بها جميع الممولين.

اقرأ ايضا:

ما هي ضريبة الدخل في السعودية وكيفية حسابها

ما هي ضريبة الاستقطاع في السعودية

ما هي الضريبة الانتقائية والسلع التي تشملها ونسبتها

ما الفرق بين ضريبة القيمة المضافة وضريبة الخصم والإضافة؟

قد يخلط البعض بين ضريبة القيمة المضافة وضريبة الخصم والإضافة، لذلك نضوح بعض الفروقات:

- ضريبة الخصم والإضافة من الضرائب المباشرة التي تستقطع من المنبع على المال (الجهة التي تُخصم منها الضريبة مباشرة)، وعلى الجانب الأخر تُعد ضريبة القيمة المضافة من الضرائب غير المباشرة التي تفرض على المنتج النهائي ويتحملها المشتري الأخير.

- ضريبة القيمة المضافة واجبة في حالات البيع كلها، سواء كان القيد مقابل لدفعة مالية نقدية أو لأموال مؤجلة السداد، أما ضريبة الخصم والإضافة ترتبط وتنشأ عن السداد النقدي.

- ضريبة القيمة المضافة يتم تسوية قيودها وعمل مقاصة لها، وذلك على عكس ضريبة الخصم والإضافة.

كيفية حساب ضريبة الخصم والإضافة وتقديم إقرار 41؟

ضريبة الخصم والإضافة تُفرَض إن كانت قيمة الفاتورة تتجاوز 300 جنيه، وتحتسب على صافي القيمة بعد تجريدها من الخصومات التجارية والضرائب المختلفة، ثم يرجع المشتري للنسبة الخاضعة لها فئة المنتجات التي اشتراها ويحسب النسبة من إجمالي المبلغ.

ما هو نموذج 41 خصم وتحصيل؟

نموذج 41 معدل (خ.أ.ت) هو إقرار يقدم لمصلحة الضرائب، ويكون في بيان التعاملات والمبالغ المدفوعة لأي شخص من أشخاص القطاع الخاص، ويتم إعداده كل ثلاثة أشهر من قبل الشركات تحت بند ضريبة الخصم والتحصيل، ولا تلتزم الشركات المعفاة من الضرائب، أو الشركات التابعة لنظام الدفعات المُقدمة بتقديم هذا النموذج.

بيانات إقرار 41

إقرار ضريبة الخصم والإضافة يُسمى إقرار 41، ويحتوي على بيانات أساسية يجب على المحاسب تجهيزها قبل ملء وتقديم الإقرار لمصلحة الضرائب المصرية، وهي:

رقم الملف

اسم الممول

المأمورية المختصة

تاريخ التعامل

طبيعى التعامل (مدة التعامل/ كود التعامل)

القيمة الإجمالية للتعامل

نوع الخصومات وكودها

القيمة الصافية للتعامل

المحصل لحساب الضريبة

أمثلة عملية على تطبيق ضريبة الخصم والإضافة

قامت شركة النور بشراء قطع غيار سيارات من مصنع المصطفى بمبلغ 133 الف ج بخصم تجارى 5 %وضريبة قيمة مضافة 14% والسداد تم بشيك وفيما يلى شكل الفاتورة:

مصنع المصطفى:

سجل تجارى رقم 151324 ملف ضريبى رقم 111111 بتاريخ 7/7/2022

تم توريد الاصناف التالية لشركة النور:

| الصنف | عدد | سعر القطعة | القيمة |

| كشافات H7 | 300 | 100 | 30000 |

| كشافات H4 | 300 | 80 | 24000 |

| دركسيون | 100 | 460 | 54000 |

| الإجمالي | 100000 | ||

| الخصم التجاري 5% | ؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟ | ||

| ضريبة قيمة مضافة 14% | ؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟ | ||

| ضرية خصم وإضافة 1% | ؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟؟ | ||

| صافي المبلغ المدفوع | ؟؟؟؟؟؟؟؟؟؟ |

المطلوب: قيود اليومية مع توضيح ضريبة الخصم والإضافة؟

قيمة المبلغ المخصوم = المبلغ الإجمالي * نسبة الخصم التجاري

= 100000* 5 / 100 = 5000

المبلغ الصافى بعد الخصم التجارى= 100000 - 5000 = 95000 جنيه.

ض /القيمة المضافة=95000×14% = 13300 جنيه

ض /الخصم والإضافة=95000×1% =950 جنيه

إذن صافي المبلغ الذي يدفعه المشتري= 95000 + 13300 - 950= 107350 جنيه

وإقرار القيمة المضافة يتضمن 13300 وإقرار الخصم والإضافة يتضمن 950

مثال عملي على قيد ضريبة الخصم والإضافة

قام المورد باستلام إشعارات خصم الضريبة من العميل، والتي تُخصم من الضريبة المستحقة عليه آخر العام، فإذا تم تحديد الضريبة المُستحقة آخر العام 40000 جنيه، وكانت قيمة إشعارات الخصم 2500 جنيه، إذن سيكون إجمالي المبلغ المستحق دفعه من قبل المورد (40000 - 2500 = 37,500 جنيه).

المطلوب إعداد قيود خصم الأرباح التجارية والصناعية من المورد

الحــــــــــــل

1/ شكل القيود المحاسبية عند خصم الضريبة من العميل واستلام إشعار بها

37.500 من حـ / الصندوق

2500 من حـ/ ضريبة الخصم والإضافة (تُصنف أصول متداولة في قائمة المركز المالي)

40000 إلى حـ / العملاء

2/ شكل القيود عند خصم ضريبة الخصم والتحصيل من المورد

40000 من حـ/ الموردين

37.500 إلى حـ / الصندوق

2500 إلى حـ / ضريبة الخصم والإضافة (تُصنف خصوم متداولة في قائمة المركز المالي)

أقرأ ايضا قيود الضرائب وكيفية عملها

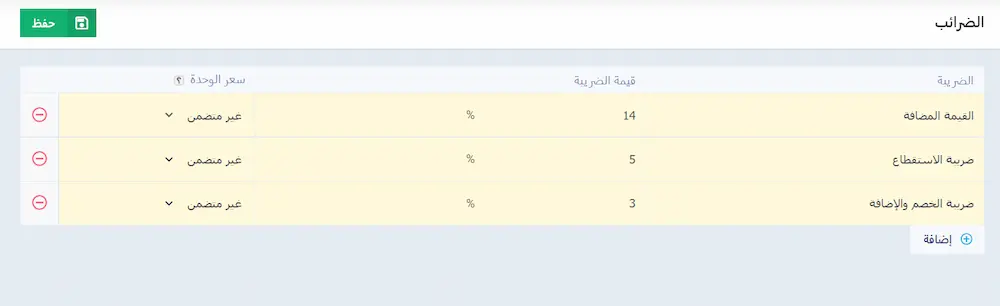

كيف تضيف ضريبة الخصم والإضافة لفواتيرك بدفترة؟

من خلال إعدادات الضرائب ببرنامج الحسابات من دفترة تستطيع إضافة ضريبة الخصم والإضافة وتحديد نسبتها، لتظهر بعد ذلك بصورة تلقائية في الفواتير وتقوم باحتساب المنتجات على أساسها إن أردت. ولك الحق في اختيار تضمين أو عدم تضمين الضريبة للفاتورة.

الاسئلة الشائعة

هل تخضع الإيجارات لضريبة الخصم والاضافة؟

نعم تخضع الإيجارات لضريبة الخصم والاضافة وفقًا للمادة 45 من قانون الضريبة على الدخل رقم 91 لسنة 2005 والتي نصت بأن تحدد نسب ضريبة الخصم والإضافة على أنواع الإيجارات من قبل وزير المالية، وتُحتسب بناء على نسبة 50% من إيرادات الإيجار مقابل المصروفات، ويجب على الأفراد الالتزام بالسداد لتجنب المخالفات الواردة بأحكام قانون الخصم والإضافة رقم 91 لسنة 2005، وقانون الإجراءات الضريبية الموحد رقم 206 لسنة 2020، ويُمكن الإعفاء من هذه الضريبة إذا كان صافي الإيراد السنوي من التأجير سواء مفروش أو محدد المدة مبلغ لا يتجاوز 21.000 جنيه وهي المبلغ المحدد للشريحة المُعفاه، ويجب أن يلتزم الممول بتقديم الإقرار الضريبي الذي يستوجب شروط الإعفاء.

متى يتم تقديم نموذج 41؟

يُقدم نموذج 41 بشكل ربع سنوي في نهاية كل شهر الثالث من أرباع السنة.

ما هي الشركات المعفاة من ضريبة الخصم والإضافة؟

وفقًا لقانون الضريبة على الدخل رقم 91 لسنة 2005، فإن هذه الشركات والحالات تكون مُعفاه من ضريبة الخصم والإضافة:-

توزيعات صناديق الاستثمار في الأوراق المالية.

شركات إنتاج الدواجن، شركات تربية النحل، حظائر تربية المواشي، شركات المصايد ومزارع الأسماك، والتي تُعفى لمدة 10 سنوات من تاريخ مزاولة النشاط.

الأرباح الرأسمالية الناتجة عن التسويات التي تتم على مديونيات شركات قطاع الأعمال العام أو الشركات التي تمتلك الدولة.

العوائد التي تحصل عليها الأشخاص الاعتبارية عن الاستثمار في الأوراق المالية وشهادات الإيداع التي يصدرها البنك المركزي.

توزيعات الأرباح التي تحصل عليها الشركة الأم أو الشركة القابضة من الشركات التابعة.

ما السلع المعفاة من ضريبة الخصم والإضافة؟

مدخلات إنتاج صناعة الورق.

خدمات هيئة قناة السويس للسفن العابرة بها، وخدمات الصرف الصحي.

السلع أو الخدمات الواردة لمشروعات المناطق الاقتصادية ذات الطبيعة الخاصة.

الطائرات المدنية ومحركاتها وأجزائها ومكوناتها.

ما هي ضريبة الخصم والاضافة على العمولات؟

ضريبة الخصم والاضافة على العمولات هي 1% على الأنشطة التجارية، و3% على الخدمات الاستثمارية، و5% على المهن الحرة.

ما هي ضريبة الخصم والاضافة على المقاولات؟

ضريبة الخصم والاضافة على المقاولات والتوريدات هي 1%. (يجب معرفة أن الحاصلات البستانية الحكومية غير خاضعة لضريبة الخصم والإضافة).

ما هي ضريبة الخصم والاضافة على تذاكر الطيران؟

ضريبة الخصم والإضافة على تذاكر الطيران هي 14%. (يجب معرفة أن الطائرات المدنية ومحركاتها ومكوناتها معفاة من الضرائب).

ما هي ضريبة الخصم والإضافة؟

ضريبة الخصم والاضافة هي نوع من الضرائب التي يتم فرضها على أفراد أو شركات، وتتراوح نسبتها من 1% إلى 5%.

ما هي ضريبة الخصم والإضافة في السعودية؟

ضريبة الخصم والإضافة في السعودية غير مطبقة حاليا، ولكنها تتراوح بين 1% و 5% (يتم تحديد النسبة وفقا إلى مجال أو نشاط عمل الشركة).

ما هي قيود ضريبة الخصم والاضافة؟

- قيود ضريبة الخصم والإضافة عند خصم الضريبة من المورد تسجل بالشكل الآتي:

من حـ/ المورد

إلى مذكورين:

حـ/ البنك أو النقدية

حـ/ ضرائب خصم وإضافة مستحقة الدفع

- قيود ضريبة الخصم والإضافة عند إضافة الضريبة على فاتورة المبيعات يتم تسجيلها بالشكل الآتي:

من حـ/ العميل

إلى مذكورين:

حـ/ الإيرادات

حـ/ ضريبة مضافة مستحقة الدفع

كيف تحسب ضريبة الخصم والإضافة؟

تحسب ضريبة الخصم والإضافة حسب مجال ونشاط الشركة، وتتراوح النسبة بين 1% إلى 5%.

قيمة ضريبة الخصم = إجمالي قيمة الفاتورة (الخاضعة) × نسبة الخصم.

قيمة ضريبة الإضافة = قيمة الفاتورة (قبل الضريبة) × نسبة الإضافة.

ختامًا، يُمكن القول إن ضريبة الأرباح التجارية والصناعية من الأدوات الرئيسية للتمويل الحكومي والتي تساهم في توفير مصادر مالية مُستدامة لتحفيز الاستثمارات وبناء بيئة اقتصادية قوية لخدمة الصالح العام، وفهم ضريبة الخصم والاضافة أمرًا ضروريًا للأفراد والمؤسسات حتى لا يتم الوقوع تحت طائلة المخالفات القانونية، وذلك من خلال الالتزام بالتشريعات الضريبية المعمول بها.

ادارة أسهل لحسابات الضرائب

برنامج دفترة يمكنك ادارة حسابات ضريبة الخصم والاضافة بكل سهولة