ما هي المخاطر المالية وأنواعها وكيفية إدارتها

محتويات المقال:

- نقاط سريعة (المختصر المفيد)

- مفهوم المخاطر المالية

- أنواع المخاطر المالية

- ما هي أسباب المخاطر المالية؟

- ادارة المخاطر المالية

- خطوات إدارة المخاطر المالية

- ما هي أساليب إدارة المخاطر المالية؟

- برامج تساعدك علي إدارة المخاطر المالية

- أدوات قياس المخاطر المالية

- كيف يمكن منع المخاطر المالية؟

- ما هي النماذج الحديثة في إدارة المخاطر المالية؟

- كيف يعينك دفترة على إدارة المخاطر المالية؟

- الأسئلة الشائعة

تلعب المؤسسات والشركات الاستثمارية دوراً هاماً في ازدهار الاقتصاديات في جميع أنحاء العالم، حيث يقترن النمو المالي والاقتصادي بقدرة هذه المؤسسات على مواكبة المتغيرات الاقتصادية، المالية، القانونية، والتكنولوجية، وهو ما يضمن للمؤسسة التوسع والنمو بشكل كبير. وتواجه العديد من المؤسسات والشركات مخاطر عديدة عند ممارسة أعمالها وأنشطتها، وقد تكون هذه المخاطر قانونية أو مالية أو حتى تنظيمية، ولعل أبرز هذه المخاطر هي المخاطر المالية، وذلك لأنها تهدد استقرار المؤسسات، وقد تمتد لتهديد اقتصاديات الدول.

ولذلك أصبحت هناك العديد من التحديات التي تواجه المديرين الماليين، وذلك لأن القرارات المالية والاقتصادية هي أخطر وأهم القرارات داخل المؤسسة، لذلك كان من الضروري معرفة ماهية المخاطر المالية، وكيفية إدارتها بشكل صحيح من أجل تحقيق أهداف المؤسسة والحفاظ على بقاء أنشطتها.

نقاط سريعة (المختصر المفيد) |

|

مفهوم المخاطر المالية

يرى الخبراء أن المخاطر المالية هي العجز عن دفع أو سد الديون المستحقة على الشركة أو المؤسسة، وذلك قد يكون نتيجة لعدم الاستقرار الاقتصادي، وتغير أسعار العملات والصرف، بينما يشير البعض إلى أن المخاطر المالية قد تكون تهديدًا لحدوث خسائر مالية محتملة في الأسواق.

وبشكل عام، يمكن تلخيص مفهوم المخاطر المالية على أنها أحد أبرز المخاطر التي قد تواجه المؤسسات والشركات، وهي متعلقة بالركود الاقتصادي والخسائر في الأسواق المالية، وهي تحدث نتيجة زيادة الضرائب أو تغير أسعار العملات والفائدة، وهو ما قد يؤدي إلى عدم قدرة الشركة على سداد الديون والمستحقات أو تغطية التزاماتها وتكاليف أنشطتها.

أنواع المخاطر المالية

تواجه الشركات أنواعًا متعددة من المخاطر المالية تؤثر على أنشطتها واستقرارها، تتمثل أبرز أنواع المخاطر المالية في الأنواع التالية:

المخاطر السياسية

دائما ما نسمع عن تأثير السياسة على الاقتصاد والعكس صحيح، وهنا يمكن التأكيد على أن القرارات والأوضاع السياسية في الدول قد تؤثر على المؤسسة وأنشطتها، حيث أن الإجراءات السياسية قد تؤدي إلى خسائر ومخاطر مالية للأفراد والمؤسسات.

مخاطر قانونية

وهي تحدث نتيجة تطبيق قانون أو تغيير نظام قانوني، وهو ما قد يؤدي إلى مخاطر مالية في الشركات العاملة في قطاع معين.

مخاطر السوق

وتشمل هذه المخاطر التقلبات في حركة الأسواق المالية بسبب عدم السيطرة على أسعار السلع، بجانب تباين أسعار الأسهم والفائدة، والتغير المستمر في أسعار العملات والصرف، وهو ما يمكن أن يؤدي إلى أن تفقد الأنشطة والاستثمارات قيمتها، فتغير أسعار الفائدة والعملات سيؤدي إلى زيادة التكاليف والفوائد التي يتعين سدادها للبنك.

كما أن هناك عدة مخاطر تخص السلع الأساسية والمواد الخام، وهي دائما ما تواجه الشركات التي تعتمد في أنشطتها على إنتاج أو معالجة السلع والمواد الخام، وذلك بسبب التباين في أسعار هذه المواد، وهو ما يحدث لمصنعي السيارات على سبيل المثال.

وتجدر الإشارة إلى أن العديد من من السلع يتحكم في سعرها عنصر الصرف الأجنبي مثل الذهب والنفط.

مخاطر السيولة المالية

وهو يعني العجز عن توفير السيولة المالية اللازمة لسداد الديون المستحقة، أو توفير المال اللازم لتغطية التكاليف، وقد يكون نتيجة حالة ركود السوق المالي، وهو ما يؤدي إلى عدم القدرة على الاحتفاظ بالاستثمارات، ولذلك يتم بيعها بمقابل أقل من قيمته الحقيقية، أي أنه يعني عدم القدرة على الحصول على مشترين بسبب نقص السيولة في السوق، مثل بيع السلع والأوراق المالية أو عقارات بسعر أقل من قيمتها.

مخاطر التشغيل

وهي تعني الخسائر المالية الناتجة عن العنصر البشري مثل العاملين والموظفين، وقد تكون أيضًا بسبب بعض الأخطاء التقنية أو المهنية أو قصور في الأنظمة الرقمية، أو تلف أحد الأصول المهمة وهو ما يؤثر بالسلب على رأس المال والمركز المالي للمؤسسة، أو بعض العوامل الخارجية الأخرى، مثل أخطاء الطباعة على سبيل المثال.

مخاطر الأعمال

وهو نوع من الأساليب التي تقوم به المؤسسات نفسها من أجل زيادة الأرباح، مثل تحمل تكاليف عالية من أجل الترويج والتسويق لمنتج أو خدمة جديدة.

مخاطر الائتمان

وهي تعني عجز طرف ما عن سداد الدين والمدفوعات، أو الوفاء ببعض الالتزامات المستحقة المنصوص عليها في العقد المبرم بين الطرفين، وهو مما يؤدي إلى خسائر مالية.

مخاطر خاصة بالتدفق النقدي

يشار إلى عدم تحقيق التوازن الكافي بين واردات وصادرات التدفق النقدي إلى أنه أحد المخاطر المالية التي يمكن لشركتك مقابلتها. يتضمن الخطر عدم قدرة الشركة على الوفاء بجميع الالتزامات الفورية أو طويلة الأجل أو متوسطة المدى، فهي غالبًا ما تتأثر بالسياسات المتبعة في إدارة النقد النظامي. في حالة أن شركتك تمد لعملائها الحد الائتماني لسداد المبالغ إلى 120 يوم بينما ينبغي عليها أن تسدد المستحقات إلى إلى الموردين خلال 60 يوم، في هذه الحالة التدفق النقدي سلبي، فالأموال الصادرة أكبر من الأموال الواردة.

مخاطر النمو

يعد النمو أحد أهم الأهداف التي تسعى جميع الشركات إلى تحقيقها. إلا أنها مرتبطة ببعض المخاطر. فيمكن للسعي إلى النمو أن يشكل ضغط على السيولة، كما قد يعرض البنية التحتية إلى إرهاق لأنها ستخدم أكثر من فرع أو مقر وغيرها، فقد يستهلك النمو معدات أو يرهق موظفين. كما أن قرارات النمو غير المدروسة تؤثر على صورة الشركة وسمعتها مما يجعل الخطر المالي مستمر.

مخاطر الرافعة المالية

يعتمد مفهوم الرافعة المالية على استخدام الأموال التي اقترضتها شركتك في عمليات تشغيل أو استثمارات جديدة. الخطر المالي ينشأ عن احتمال أن تكون القروض وفوائدها المتوقعة أكبر من العائد على الاستثمار الخاص بهذه العمليات، مما يجعل الأحمال المالية المطلوبة أكبر لدى الشركة.

مخاطر عالمية

توجد بعض الأحداث العالمية التي قد تشكل مخاطر مالية على الشركة. فعلى سبيل المثال، جائحة كورونا غيرت كثير من نماذج الأعمال لتصبح أكثر مرونة مع الوضع الجديد. كذلك قيام حروب إقليمية أو بين دولتين غالبًا ما يؤثر على المنطقة الجغرافية المحيطة بالصراع. كذلك تعرض بعض اقتصاديات العالم إلى تغيرات في سعر صرف عملاتها يؤدي إلى تكون خطر مالي جديد، خاصة للصناعات المعتمدة على الاستيراد بالعملة الصعبة.

اقرأ أيضًا: أثر تغيرات سعر صرف العملة على العمليات المحاسبية

الأخطاء

يحتاج المديرون إلى معلومات دقيقة لاتخاذ القرارات السليمة، غياب الدقة يشكل خطر أساسي قد يؤدي إلى خسائر مالية فادحة. الأخطاء تنتج عن الموظفين خلال أداء مهامهم أو خلال مرحلة تجميع البيانات أو غيرها من العناصر التي تقع تحت مسؤولية الموظفين.

الاحتيال

من المحتمل أن يتعرض عمك إلى محاولات احتيال عديدة وبالأخص النابعة من الأمن السيبراني. هجمات الأمن السيبراني قد تؤدي إلى فقدان الأصول وتقليل الأرباح وغيرها. التعرض إلى الاحتيال قد يؤدي إلى الدخول مع العملاء في مشاكل قانونية عديدة تؤثر على سمعة الشركة وتزيد من خسائرها على المدى الطويل.

ما هي أسباب المخاطر المالية؟

يمكن القول أن المخاطر المالية قد تحدث نتيجة عوامل وأسباب، وفيما يلي أبرز العوامل والأسباب التي تؤدي لتعرض المؤسسات للمخاطر المالية:

- ضعف التنسيق والإدارة: عدم قدرة المؤسسة على التنسيق بين إدارة الموارد البشرية والإدارة المالية ، بجانب عدم القدرة على التخطيط والتنظيم ومتابعة تنفيذ الخطط والأعمال، وعدم توافر الكفاءات والمرونة في فهم المتغيرات التي يمر بها السوق المالي.

- خلل في الاستراتيجية المؤسسية: وجود خلل في الاستراتيجية الخاصة بالمؤسسة، حيث أن الاستراتيجية ترتبط بالقرارات المالية والاقتصادية، وأي خلل في الاستراتيجية قد ينتج عنه حدوث مخاطر مالية، وقد تكون نتيجة بعض الإجراءات الداخلية، أو بسبب بعض الأشخاص في المنظومة أو قصور في التشغيل والنظم.

- تقلبات البيئة الاقتصادية: هناك عدة أسباب وعوامل تتعلق بالبيئة الاقتصادية وعناصر النظام الاقتصادي، مثل الدخل، الإنتاج، معدلات التضخم، أسعار الفائدة، أسعار العملات والصرف، بجانب سياسات الدولة المالية والاقتصادية، والمناخ العام للاستثمار.

- مخاطر المعاملات مع الأطراف الأخرى: هناك بعض الأسباب المتعلقة بالمعاملات مع المؤسسات والأطراف الأخرى، مثل البائعين والعملاء، أو أي طرف في المعاملات المالية.

- ارتفاع تكلفة التمويل وانخفاض السيولة: ارتفاع تكلفة الحصول على الأموال من مصادرها المختلفة، وانخفاض السيولة المالية والتدفقات النقدية للشركة أو المؤسسة.

- التحديات القانونية والتنظيمية: قد يلعب المحيط والبيئة القانونية دورًا أيضًا من خلال تشريعات العمل، قانون الضرائب وقوانين الاستثمار والاستيراد والتصدير.

- شدة المنافسة في السوق: ويرى بعض الخبراء أن عامل المنافسة قد يلعب دورًا أيضًا، فقد تتعرض المؤسسة لمنافسة وطنية أو دولية، بحيث تكون كل أنشطتها ومواردها خاضعة لهذه المنافسة، وهو ما قد يؤدي لبعض المخاطر المالية.

تتعدد أسباب المخاطر المالية التي قد تواجهها المؤسسات، وتشمل عوامل داخلية مثل ضعف التنسيق والإدارة ووجود خلل في الاستراتيجية، إلى جانب عوامل خارجية مثل تقلبات البيئة الاقتصادية، وارتفاع تكلفة التمويل، والتحديات القانونية، والمنافسة الشديدة في السوق.

كما أن طبيعة المعاملات مع الأطراف الأخرى قد تسهم أيضًا في حدوث تلك المخاطر. لذا، فإن فهم هذه الأسباب ومراقبتها يعد خطوة أساسية للحد من تأثير المخاطر المالية على استقرار المؤسسة.

ادارة المخاطر المالية

يمكن تعريف إدارة المخاطر المالية على أنها محاولة التعامل مع الأزمات التي يمكن التنبؤ بها، والتي قد تؤدي إلى خسائر مالية للمؤسسة، إذا لم يتم التعامل معها بشكل صحيح، ويمكن القول أن إدارة المخاطر المالية هي استخدام أساليب التحليل المالي والتعامل مع الشكوك الناتجة عن تخبط السوق المالي، من أجل معالجة وإدارة التهديدات المالية المختلفة التي قد تتعرض لها المؤسسة.

أي أنها التعامل مع الخسائر المالية التي قد تواجه المؤسسة، والقيام بالعديد من الأنشطة التي تسعى لتحديد نوعية هذه المخاطر، وقياس مستوى هذا الخطر والخسائر المتوقع حدوثها، بجانب استخدام الأساليب الصحيحة للتخفيف من التأثيرات الناتجة عن تلك المخاطر.

توجد العديد من النصائح التي يمكنك أن تطبقها في عملك للحد من خسائر المخاطر المالية حال حدوثها وهي كالتالي:

1- وفِّر الاحتياطيات النقدية

توفير احتياطي نقدي من أهم الأساليب التي تساعد شركتك في مواجهة المخاطر المالية، فهي تقلل من الخسائر في حالة وقوعها وتضمن استقرار العمل واستمراريته.

2- حافظ على حسابات الذمم المدينة منخفضة

ارتفاع أرصدة حسابات الذمم المدينة، يشير إلى وجود مبالغ لم تستلمها الشركة من العملاء، مما يعني انخفاض التدفق النقدي والذي يشكل خطرًا على العمل ككل.

3- قلِّل من الديون غير اللازمة

قد تحتاج إلى سد فجوات التدفق النقدي من خلال قروض واستثمارات طويلة الأجل. فهي غالبًا ما ترتبط بمصاريف بنكية أو فوائد على القرض، تجعل العبء مضاعف وغير قابل للسداد بسهولة. كما أن خفض أرصدة القروض يوفر للشركة أريحية أكبر في التعامل مع الطوارئ والفرص والتحديات غير المحددة.

4- تعاقد مع شركات تأمينية

يشابه الاحتياطي النقدي، إلا أن الشركة تتفاعل مع شركة مستقلة لا من الداخل. أحيانًا يكون التعامل مع شركات التأمين أحد الحلول الرئيسية لمواجهة الخطر وقت حدوثه، سواء كان متعلق بالأمن السيبراني أو مسؤولية المنتج أو الجريمة أو مطالبات الملكية التجارية أو تعويضات العمال أو انقطاع الأعمال.

5- استثمر في الموظفين

كثيرًا ما تكون المخاطر المالية مصدرها الموظفون نتيجة أخطاء يقعون بها لسوء فهم أو قلة خبرة أو توافر مهارة غير كافية. لهذا ينبغي أن يكون موظفوك على إطلاع دائم بما يجري من مستجدات في مجال عملهم ومهامهم منعًا لوقوع أخطاء باهظة الثمن.

تُعد إدارة المخاطر المالية عملية ضرورية لحماية المؤسسة من الأزمات المحتملة التي قد تؤدي إلى خسائر مالية كبيرة، وذلك من خلال تحليل السوق والتعامل مع الشكوك المحيطة به، وتحديد أنواع المخاطر وقياسها والعمل على تقليل آثارها.

ويمكن التخفيف من تأثير المخاطر المالية عبر مجموعة من الإجراءات، أهمها: توفير احتياطيات نقدية، الحفاظ على حسابات الذمم المدينة منخفضة، تقليل الديون غير اللازمة، التعاقد مع شركات تأمينية، والاستثمار في تدريب الموظفين لتفادي الأخطاء المكلفة.

خطوات إدارة المخاطر المالية

تشمل عملية إدارة المخاطر المالية العديد من الأدوات والخطوات التي تساعد على التعامل مع هذه المخاطر ومواجهتها، وفيما يلي أبرز هذه الأدوات:

تحديد الأهداف

يجب تحديد الهدف من عملية إدارة المخاطر المالية، حيث أن هناك مجموعة من الأهداف التي تسعى هذه العملية لتحقيقها مثل بقاء المؤسسة واستمراريتها، وتقليل التكاليف وغيرها من الأهداف، وبالرغم من أهمية هذه الخطوة إلا أن هناك العديد من المؤسسات تتجاهلها، وهو ما يؤدي إلى حدوث خلل في إدارة المخاطر المالية.

اكتشاف المخاطر المالية وتقييمها

تعد هذه الخطوة اكتشاف المخاطر من أهم الخطوات والأدوات في عملية إدارة المخاطر المالية لكونها أساس للمراحل الأخرى، وتعتمد على الاكتشاف المبكر للخطر، بجانب معرفة أسباب هذه المخاطر والخسائر المتوقع حدوثها.

وهناك عدة طرق يمكن من خلالها اكتشاف المخاطر مثل إعداد القوائم المالية وتحديدها، والاستعانة بشركات التأمين ودليل الخطر.

ثم تأتي مرحلة تقييم المخاطر، ويتوقف تقييم المخاطر على نوع المخاطر نفسها، فهناك مخاطر حرجة قد يتنج عنها انهيار المؤسسة وإفلاسها، وهناك مخاطر هامة ولكنها غير حرجة، لا يصل تأثيرها للإفلاس، ولكن سوف يستلزم من المؤسسة حينها الاقتراض لتغطية التكاليف ومواصلة أنشطتها، وهناك مخاطر غير هامة وهي التي يمكن تعويض خسائرها خلال فترة قصيرة.

البحث عن بدائل

وهي تعني البحث عن أفضل وسيلة للتعامل مع المخاطر المتوقع حدوثها، حيث أحيانا ما يتم اتخاذ قرار بشأن أنسب الطرق للتعامل مع المخاطر وفقًا لخطة موضوعة في السابق، أو وفقًا لمعايير معينة تحدد أنسب الطرق للتعامل مع المخاطر.

التقييم والمراجعة

تساعد خطوة التقييم والمراجعة على اكتشاف بعض الأخطاء، وهو ما يؤدي إلى تصويب بعض القرارات.

تتضمن مراحل إدارة المخاطر المالية مجموعة من الإجراءات تهدف إلى حماية المؤسسة وضمان استمراريتها، تبدأ بتحديد الأهداف بوضوح، ثم اكتشاف المخاطر المالية وتقييم مدى خطورتها، تليها مرحلة البحث عن البدائل المناسبة للتعامل مع هذه المخاطر، وتنتهي بعملية التقييم والمراجعة لضمان دقة القرارات وتصحيح المسار عند الحاجة. وتساهم هذه الخطوات في تعزيز قدرة المؤسسة على مواجهة التحديات المالية.

ما هي أساليب إدارة المخاطر المالية؟

بعد تحديد خطوات إدارة المخاطر المالية، تأتي مرحلة اختيار الأسلوب الأنسب للتعامل مع هذه المخاطر. وتختلف الأساليب باختلاف طبيعة المؤسسة ونوع الخطر ومدى تأثيره المحتمل. وفيما يلي أبرز طرق إدارة المخاطر المالية:

أسلوب تغطية كل الخطر

وهي تعني تجنب كل الأنشطة التي يتنج عنها مخاطر مالية، أو تحويل الخسائر الناتجة عن المخاطر المالية إلى طرف ثاني بواسطة عقود التأمين على سبيل المثال.

أسلوب ترك المجال مفتوحاً

يقصد بها هنا هو عدم معالجة المخاطر، وذلك في حالة إذا كان مستوى الخطر غير مقلق لتحمل تكلفة معالجته.

أسلوب تحمل مخاطر محسوبة

وهنا يمكن تحديد أقصى مستوى للخطر التي يمكن أن تتحمله المؤسسة، ومن ثم اتخاذ كافة الأساليب المناسبة لمواجهة هذا الخطر.

تتنوع استراتيجيات إدارة المخاطر المالية بين تجنب المخاطر تمامًا من خلال تغطية كل الخطر، أو ترك المجال مفتوحًا عند ضعف التأثير المحتمل، أو تحمل مخاطر محسوبة ضمن حدود معينة يمكن التعامل معها. ويعتمد اختيار الأسلوب الأنسب على مدى الخطر وتكلفة معالجته ومدى قدرة المؤسسة على تحمّل تبعاته.

برامج تساعدك علي إدارة المخاطر المالية

وكأي مفهوم أو قسم داخل المحاسبة والإدارة المالية، تجد العديد من البرامج التي تطورت على يد أفضل المبرمجين لتجعل متابعة الشركة للمخاطر المالية أكثر عملية وتوفر نتائج أفضل. وفيما يلي أبرز هذه البرامج:

MetricStream

يوفر هذا التطبيق مجموعة من الأدوات التي تساعد الشركات على إدارة المخاطر وتحسين اتخاذ القرارات، بجانب تعزيز الأداء المالي وحماية الاستثمارات، والحد من الخسائر.

Numertix

يساعد على تسعير الأدوات المالية، والوصول لأفضل الحلول لإدارة المخاطر المالية وتقييم هذه المخاطر وتوقع مدى تأثيرها.

Actico

يتميز هذا البرنامج بالقدرة على تسجيل المخاطر والحصول على البيانات المالية اللازمة، كما يتيح البرنامج خاصية تصميم نماذج توضع محل الاختبار، لمحاكاة الوضع الحالي في سوق العمل، ومن ثم تحديد الطريقة الأمثل للتعامل قبل التنفيذ.

Protecht

يوفر هذا البرنامج قاعدة بيانات عن القروض و بيانات بشأن المتقدم بطلب للحصول على قرض والموافقات على القروض، وتحليل المخاطر المالية، بجانب معلومات حول إعداد التقارير التحليلية.

أدوات قياس المخاطر المالية

هناك العديد من الأدوات والأساليب الإحصائية المستخدمة في قياس المخاطر المالية، وفيما يلي أبرز هذه الأدوات:

المدى

يعد المدى هو الفرق بين أعلى وأدنى قيمة للمتغير المالي، فالمدى هو مؤشر نسبي للخطر، حيث أن ارتفاع المدى يشير إلى ارتفاع نسبة المخاطر، والعكس صحيح.

الانحراف المعياري والتباين

هو الأكثر استخداماً لقياس المخاطر المالية، وهو يقيس مدى تشتت قيمة المتغير المالي وانحرافها عن الوسط الحسابي، وكلما زادت قيمة الانحراف المعياري، كلما زادت نسبة المخاطر، ويكمن الفارق بين المدى والانحراف المعياري، في أن المدى يعمل على قياس ووصف المخاطرة بشكل عام فهو يعتمد على أعلى وأدنى قيمة، ولكن الانحراف المعياري يقيس المخاطر بشكل أدق لأنه يقيس كما ذكرنا مدى تشتت قيمة المتغير حول المتوسط الحسابي له.

معامل بيتا

وهو يقيس مدى حساسية قيم المتغير المالي للتغيرات التي حدثت لمتغير آخر، فمعامل بيتا المرتفع يشير إلى ارتفاع درجة الحساسية، وبالتالي ارتفاع نسبة المخاطر المالية.

معامل الاختلاف

هو مقياس نسبي لدرجة التشتت، وذلك لأنه يربط بين نسبة المخاطرة التي تقاس بواسطة الانحراف المعياري، وبين الوسط الحسابي أي متوسط قيمة المتغير المالي، حيث يتم قسمة الانحراف المعياري على متوسط الحسابي للقيم، وكلما زادت نسبة معامل الاختلاف، كلما زادت مؤشرات الخطر.

فالمخاطر المالية قد تهدد مستقبل الاستثمار في الدول إن لم يتم التعامل معها بالشكل الصحيح، ومن هنا تبرز أهمية إدارة المخاطر المالية وتفعيلها لمواجهة هذه المخاطر والحد من خطورتها، فإدارة المخاطر تساعد على بقاء المؤسسات ومواردها.

كيف يمكن منع المخاطر المالية؟

في الواقع، لا يمكن منع خطر مالي، ولكن يمكن التقليل من احتمالية وقوعه أو الحد من تأثيره على الشركة. يمكن حدوث ذلك من خلال توافر العناصر الآتية في نموذج عملك:

1- ابقَ على اطِّلاع بتطورات العمل

أن تكون مطلع دائمًا بما يحدث داخل عملك وعلى دراية بكل صغيرة وكبيرة خاصة بإدارة الموارد المالية، يحتاج ذلك إلى استخدام نظام محاسبي مدمج في نظام إدارة موارد المؤسسات، فيحول كل نشاط في عملك إلى مصاريف وإيرادات بمختلف أنواعها.

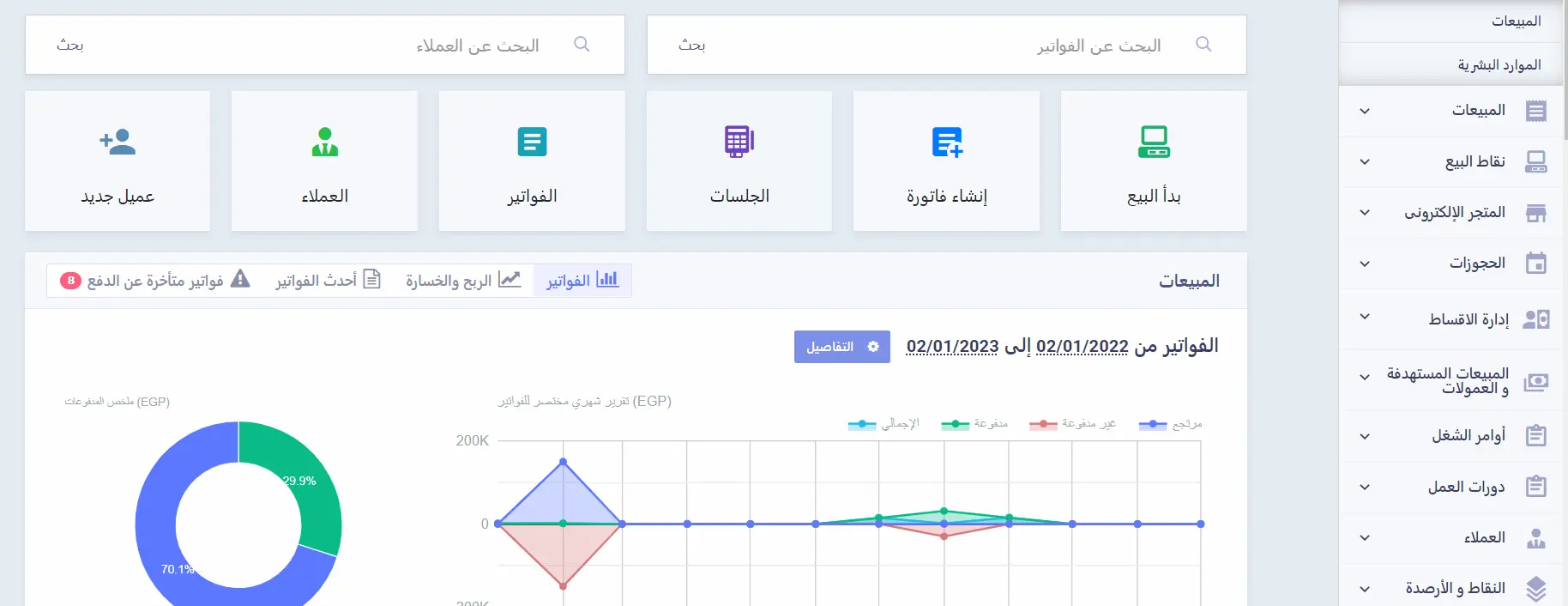

يساعدك نظام دفترة لإدارة الأعمال على البقاء على اطلاع بتطورات العمل من خلال نظام محاسبي متكامل وتقارير لحظية تغطي كل جوانب الشركة، إلى جانب كونه نظامًا سحابيًا يمكنك الوصول إليه في أي وقت ومن أي مكان.

2- استخدم مؤشرات مرتبطة بالمخاطر المالية

لا يمكنك إدارة المخاطر المالية دون وجود مؤشرات تنبهك بوجود خطر قادم ينبغي أخذه في الاعتبار. توجد مؤشرات عدة يمكن توظيفها مثل: القيمة المعرضة للخطر VaR، العجز المتوقع Expected Tail Loss ET، وهي مؤشرات لقياس مخاطر السوق. بينما مؤشرات مثل تخلّف الجهة المقترضة عن السداد Loss Given Default LGD واحتمالية التخلف عن السداد (PD) والتعرض الافتراضي لمخاطر الائتمان Exposure at Default EAD.

3- انشئ استراتيجية لإدارة النقد

نفاذ الموارد المالية النقدية أحد أهم العوامل التي تعرض العمل إلى المخاطر المالية. إنشاء استراتيجية متكاملة لإدارة النقد يساعدك في التخطيط لمواجهة المخاطر المالية ومحاولة منعها من الحدوث. تحديد التوقعات المالية للتدفق النقدي الوارد والصادر وتحديد سعر الصرف ومعدلات فوائد البنوك وغيرها من التفاصيل يمكن مراعاتها وإعداد خطة لإدارة الموارد النقدية بفاعلية.

لا يمكن منع المخاطر المالية بشكل كامل، ولكن يمكن تقليل احتمالية وقوعها والحد من تأثيرها من خلال عدة عناصر مهمة في نموذج العمل، تشمل: البقاء على اطلاع دائم بتطورات العمل باستخدام نظام محاسبي متكامل، واستخدام مؤشرات مرتبطة بالمخاطر المالية لتنبيه الشركة بوجود تهديدات محتملة، وإنشاء استراتيجية فعّالة لإدارة النقد تساعد في التخطيط المسبق لمواجهة أي أزمات مالية قد تطرأ.

ما هي النماذج الحديثة في إدارة المخاطر المالية؟

مع تطور الأسواق وتعقيد المخاطر المالية، ظهرت نماذج حديثة تساعد المؤسسات على التنبؤ بالخطر وإدارته بشكل أفضل، وهذه هي النماذج الرئيسية التي يمكن تطبيقها لإدارة المخاطر ومنها الآتي:

1- نموذج المحاكاة التاريخية

هو أحد الأساليب المتبعة لحساب القيمة المعرضة للخطر VaR. يقيم هذا الأسلوب تأثير التغيرات السوقية على الشركة، ومن خلالها يمكن توقع تأثير أي تغير سوقي في المستقبل. فمثلًا، أعلى خسارة في الأرباح بلغت 10%، فلن تتعدى الخسائر المتوقعة هذه النسبة في حالة تكرار التغير.

2- نظرية القيم القصوى Extreme Value Theory EVT

هي نظرية إحصائية غرضها دراسة الطفرات والأحداث نادرة الوقوع. فهي توفر إطار عمل غرضه نمذجة الأحداث الفريدة ذات الاحتمال المنخفض والتأثير المرتفع.

تُعد النماذج الحديثة في إدارة المخاطر مثل نموذج المحاكاة التاريخية ونظرية القيم القصوى أدوات متقدمة في إدارة المخاطر المالية، حيث تُمكِّن المؤسسات من تقييم التغيرات السوقية والتعامل مع الأحداث النادرة ذات التأثير الكبير، مما يعزز قدرتها على التنبؤ والاستعداد للمخاطر المستقبلية.

كيف يعينك دفترة على إدارة المخاطر المالية؟

على مدى عقود مضت بدأت تزداد الحاجة لبرامج تخطيط موارد المؤسسة ERP Systems، لديك مثلًا برنامج المحاسبة من دفترة يساعدك على ضبط العمليات المحاسبية، وعلى توقع المخاطر قبل وقوعها وتنبيهك، مما يعني أن تستدركها وتمنعها. يوفر لك النظام عدد كبير من التقارير تخص المبيعات والمشتريات والمخزون والموظفين وغيرها من الجوانب التي تضمن مراقبة دقيقة لكافة جوانب العمل، لضبط ما يستحسن ضبطه واكتشاف نقاط الضعف والعمل عليها والتخطيط على أساس منهجي مبني على نتائج الفترات السابقة.

الأسئلة الشائعة

ما هي طرق قياس المخاطر المالية؟

تُقاس المخاطر المالية باستخدام أدوات إحصائية مثل:

- المدى: الفرق بين أعلى وأدنى قيمة.

- الانحراف المعياري والتباين: يقيسان مدى تشتت القيم عن المتوسط.

- معامل بيتا: يقيس حساسية الأصل المالي تجاه السوق.

- معامل الاختلاف: نسبة الانحراف المعياري إلى المتوسط الحسابي.

ما هي نسب المخاطر المالية؟

نسب المخاطر المالية تُقاس عبر مؤشرات تحليلية مثل:

- القيمة المعرضة للخطر (VaR)

- العجز المتوقع (ETL)

- احتمالية التخلف عن السداد (PD)

- الخسارة عند التخلف عن السداد (LGD)

- التعرض الافتراضي عند التخلف (EAD)

ما هي أهداف إدارة المخاطر المالية؟

تهدف إدارة المخاطر المالية إلى:

- الحفاظ على استقرار المؤسسة واستمراريتها.

- تقليل الخسائر والتكاليف المحتملة.

- حماية الأصول والموارد.

- التفاعل السريع مع الأزمات المالية.

ما هي أهمية إدارة المخاطر المالية؟

تكمن أهميتها في:

- حماية المؤسسة من الأزمات والخسائر الكبيرة.

- التكيف مع تقلبات السوق والبيئة الاقتصادية.

- ضمان الاستقرار المالي والتشغيلي للمؤسسة.

- تحسين اتخاذ القرارات المالية وتقليل المفاجآت السلبية.

ما هي المخاطر المالية الأربعة الرئيسية؟

من أبرز المخاطر المالية الأساسية:

- مخاطر السوق

- مخاطر السيولة المالية

- مخاطر الائتمان

- مخاطر التشغيل

ما هي المخاطر المالية التي تواجه المشاريع عند التنفيذ؟

تواجه المشاريع عند تنفيذها عدة أنواع من المخاطر المالية، أبرزها:

- مخاطر السوق: مثل تقلب أسعار العملات والفائدة والسلع، ما يؤثر على تكاليف المشروع والعائد المتوقع.

- مخاطر السيولة المالية: العجز عن توفير النقد اللازم لتغطية التكاليف الجارية أو سداد الالتزامات.

- مخاطر التشغيل: ناتجة عن أخطاء بشرية أو تقنية قد تعطل سير العمل أو تؤثر على الجودة.

- مخاطر الائتمان: مثل تأخر أو عدم وفاء الموردين أو الشركاء بالتزاماتهم المالية.

- مخاطر النمو: التوسع السريع دون تخطيط دقيق قد يضغط على الموارد ويعرقل التنفيذ.

- مخاطر الرافعة المالية: الاعتماد على تمويل بالدين قد يضاعف المخاطر إذا لم تتحقق العوائد المتوقعة.

- مخاطر الأخطاء والاحتيال: أخطاء محاسبية أو هجمات إلكترونية تؤثر على الموارد والبيانات المالية أثناء التنفيذ.

ما هو مثال على المخاطر المالية؟

تتنوع الأمثلة على المخاطر المالية مثل التغير في سعر الأسهم أو معدلات الفوائد، وكذلك التعرض للاحتيال المالي أو المشاكل القانونية.

مثال: إذا تأخرت الشركة في تحصيل مستحقاتها من العملاء لكنها مطالبة بدفع التزامات خلال فترة قصيرة، فهذا يؤدي إلى مشكلة سيولة تمثل خطرًا ماليًا.

مثال آخر: إذا واجهت الشركة فضيحةً غير متوقعة أو حالة احتيال مالي، ستنخفض أسعار الأسهم بسرعة، مما يؤدي إلى خسارة مالية للمستثمر.

ما هو الفرق بين المخاطر المالية ومخاطر السوق؟

المخاطر المالية: تشمل جميع التهديدات المالية مثل السيولة، الائتمان، التشغيل، النمو، وغيرها.

مخاطر السوق: نوع فرعي يخص تقلبات أسعار السوق مثل الفائدة، العملات، السلع.

ما هو الفرق بين المخاطر المالية والمخاطر التشغيلية؟

- المخاطر المالية: تتعلق بالخسائر الناتجة عن تغيرات مالية واقتصادية.

- المخاطر التشغيلية: تنتج عن أخطاء داخلية بشرية أو تقنية تؤثر على العمليات.

كيفية حساب المخاطر المالية؟

توجد عدة أدوات وأساليب إحصائية تُستخدم في قياس وحساب المخاطر المالية، وأبرزها:

- المدى: هو الفرق بين أعلى وأدنى قيمة للمتغير المالي، ويُعد مؤشرًا نسبيًا للخطر، فكلما ارتفع المدى زادت نسبة المخاطر.

- الانحراف المعياري والتباين: يُستخدم لقياس مدى تشتت القيم حول المتوسط الحسابي، وكلما زادت قيمة الانحراف المعياري، دلّ ذلك على زيادة المخاطر المالية.

- معامل بيتا: يقيس مدى حساسية المتغير المالي لتغيرات السوق. فإذا كان معامل بيتا مرتفعًا، فهذا يعني أن الأصل المالي أكثر عرضة للتقلبات، وبالتالي فإن المخاطر المالية أعلى.

- معامل الاختلاف: يربط بين الانحراف المعياري والمتوسط الحسابي، ويُستخدم كمؤشر نسبي لتقدير حجم المخاطر، فكلما زادت قيمته زادت مؤشرات الخطر.

ما هي عواقب المخاطر المالية؟

من العواقب التي تتعرض لها الشركات بسبب المخاطر المالية:

- خسائر مالية كبيرة

- عجز في سداد الالتزامات

- تهديد بقاء المؤسسة

- تأثير سلبي على سمعة الشركة

- احتمالية الدخول في نزاعات قانونية

وبذلك يكون المقال قد تناول بالشرح مفهوم المخاطر المالية وأهم أنواعها، والأسباب التي تؤدي إليها، بجانب كيفية إدارة المخاطر المالية وأدواتها، وأدوات قياس المخاطر المالية.

إدارة مالية أفضل

دفترة يوفر لك إدارة أفضل للحسابات لتجنب المخاطر المالية في شركتك