ما هي الفاتورة الضريبية وكيفية عملها وشروطها وعناصرها المختلفة

كيف تُستخدم الفواتير الضريبية في تحقيق الشفافية وتجنب المخالفات القانونية المرتبطة بالامتثال الضريبي؟ الإجابة ببساطة تكمن في الأهمية الحيوية للفواتير الضريبية التي تُستخدم لتنظيم المعاملات التجارية، وذلك باعتبار أن الفاتورة الضريبية هي حلقة الربط التي تتضمن حقوق كلاً من البائع والمشتري، وتساعد على تحسين التخطيط الضريبي، وايَضًا تحسين السيولة النقدية من خلال الاستفادة من المهلة الزمنية الموضحة في الفاتورة الضريبية لاسترداد ضريبة المدخلات، نستعرض في سطور المقال الأهمية المحاسبية للفواتير الضريبية، وعناصر الفواتير الضريبية، وشروط وكيفية إنشاء الفاتورة الضريبية.

ما هي الفاتورة الضريبية؟

الفاتورة الضريبية هي الوثيقة المالية المُستخدمة في توثيق معاملات بيع السلع والخدمات التي ينطوي عليها تطبيق ضريبة القيمة المضافة، ويتم إصدارها من قبل البائع للمشتري لتنظيم المعاملات المالية وضمان الامتثال للوائح الضريبية.

ويجب التفرقة بين الفاتورة الضريبية والايصال، فالبرغم من كونهما يُصدران من قبل البائع (المورد) للمشتري (العميل)، وقد تكون عناصر تكوينهما متشابهة، إلا أن الفاتورة الضريبية هي مستند يُستخدم لغرض تقديم طلب الدفع من البائع مقابل السلع أو الخدمات التي سيحصل عليها المشتري، بينما الإيصال هو مستند يستخدم لتأكيد الدفع من قبل المشتري وإتمام عملية البيع.

كيف يتم عمل فاتورة ضريبية بالخطوات؟

هناك بعض الخطوات التي يجب أن تقوم بها لعمل فاتورة ضريبية، وهذه الخطوات تبدأ من اختيار البرنامج المعتمد والمناسب، ومن بعدها إدخال المعلومات، ووصف البنود وإضافة الضريبة وبعض الخطوات الأخرى، وفيما يلي سنوضح الخطوات بالتفصيل:

1- اختيار برنامج محاسبة مُعتمد

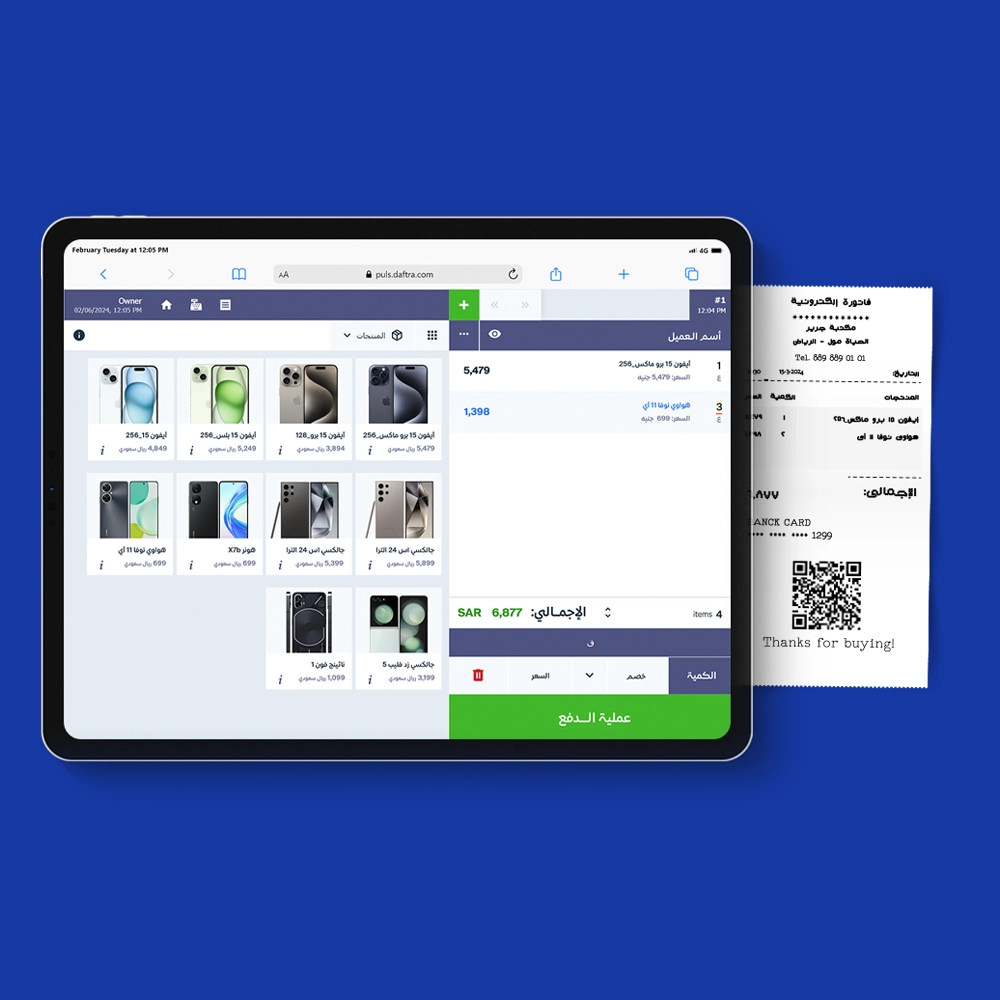

اختيار برنامج محاسبة موثوق ومعتمد من هيئة الزكاة والدخل بالسعودية مثل برنامج دفترة السحابي، وذلك لضمان تسهيل إصدار الفواتير الإلكترونية بسهولة ودقة مع الامتثال لمتطلبات منظومة الفوترة، وضمان الربط بين سجلات الفواتير و المبيعات والمصروفات والمخزون والحصول على تقارير مالية متكاملة أليًا بواسطة النظام.

يمكنك اختيار برنامج دفترة المحاسبي لضمان عمل فواتير ضريبية دقيقة وصحيحة بالكامل، ومعتمدة من هيئة الزكاة والضريبة والجمارك.

2- إدخال معلومات الشركة

إدخال بيانات الشركة وتشمل الاسم التجاري، ورقم السجل التجاري، والعنوان، والرقم الضريبي.

3- إدخال بيانات العميل

إضافة البيانات الخاصة بالعميل وتشمل الاسم، والعنوان، ورقم التسجيل الضريبي.

4- وصف البنود

إضافة تفاصيل المنتجات أو الخدمات المُقدمة مثل (الاسم أو الوصف، والكمية، والسعر لكل وحدة).

5- إضافة نسبة الضريبة

تحديد معدل الضريبة وفقًا لنوع السلعة أو الخدمة المُقدمة، وتوثيق أي تغييرات في معدل الضريبة إن وجد.

6- حساب المبلغ الإجمالي قبل وبعد الضريبة

حساب الضريبة من خلال قيام النظام المحاسبي تلقائيًا بإدخال نسبة الضريبة المُقررة على المبلغ الإجمالي، ويُظهر البرنامج المحاسبي إجمالي المبلغ قبل الضريبة، وكذلك المبلغ الإجمالي بعد الضريبة.

للمزيد عن حساب الضريبة من قيمة الفاتورة، اقرأ: خطوات حساب الضريبة من المبلغ الإجمالي للفاتورة

7- مراجعة الفاتورة

مراجعة الفاتورة والتحقق من جميع مدخلاتها قبل إرسالها إلى الهيئة، والتأكد من أن الفاتورة تتوافق مع كافة المتطلبات والشروط.

8- إصدار الفاتورة

إصدار الفاتورة إلكترونيًا بعد التأكد من بياناتها وإرسالها إلكترونيًا إلى المشتري.

9- الحفظ والنسخ

الاحتفاظ بنسخة من الفواتير الضريبية في صيغ pdf وتنظيمها لاستخدامها وقت الحاجة في أغراض المراجعة أو المقارنة والتدقيق، وذلك بهدف تحسين التدفق النقدي وضمان استلام المدفوعات في الوقت المناسب، وكذلك يجب الحرص على إجراء نسخ احتياطي للفواتير الضريبية بشكل دوري سواء من خلال التخزين السحابي كما هو متوفر في برنامج دفترة، أو بإستخدام أقراص التخزين الصلبة SSD أو HDD.

10- مراعاة الأخطاء المحتملة عند إعداد الفاتورة الضريبية

تجنب الأخطاء الشائعة في إصدار الفاتورة الضريبية وهي (نقص العناصر والمعلومات الأساسية المطلوبة كما هي موضحة في السطور السابقة، حساب نسبة أو مبلغ الضريبية يدويًا بشكل خاطئ، عدم استخدام نظام ترقيم تسلسلي للفواتير، وعدم تضمين شروط الدفع، وتأخير إرسال الفواتير، وتضمين تفاصيل غير واضحة).

ما الأهمية المحاسبية للفواتير الضريبية؟

تُمثل الفواتير الضريبية أهمية محاسبية كبيرة، مثل استكمال عمليات التدقيق المحاسبي، إدارة الموارد المالية، التحليل المالي، وضمان الحقوق للبائع والمشتري، كما أنها تساعد في المطالبة بضريبة المدخلات في الوقت المناسب، وإليك الفوائد المحاسبية للفواتير الضريبية بالتفصيل:

1- استكمال عمليات التدقيق المحاسبي والضريبي

توفر الفواتير الضريبية سجلاً مفصلاً لجميع المعاملات الخاضعة للضريبية، مما يسهل عملية التدقيق الضريبي التي تتم بواسطة المدققين المستقلين أو الجهات الضريبية المسؤولة مثل هيئة الزكاة والضريبة والجمارك، وتحدث عملية التدقيق الضريبي من خلال التحليل المالي الشامل للسجلات المالية والضريبية للشركة بهدف التأكد من امتثال المؤسسات للتشريعات الضريبية ومتطلباتها، وتجنب العقوبات والغرامات الناتجة عن التهرب الضريبي.

2- إدارة الموارد المالية بكفاءة وشفافية

تعكس الفواتير الضريبية التوثيق الدقيق للمعاملات المالية بين الأطراف، مما يخلق المزيد من الشفافية والمصداقية في العلاقات التجارية، إضافةً إلى ذلك تُستخدم الفواتير الضريبية كمرجع لحسابات الإيرادات والمصروفات مما يساعد في تحسين إدارة الموارد المالية وتوزيعها بكفاءة أكثر.

3- التحليل المالي والتخطيط الضريبي

يستخدم مسؤولي الحسابات والمحللين الماليين البيانات الوارد بالفواتير الضريبية في تحليل الأنماط الموسمية والدورية للمبيعات، مما يساهم في توقع الإيرادات والنفقات المستقبلية، وكذلك التخطيط للموارد المالية اللازمة لسداد الالتزامات الضريبية بالتوازن مع تحقيق الربح والتدفق النقدي الإيجابي، فضلاً عن ذلك يُمكن من خلال سجلات الفواتير الضريبية التفكير في استراتيجيات محاسبية وقانونية فعالة لتقليل الأعباء الضريبية من خلال تحديد النفقات القابلة للخصومات الضريبية وتقديمها عند إعداد الإقرارات الضريبية.

4- ضمان حقوق البائع والمشتري

تُعتبر الفواتير الضريبية بمثابة إثباتًا قانونيًا للمعاملة بكافة التفاصيل المتعلقة بها مثل (الكميات، والأصناف، والأسعار، وتواريخ المعاملات) وبالتالي فهل تقلل من النزاعات أو سوء التفاهم المحتمل حدوثه بين البائع والمشتري.

5- تحديد الوقت المناسب للمطالبة بضريبة المدخلات

ضريبة المدخلات هي ضريبة القيمة المضافة التي تدفعها الشركة على مشترياتها من الموردين، فعندما تتلقى الشركة فاتورة ضريبية من المورد، يُمكنها المطالبة بخصم ضريبة المدخلات خلال الفترة الضريبية التي تم فيها استلام الفاتورة، واسترداد جزء من الضرائب المدفوعة، مما يساهم في تحسين التدفق النقدي وتوفير المزيد من السيولة.

ما هي عناصر الفواتير الضريبية؟

الفواتير الضريبية لها عناصر متعددة لتكون متكاملة وهذه العناصر مثل عنوان الفاتورة، البراكود، تاريخ الإصدار للفاتورة، الرقم الضريبي، والرقم التسلسلي، هذا بالإضافة إلى معلومات المشتري والمورد، وسعر وكمية التوريد، وهناك العديد من العناصر الأخرى، إليك العناصر الأساسية للفواتير الضريبية:

1- عنوان الفاتورة

يجب توضيح عنوان الفاتورة مثل (فاتورة مبيعات، أو فاتورة تجارية، أو فاتورة ضريبية) لتسهيل فهم محتوى الفاتورة.

2- الباركود

هو عبارة عن مربع يحتوى على خطوط مشفرة تُستخدم في عملية المسح الضوئي للفاتورة، للتعرف على بيانات الفواتير بسهولة وتسهيل تتبعها.

3- الرقم الضريبي

هو عبارة عن رقم إلزامي يتم تخصيصه لجميع الأفراد والشركات التي تمارس أنشطة اقتصادية تخضع للضريبة، ويُستخدم في الفاتورة الضريبية للتأكد من صحة المعاملات، و الامتثال للتشريعات الضريبية.

4- تاريخ إصدار الفاتورة

التاريخ الذي تم فيه إنشاء الفاتورة ويوضح الفترة الضريبية التي يُمكن فيها الحصول على خصم ضريبة المدخلات.

5- الرقم التسلسلي للفاتورة

هو عبارة عن رقم مميز يُعطى لكل فاتورة، لتسهيل تتبع الفواتير في السجلات المالية، وتسهيل عمليات التدقيق والمراجعة.

6- معلومات المشتري

تشمل بيانات المشتري اسم العميل، ورقم التسجيل الضريبي، والعنوان.

7- معلومات المورد

التفاصيل: تشمل بيانات الممول أو المورد على اسم المورد، ورقم التسجيل الضريبي، والعنوان.

8- وصف السلع أو الخدمات

وصف السلع والخدمات المقدمة لتوضيح ما تم بيعه في المعاملة وتجنب أو نزاعات أو خلافات.

9- سعر وكمية التوريد

عرض تفاصيل سعر الوحدة أو الخدمة، وكمية السلع أو الخدمات، لتسهيل الحساب الإجمالي، والتحقق من دقة وصحة الفاتورة.

10- نسبة ضريبة القيمة المضافة

النسبة المئوية للضريبة التي يتم تطبيقها على المعاملة، وتستخدم لحساب قيمة أو مبلغ ضريبة القيمة المضافة على المبلغ الإجمالي المُستحق.

يمكنك ايضا حساب النسبة المئوية لاي رقم من خلال أ>اة دفترة المجانية

11- إجمالي المبلغ المستحق

توضيح إجمالي المبلغ قبل إضافة قيمة الضريبة لفهم تكلفة التوريد الأساسية.

12- إجمالي المبلغ المستحق مع ضريبة القيمة المضافة

القيمة النهائية للمعاملة التي يتعين على المشتري دفعها.

قد يهمك أيضا: كيفية عمل فاتورة مبيعات بالخطوات

ما هي شروط الفاتورة الضريبية؟

وضعت هيئة الزكاة والدخل بعض الشروط للفاتورة الضريبية مثل تضمين العناصر التي ذكرناها، رمز الإستجابة، وإضافة تفاصيل فرعية أخرى، إليك شروط ومتطلبات الفاتورة الضريبية:

- تضمين العناصر: تضمين الفاتورة لكافة العناصر السابق ذكرها.

- رمز الإستجابة: إضافة رمز الاستجابة السريعة QR Code.

- التفاصيل الفرعية: إضافة تفاصيل فرعية مثل شروط وطريقة الدفع، وفترات التقسيط وهكذا.

- التوقيع لمالك الفاتورة: توقيع الشخص المفوض بإصدار الفاتورة، وختم الشركة المصدرة للفاتورة إذا كان ذلك مطلوبًا.

يمكنك الحصول على فاتورة ضريبية مستوفية لجميع الشروط من خلال برنامج دفترة المحاسبي الذي يوفر لك تقنيات وأدوات تساعدك على إصدار فواتير ضريبية متكاملة بسهولة.

هل يمكن تزويدي بنموذج جاهز للفاتورة الضريبية؟

نموذج الفاتورة الضريبية من دفترة يساعد على مراقبة وتتبع دفعات الضرائب المقدمة لهيئة الزكاة والدخل السعودية، ويُسهل عملية حساب وتحديد الضرائب تلقائيًا بدقة مما يضمن تجنب الأخطاء في حساب المدفوعات، ويستفيد من النموذج كلاً من الأفراد المُلزمة بضريبة المبيعات من هيئة الزكاة والدخل.

توفر دفترة أيضًا نموذج فاتورة ضريبية لهيئة الزكاة والدخل في السعودية يمكنك تحميله واستخدامه مجانًا.

كيف يساعدك برنامج دفترة في إصدار فاتورة ضريبية؟

يُمكن استخدام برنامج الفاتورة الإلكترونية من دفترة السحابي كحل ذكي ومعتمد في قائمة الأنظمة المحاسبية المعتمدة لإنشاء الفاتورة الإلكترونية من هيئة الزكاة والدخل، وذلك من خلال الخطوات التالية:-

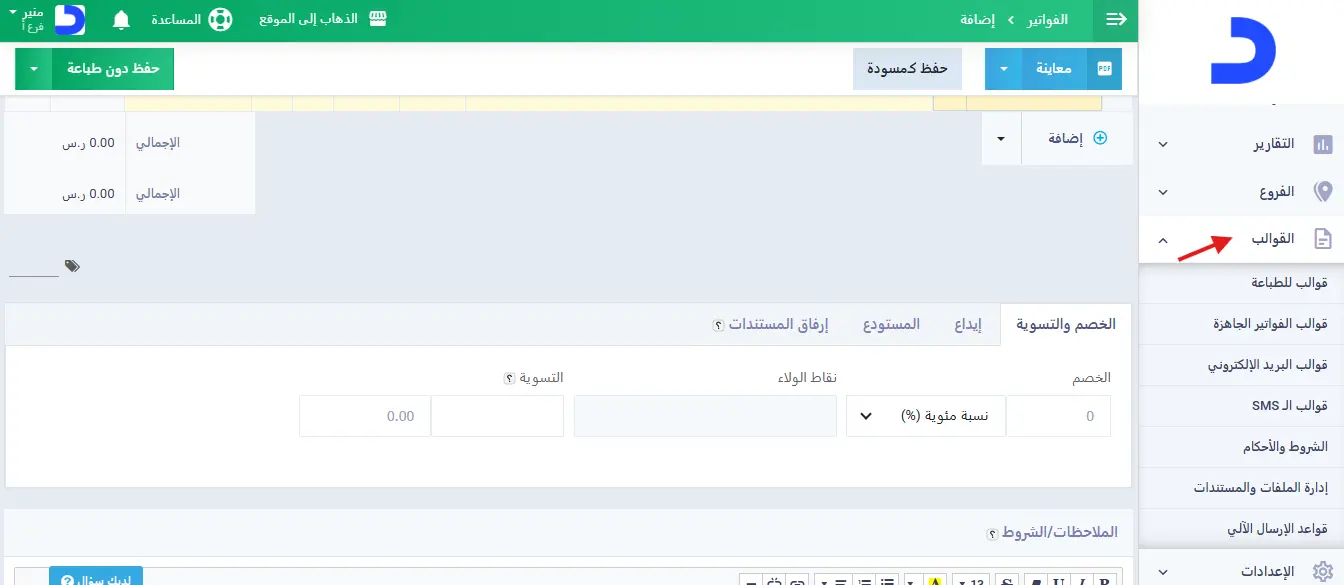

تسجيل الدخول إلى حساب دفترة.

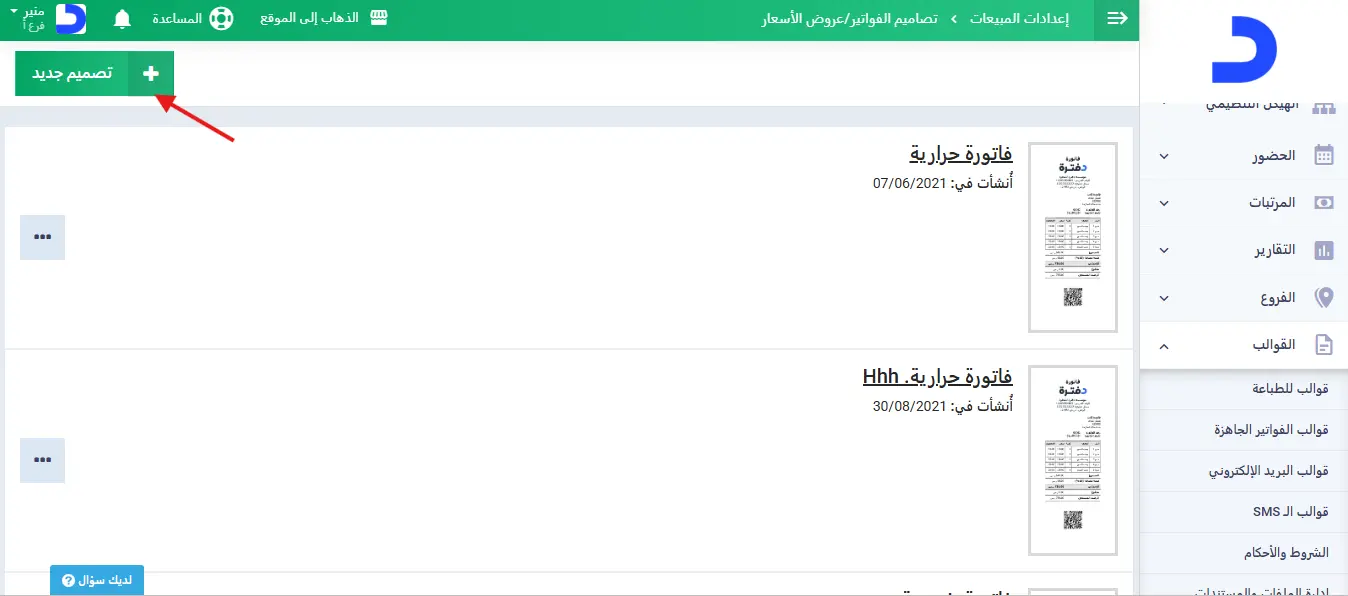

النقر على اختيار قوالب.

اختيار قوالب للطباعة من القائمة المُنسدلة.

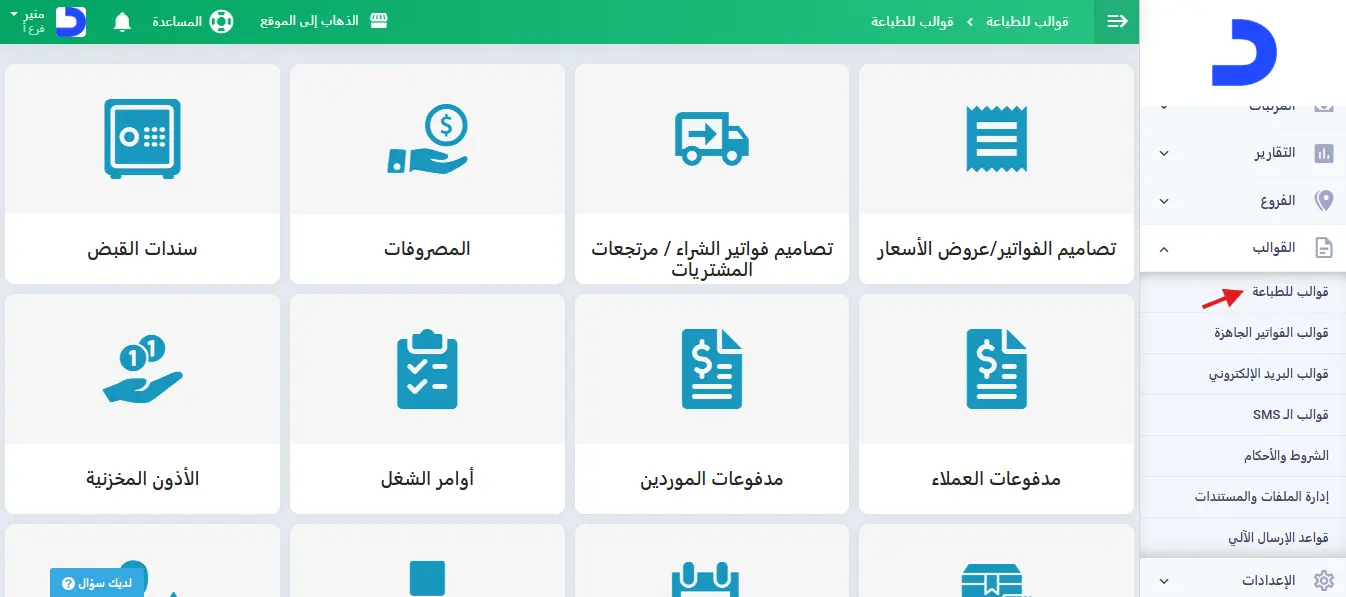

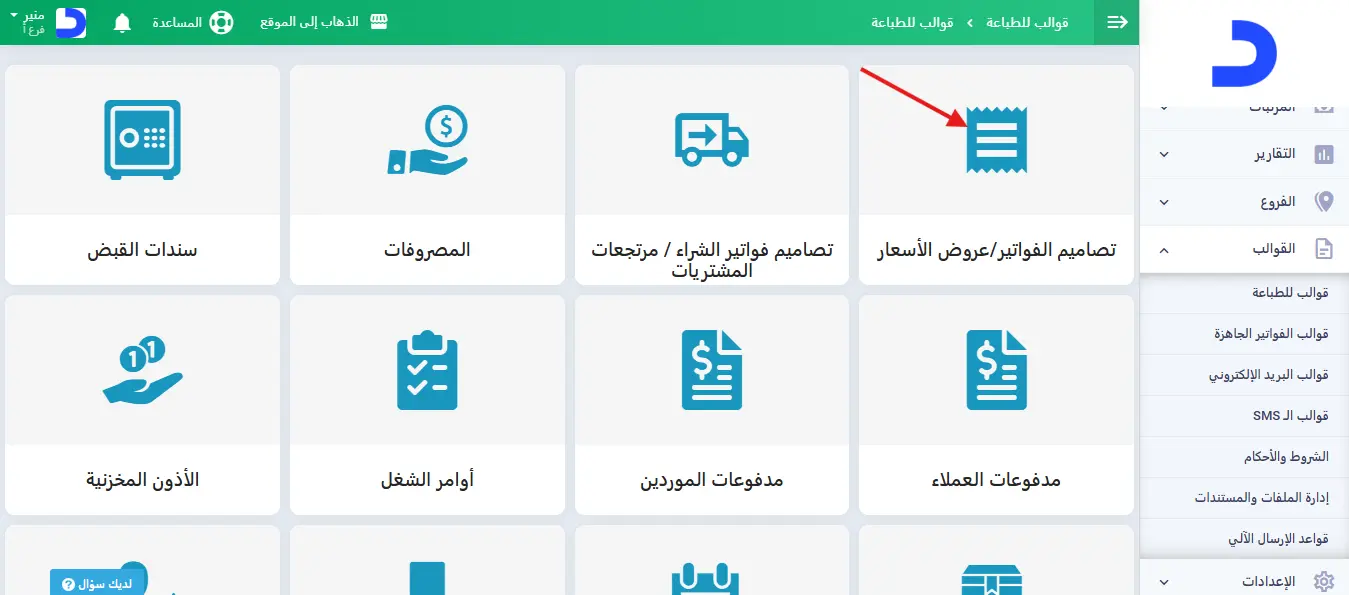

النقر على تصاميم الفواتير وعروض الأسعار.

النقر على تصميم جديد.

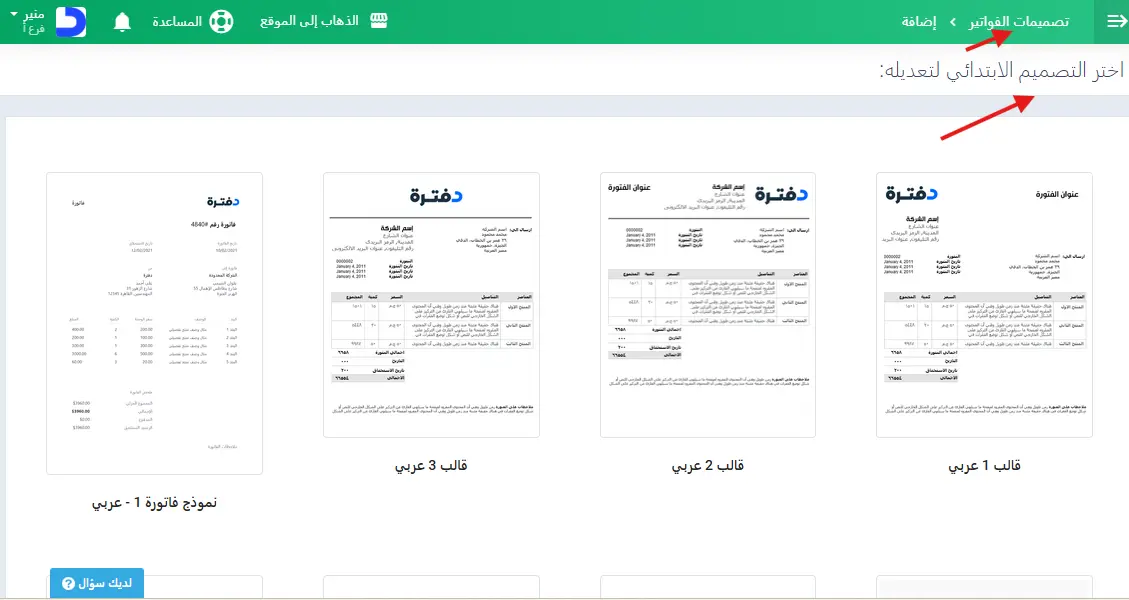

اختيار قالب الفاتورة المناسب سواء باللغة العربية أو الانجليزية.

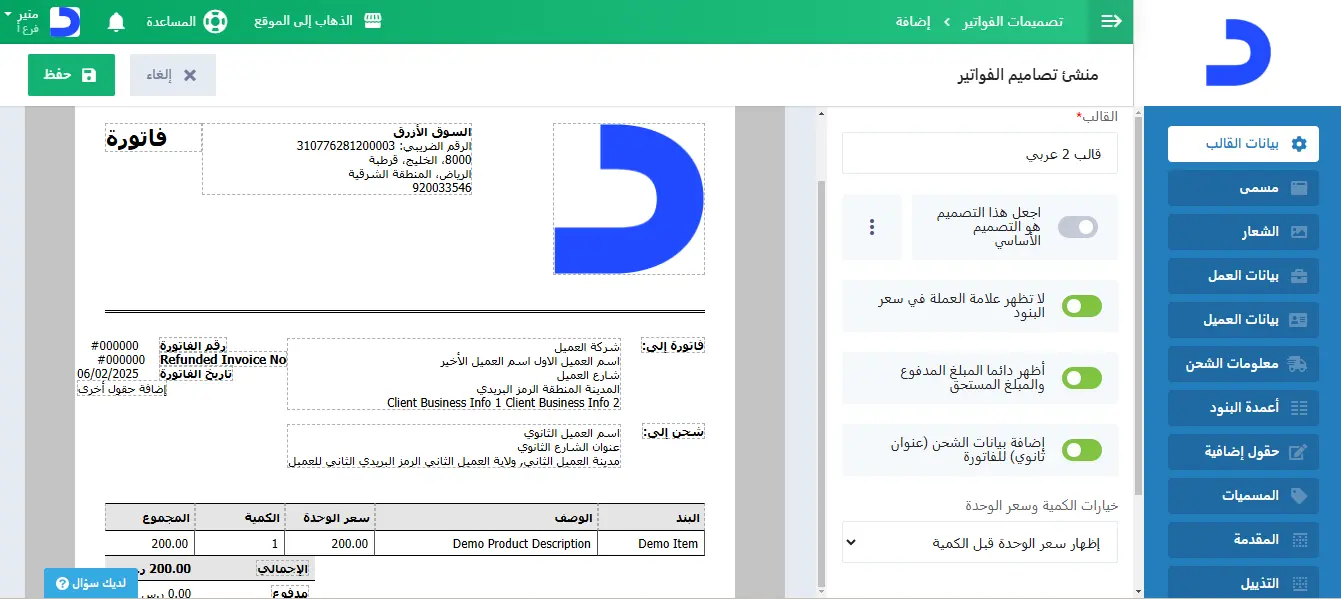

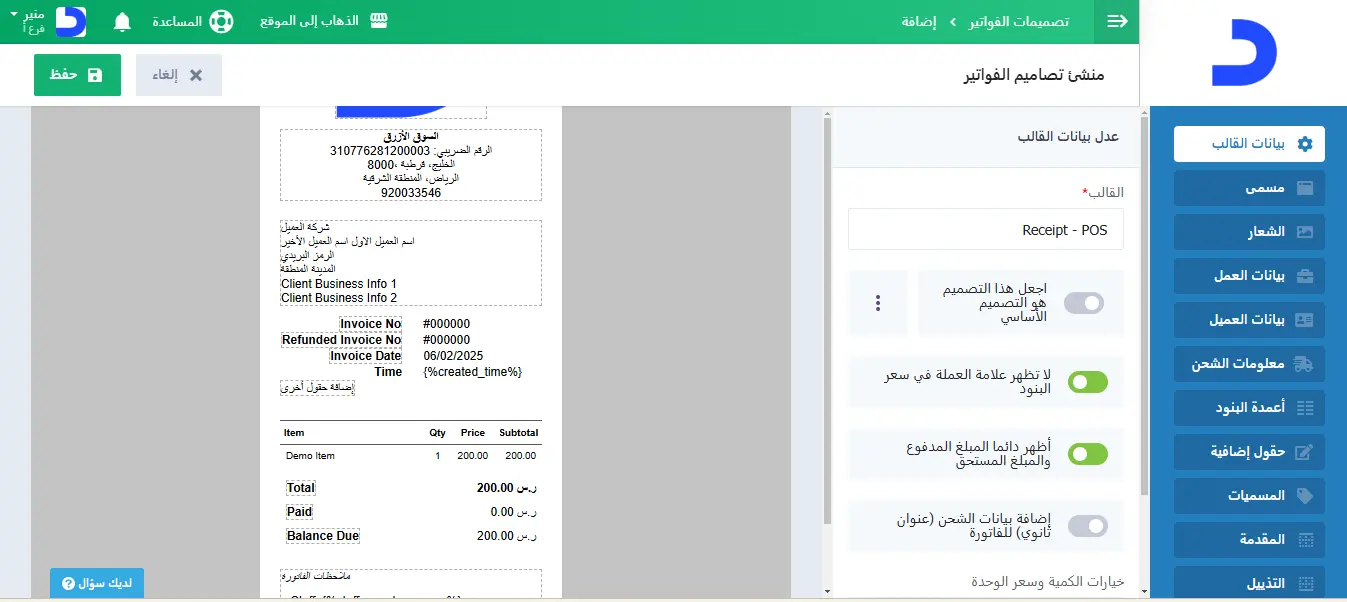

البدء في ملء إدخالات قالب الفاتورة الضريبية الجاهز من دفترة.

ختامًا بعد أن أوضحنا كافة التفاصيل المتعلقة بالفاتورة الضريبية بداية من أهميتها، وعناصر، وشروط وخطوات إنشائها.

لا تتردد في استخدام البرامج المحاسبية مثل نظام دفترة المتكامل لتسريع الإجراءات المتعلقة بإنشاء فواتير ضريبية معتمدة ومتوافقة مع كافة متطلباتها وعنصرها، لضمان الامتثال للقوانين الضريبية، وتجنب العواقب القانونية والأخطاء المحاسبية وتحقيق إدارة مالية متكافئة وفعالة.

الأسئلة الشائعة

متى تستحق الفاتورة الضريبية؟

تستحق الفاتورة الضريبية عند تاريخ توريد المنتج أو الخدمة، أو عند إصدار الفاتورة الضريبية، وفي حالة أخرى عند استلام المال مقابل المنتج أو الخدمة.

لمن تصدر الفاتورة الضريبية؟

للمنشآت الأخرى التي تتم بينها وبين منشأة عملية بيع أو شراء، وتُصدر للأفراد أيضًا أو المستهلك بشكل عام.

ما الفرق بين الفاتورة العادية والفاتورة الضريبية؟

- الفاتورة العادية: هي فاتورة تُستخرج لعمليات البيع والشراء دون ذكر الضريبة فيها وتُستخدم في الأنشطة التجارية الصغيرة التي لا تخضع للضرائب.

- الفاتورة الضريبية: هي فاتورة تُستخرج للأنشطة التجارية المسجلة في الضرائب ويكون مسجل بداخلها الضريبة.

كيف أعرف أن الفاتورة ضريبية؟

يمكنك من خلال قارئ الفاتورة الإلكترونية من دفترة أن تتعرف على الفواتير الضريبية ومدى صحتها وأنها تمتثل إلى القوانين التي وضعتها هيئة الزكاة والضريبة والجمارك.

هل تُقبل الفاتورة الضريبية بدون باركود؟

لا، من شروط الفاتورة الضريبية تواجد باركود عليها.

هل يمكن إلغاء الفاتورة الضريبية؟

لا، لا يمكن إلغاء الفاتورة الضريبية بعد إصدارها يمكن فقط إصدار قيد عكسي لتعديل الفاتورة أو تصحيح خطأ بها.

ما الفرق بين الفاتورة الضريبية والفاتورة المبسطة؟

الفاتورة الضريبية هي خاصة بالشركات ومالكين أرقام تسجيل ضريبية، أما الفاتورة المبسطة هي فاتورة خاصة بالأفراد والذين لا يمتلكون رقم تسجيل ضريبي.

هل الفواتير اليدوية ممنوعة؟

نعم، بعد إصدار الفواتير الإلكترونية أصبحت الفواتير اليدوية ممنوعة لزيادة الشفافية والرقابة.

إنشاء فاتورة ضريبية أسهل

برنامج دفترة يمكنك من إنشاء الفاتورة الضريبية السعودية آليًا بكل سهولة