ما هو التحليل المالي وأنواعه ومراحله وأهميته للشركات

محتويات المقال:

- ما المقصود بالتحليل المالي؟

- ما خصائص التحليل المالي؟

- ما أهمية التحليل المالي؟

- ما هي أهداف التحليل المالي؟

- ما هو دور التحليل المالي في البنوك التجارية؟

- هل التحليل المالي كافي لتقييم المؤسسة؟

- ما هي أنواع التحليل المالي؟

- أنواع أخرى للتحليل المالي

- ما هي خطوات التحليل المالي؟

- على ماذا يعتمد التحليل المالي؟

- ما هي نسب التحليل المالي؟

- ما هي الأدوات المستخدمة في تحليل البيانات المالية؟

- أدوات التحليل المالي المحاسبية

- ما الفرق بين التحليل المالي والتحليل المحاسبي؟

- كيف يساعدك دفترة في عمليات التحليل المالي؟

- الأسئلة الشائعة

- هل التحليل المالي حلال ام حرام؟

إذا أردت أن تستثمر أموالك في شركة، فالخطوة الأولى التي ينبغي عليك القيام بها هي التحليل المالي للقوائم المالية لهذه الشركة، حيث يضمن لك ذلك تقليل المخاطر من وراء عملية الاستثمار وتوقع عائد مُرضٍ، وتعتمد الشركات على نتائج التحليل المالي في اتخاذ قرارات الشراكة وغيرها من القرارات الاستثمارية، في هذا الإطار نوضح مفهوم التحليل المالي من منظورخبراتنا المحاسبية، ونستعرض أهميته وأهدافه وأنواعه ونِسبه، كما نوضح خطوات إجرائه والأدوات التي تساعد المحلل المالي على تنفيذ مهمته والخروج بنتائج مثالية من التحليل.

ما المقصود بالتحليل المالي؟

يشير مصطلح التحليل المالي إلى عملية تقييم الأعمال و المشاريع والميزانيات ماليًا. ويُعد التحليل المالي وسيلة بالغة الأهمية في توجيه متخذي القرار نحو تحقيق أداء مالي أفضل وأكثر ربحية.

ويُمكن أن يكون التحليل المالي للشركات بهدف تقييم الأداء وإجراء الرقابة وإعداد الخطط، أو تحليلاً ماليًا للاستثمار بهدف تحديد أكثر الفرص الاستثمارية ملاءمةً، أو تحليلاً ماليًا للدولة وأجهزتها الحكومية أم لأي كيان آخر.

ما خصائص التحليل المالي؟

هناك مجموعة من الخصائص الأساسية التي يجب أن يتصف بها التحليل المالي، حتى يساعد الشركات على تكوين رؤية شامل وواقعية عن الأداء والوضع المالي للشركة، لهذا نجيب عن ما هي أساسيات التحليل المالي؟ في نقاط واضحة ومُختصرة:-

الدقة: يجب أن يكون التحليل دقيقًا ويعتمد على بيانات موثوقة.

الشمولية: لابد أن يغطي التحليل جميع الجوانب المالية الرئيسية للكيان.

التحديث: من الضروري أن يكون التحليل محدثًا ويعكس الوضع المالي الحالي.

الموضوعية: يجب أن يكون التحليل موضوعيًا وغير متحيز.

الفهم العميق: لابد أن يوفر التحليل فهمًا عميقًا للأداء المالي والقدرات.

ما أهمية التحليل المالي؟

في عصر المعلومات والاستثمار الذي نعيش فيه يعتبر التحليل المالي أمرًا بالغ الأهمية؛ لما يُسهم به في تحقيق النجاح المالي والإداري للمؤسسات والأفراد كذلك، فيما يلي الأسباب التي تُبرز فوائد التحليل المالي وفقًا للأطراف التي تُستخدمه:-

1- المستثمرون

يستخدم المستثمرون نتائج التحليل المالي لتقييم أداء الشركات واتخاذ قرارات الاستثمار المتمثلة في شراء أو بيع الأسهم.

2- المقرضون

مثل الجهات المصرفية والمؤسسات المالية، والتي تعتمد على نتائج التحليل المالي لتقييم الصحة المالية للشركة والجدارة الائتمانية، وتحديد المخاطر المحتملة.

3- الجهات الإدارية

تستخدم نتائج التحليل المالي لتقييم الأداء الداخلي، واتخاذ قرارات استراتيجية لتحسين الكفاءة والربحية والأداء المالي.

4- العملاء

يستخدم العملاء نتائج التحليل المالي لتقييم الاستقرار المالي للشركة، خاصةً في حالة العقود طويلة الأجل أو الشراكات.

5- الجهات الحكومية

يستخدم المسؤولين الحكوميين نتائج التحليل المالي للشركات للحصول على رؤى شاملة عن الوضع العام للاقتصاد المحلي، وتحديد القطاعات والمجالات النشطة التي تساهم بأكبر قدر من الإيرادات الضريبية، وتعزيز الشراكات الحكومية مع القطاع الخاص لدعم البنية التحتية والمشاريع التنموية.

ما هي أهداف التحليل المالي؟

قد يتساءل البعض عن ما هي استخدامات التحليل المالي؟ والإجابة هي أنه تختلف هذه الاستخدامات وفقًا لأغراض التحليل المالي التي ترغب المؤسسة في تحقيقها لتعزيز فاعلية القرارات الاستراتيجية التي تُساهم في تحقيق الاستقرار المالي، ومن أهم أهداف التحليل المالي:-

1- تحديد الكفاءة المالية للشركة

تساهم نسب السيولة الحالية والسريعة باعتبارها أحد أدوات التحليل المالي في قياس قدرة الشركة على الوفاء بالتزاماتها القصيرة الأجل، وتقييم كفاءتها في إدارة السيولة المالية المتاحة لديها.

2- تقييم الصحة المالية

يُمكن من خلال كفاءة المؤشرات المالية الناتجة عن التحليل المالي تحديد تقييم الصحة المالية للشركة وقدرتها على الوفاء بالتزاماتها، وكذلك تقييم جدارتها الائتمانية، كما تشير نسب الربحية، مثل هامش الربح والعائد على الأصول، إلى مدى نجاح الشركة في تحقيق الأرباح وكفاءتها في تخصيص وتوزيع مواردها.

3- دعم عملية التخطيط المالي

يساعد التحليل المالي في تقييم الأداء المالي، وذلك من خلال الكشف عن نقاط القوة والضعف للمؤسسة، ومن ثم تتمكن الإدارة وضع استراتيجيات لتحسين التخطيط المالي بالدور الذي يساهم في تعزيز النقاط القوية ومعالجة النقاط الضعيفة، مما يعزز القدرة التنافسية والاستدامة المالية للشركة.

4- تقييم الكفاءة الإدارية للشركة

يُعطي التحليل المالي مؤشرات دقيقة لمدى نجاح الإدارات ذات الصلة مثل إدارة المشتريات، والمبيعات من خلال مؤشرات نسب النشاط، ومن ثم دعم الإدارة المالية والإدارة العُليا في تحديد أهدافها قصيرة وطويلة المدى.

5- تعزيز الشفافية والمصداقية

يوفر التحليل المالي معلومات واضحة تساهم في تعزيز الثقة بين الشركة والمستثمرين، والمقرضين، وجميع الأطراف المعنية، ويساعد التحليل المالي على اكتشاف الفرص الاستثمارية المتاحة للشركات في سوق الأعمال.

6- تقييم القيمة السوقية

يساعد التحليل المالي في تقدير القيمة العادلة للشركة بناء على حساب قيمة التدفقات النقدية المتوقعة من الشركة خلال فترة زمنية محددة، أو استخدام مقياس نسبة السعر إلى الأرباح (P/E) في تقييم الشركات، مما يسهل عمليات الاستحواذ، ويُعزز الشراكات الاستراتيجية.

7- تحديد الوضع المالي للشركة

أحد الأهداف الرئيسية للتحليل المالي هو تحديد الوضع المالي من حيث قدرة المؤسسة على الحصول على التمويل والقروض والوفاء بسدادها، وتقييم مدى نجاح الإدارة المالية والإدارة العُليا كذلك في الحفاظ على الوضع المالي مستقرًا.

ما هو دور التحليل المالي في البنوك التجارية؟

تظهر وظيفة التحليل المالي في تحسين كفاءة العمليات، وإدارة المخاطر بفاعلية في القطاع المصرفي والبنوك التجارية، وتوفير معلومات موثقة لدعم متخذي القرار، فيما يلي الأدوار الأساسية للتحليل المالي في العمل المصرفي:-

تقييم الائتمان: يستخدم التحليل المالي لتقييم قدرة العملاء (سواء كانوا أفرادًا أو شركات) على سداد القروض.

إدارة المخاطر: يساعد التحليل المالي البنوك في تحديد وإدارة المخاطر المالية، مثل مخاطر السوق، الائتمان، والسيولة.

اتخاذ القرارات الاستثمارية: يستخدم لتقييم الفرص الاستثمارية واتخاذ قرارات مستنيرة بشأن توزيع الأصول والاستثمارات.

التخطيط والتنبؤ: يساعد في التخطيط المالي والتنبؤ بالاتجاهات المستقبلية، مما يساعد البنوك على تحديد استراتيجياتها المالية والتشغيلية.

الامتثال التنظيمي: يضمن التحليل المالي أن البنك يلتزم بالمعايير التنظيمية والمتطلبات المالية.

تسعير الخدمات المالية: يستخدم التحليل المالي في تحديد أسعار الفائدة والرسوم التي تفرضها البنوك التجارية نظير تقديمها للخدمات المالية المختلفة مثل حسابات التوفير، والحسابات الجارية، والقروض، وبطاقات الائتمان، والأسهم، والسندات، وصناديق الاستثمار، والخدمات المصرفية عبر الإنترنت.

هل التحليل المالي كافي لتقييم المؤسسة؟

لا، لأن التحليل المالي قد لا يكون كافيًا بمفرده لتقييم المؤسسة بشكل شامل، لذلك يجب أن يُستخدم بالتزامن مع أدوات تحليلية أخرى للحصول على صورة كاملة ودقيقة للمؤسسة، ومن أبرز أنواع هذه الأدوات:-

التحليل الاستراتيجي الذي يوفر فهم الرؤية، الرسالة، والاستراتيجيات العامة للمؤسسة.

التحليل التشغيلي ويُمكن من خلاله تقييم كفاءة العمليات اليومية والإنتاجية.

تقييم الموارد البشرية الذي يساعد على فهم كيفية إدارة المواهب والموارد البشرية داخل المؤسسة.

التحليل السوقي والصناعي ويساهم في تقييم موقع المؤسسة في السوق والتحديات والفرص في الصناعة التي تعمل بها.

التحليل التكنولوجي ويُمكن من خلاله فهم كيفية استخدام التكنولوجيا في العمليات والمنتجات أو الخدمات.

التحليل البيئي والاجتماعي يستخدم لتقييم تأثير المؤسسة على البيئة والمجتمع.

ما هي أنواع التحليل المالي؟

يُمكن تخصيص هذا التصنيف من خلال الإجابة على ما هي معايير التحليل المالي؟ وتُحدد هذه المعايير أنواع التحليل المالي التي يُمكن بواسطتها تحسين الاستراتيجيات المالية وتحقيق الأهداف التنظيمية بما يتناسب مع حجم المؤسسة، وطبيعة أنشطتها التجارية، فيما يلي أهم عوامل التحليل المالي:-

1- التحليل المالي وفقًا لعامل الحركة

أ- التحليل المالي الرأسي

يتسم التحليل المالي الرأسي بتحليل النسب ذات الصلة في القوائم المالية خلال فترة زمنية محددة، كتحليل نسبة الأصول المتداولة قصيرة الأجل إلى مجموع الأصول في عام 2022، دون إجراء مقارنة بين بيانات ونتائج هذه الفترة مع غيرها من الفترات في القوائم المالية.

ب- التحليل المالي الأفقي

أما التحليل الأفقي فيتميز بتحليل عنصر معين أو مجموعة عناصر في القوائم المالية بمثيلاتها في فترات زمنية مختلفة كتحليل نسبة السيولة في عام 2021 إلى نسبة السيولة في عام 2022 للشركة ذاتها.

2- التحليل المالي وفقًا لعامل الزمن

أ- التحليل المالي قصير الأجل

يختص هذا النوع من التحليل المالي بمعالجة وقياس الأداء المالي فيما يخص العمليات والقرارات قريبة المدى، كتحديد نسبة السيولة على المدى القريب، وقدرة الشركة على سداد التزاماتها القريبة زمنيًا.

ب- التحليل المالي طويل الأجل

على العكس من التحليل قريب المدى، يختص التحليل المالي بعيد المدى بتحليل الأداء والبيانات ذات العلاقة بالعمليات والقرارات بعيدة المدى، كقدرة الشركة على تحقيق الأرباح وتحمل قيمة فوائد قرض أو تمويل خارجي.

3- التحليل المالي وفقًا للجهة المُنفِّذَة

أ- النوع الأول: التحليل المالي الداخلي

ويتميز هذا النوع بإمكانية الوصول الكامل للبيانات المالية، وهو التحليل الذي تقوم بإجرائه الشركة من خلال أشخاص تابعين لها؛ بهدف دعم اتخاذ القرار وتقييم الأداء وبحث فرص التحسين المتاحة.

ب- التحليل المالي الخارجي

وعلى العكس من التحليل الداخلي يفتقر هذا النوع إلى الوصول الكامل للبيانات المالية، وهو التحليل الذي يتم إجراؤه من قِبل أشخاص أو جهات غير تابعة للشركة، وغالبًا ما يكون بسبب بحث فرص الاستثمار المتاحة في الشركة.

4- التحليل المالي وفقًا للنسب المالية

وتتضمن النسب المالية ما يأتي:

نسبة السيولة

نسبة النشاط

نسبة الربحية

نسبة المديونية

نسبة السوق

وسيتم إيضاح كل نسبة بشيءٍ من التفصيل لاحقًا تحت عنوان "نسب التحليل المالي".

أنواع أخرى للتحليل المالي

كما ذكرنا في السطور السابقة يُمكن تصنيف أنواع التحليل المالي وفقًا لعدة عوامل، ولكن إضافة إلى هذه التصنيفات هناك أنواع أخرى من التحليل المالي مثل:-

1- التحليل المالي المقارن

يعتمد التحليل المالي المقارن على مقارنة أداء الشركة بأداء شركات أخرى في نفس الصناعة، أو بناءً على المعايير الصناعية العامة الموحدة لمجال بعينه، ويهدف هذا التحليل إلى تحديد نقاط القوة والضعف للشركة بالنسبة للشركات المنافسة، ومن ثم تحديد المجالات التي يمكن تحسينها.

2- تحليل الاتجاه

يتشابه مع التحليل المالي المقارن بعض الشيء لأنه يركز على المقارنة أيضًا ولكن في إطار تتبع البيانات المالية للشركة نفسها عبر فترات زمنية متعددة، مثل مقارنة الإيرادات والمصروفات والأرباح على مدى 5 سنوات، والهدف الأساسي من هذا النوع للتحليل المالي هو تقييم مدى استقرار الأداء المالي.

3- تحليل التدفقات النقدية

يُشير التحليل المالي للتدفقات النقدية إلى عملية تقييم وتحليل التدفقات النقدية الداخلة والخارجة من الأنشطة التشغيلية، والاستثمارية، والتمويلية خلال فترة زمنية محددة، ويهدف هذا النوع من التحليل المالي إلى فهم وتقييم كيفية إدارة الشركة لنقدها وكيفية تأثير ذلك على نسب السيولة وأدائها المالي، كما يُساعد تحليل التدفقات النقدية في التخطيط المالي المستقبلي واتخاذ القرارات الاستراتيجية.

4- تحليل المخاطر

يشمل هذا النوع من التحليل المالي:

1- تحديد المخاطر المالية الداخلية المحتملة

تتمثل المخاطر المالية الداخلية في عدم القدرة على إدارة التدفقات النقدية بشكل فعال مما يؤدي إلى نقص السيولة، أو الاعتماد المفرط على الاقتراض في التمويل مما يؤدي إلى مشاكل في سداد الديون وارتفاع نسب المديونية، وعدم القدرة على التحكم في التكاليف مما يؤثر سلبًا على نسبة الربحية، وكذلك المخاطر المرتبطة بالأخطاء المحاسبية مثل الأخطاء في التسجيل أو إعداد التقارير المالية، ما ينتج عنه نتائج مُضللة يترتب عليها قرارات غير صحيحة، ونقص الكفاءة التشغيلية مما يؤدي إلى ضعف العمليات الداخلية، ويؤثر بالتبعية على الأداء العام والربحية.

2- تحديد المخاطر المالية الخارجية المحتملة

تتمثل المخاطر المالية الخارجية في تقلبات السوق والتغير في أسعار السلع أو الخدمات، والظروف الاقتصادية مثل الركود أو التضخم والذي يمكن أن يؤثر على العرض و الطلب على المنتجات والخدمات، والمخاطر السياسية مثل التغيرات في السياسات الحكومية أو زعزعة الاستقرار السياسي للدولة، والمنافسة الشديدة التي يُمكن أن تؤثر على الحصة السوقية للشركة، والتغيرات في أسعار الصرف خاصة للشركات التي تعتمد على التعامل بالعملات الأجنبية.

الهدف من تحليل المخاطر المالية

تسهيل التخطيط للتعامل مع المخاطر المالية الخارجية أو الداخلية التي يُمكن أن تواجه المؤسسة، وضمان استدامة الأعمال.

تقييم تأثير المخاطر على الأداء المالي والعمليات التشغيلية، ومن ثم تحديد أولويات المعالجة.

وضع استراتيجيات التخفيف من حدة تأثيرات المخاطر المالية مثل التحكم في التكاليف، أو تحسين الإجراءات التشغيلية، أو تنويع مصادر الإيرادات.

ما هي خطوات التحليل المالي؟

قد تختلف مراحل التحليل المالي خطوات التحليل المالي من محلل لآخر تبعًا للهدف من التحليل والإمكانيات المتاحة والأسلوب المتبع لدى كل محلل والحالات التي يعمل عليها، إلا أنه من الممكن وضع أطر عامة يتضح من خلالها كيف يتم التحليل المالي.

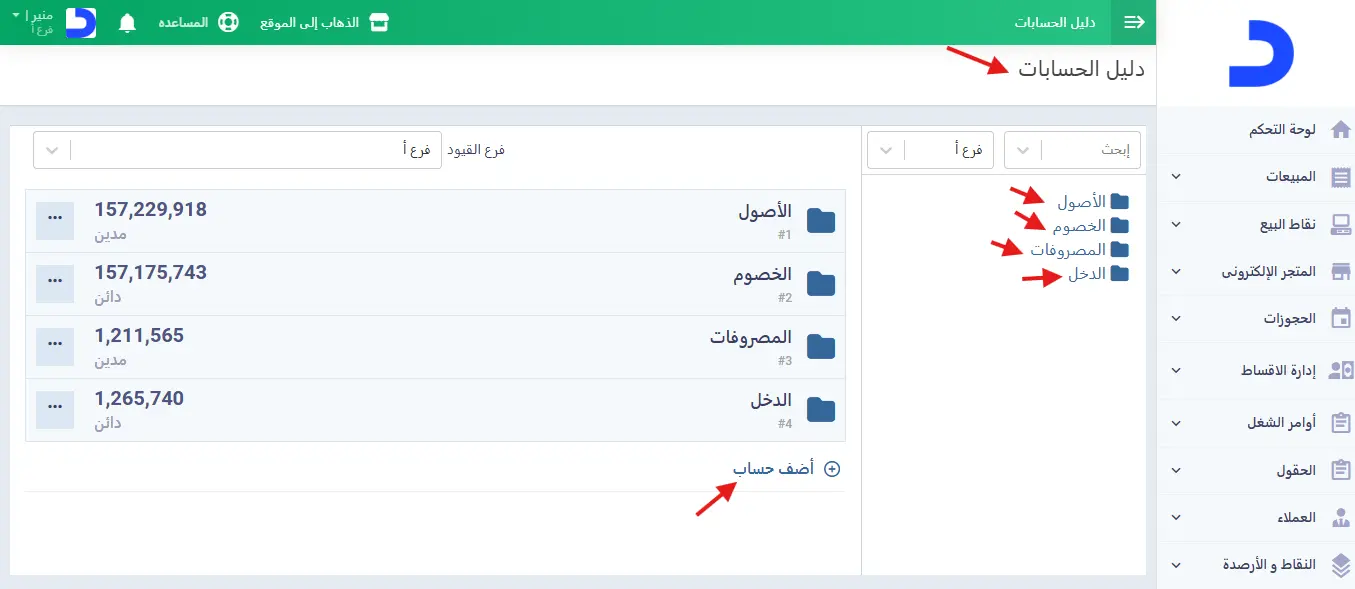

1- تحديد الأهداف من التحليل

من الضروري تحديد الهدف من التحليل المالي قبل البدء في التحليل، وذلك لتوجيه التركيز نحو البيانات المالية ذات الصلة بالهدف واستبعاد ما لا يدعم الهدف من التحليل، ويُمكن الحصول على كافة البيانات المالية اللازمة للتحليل المالي بسهولة ودقة من خلال برنامج دليل الحسابات في دفترة.

ويساعد تحديد الهدف على استخدام الأدوات والوسائل الأكثر ملاءمةً للتحليل والخروج بنتائج تدعم المستفيد وصاحب القرار.

2- تحديد المدى الزمني للتحليل المالي

ينبغي وضع حد زمني من الفترات المالية لإجراء التحليل في نطاقه، ولكي نخرج بنتائج دقيقة من التحليل المالي يفضل تضمين أكثر من فترة مالية إذ إن فترة مالية واحدة قد لا تعبر عن الوضع المالي بشكل دقيق.

يوفر دليل الحسابات العامة في دفترة حلول ذكية لتنفيذ مراحل التحليل المالي بدقة وسرعة مثل تحديد الفترات المالية، وكذلك المقارنة بين نتائج الفترات المالية المختلفة للحصول على نتائج دقيقة للتحليل المالي.

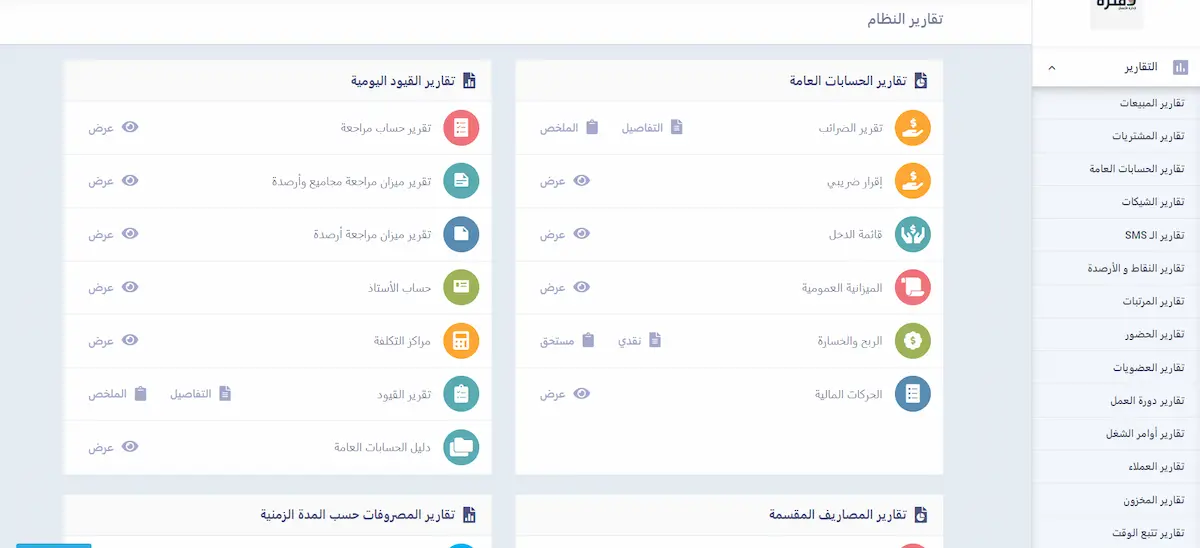

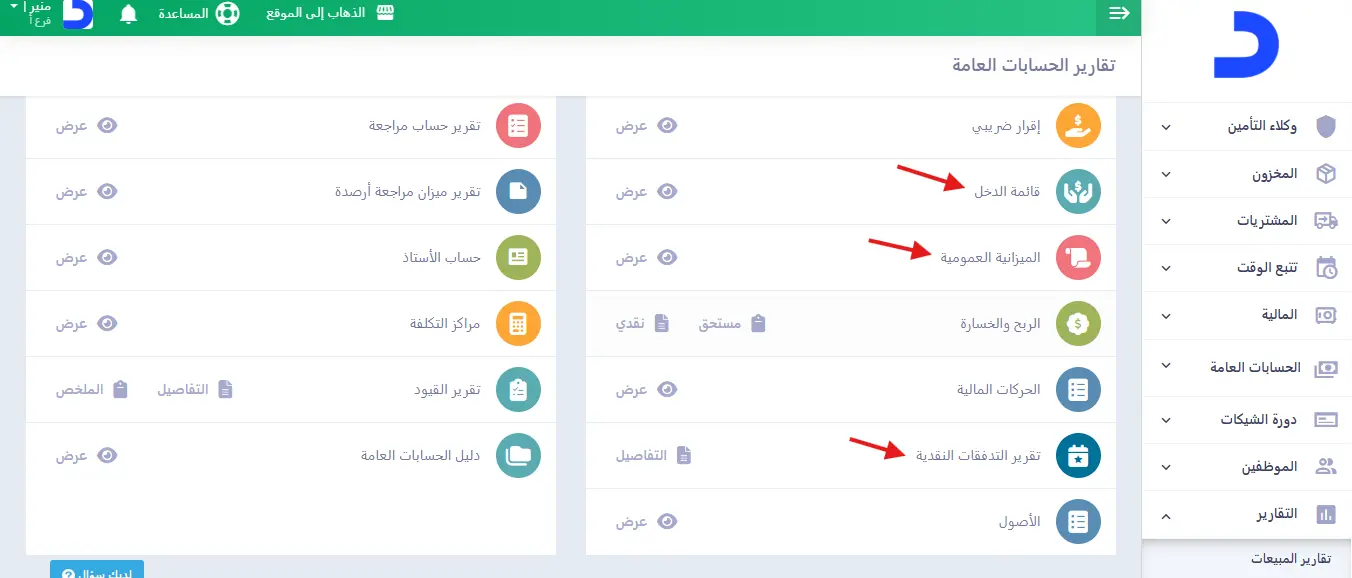

3- جمع المعلومات والبيانات المالية اللازمة من مصادرها

تحديد البيانات المالية اللازمة لإجراء التحليل، كالقوائم المالية، وحركة المخزون والمصروفات إلى آخره، ويساعد دفترة في جمع المعلومات المالية المتعلقة بالأصول، والخصوم، والتدفقات النقدية، والإيرادات، والمصروفات في أقل وقت وجهد من خلال النقر على تقارير الحسابات العامة في لوحة التحكم الخاصة بالنظام، وهذا يضيف إلى المحلل المالي معلومات تساعده على الخروج بنتائج دقيقة.

4- تحديد أسلوب وأدوات التحليل المالي

بعد تحديد الهدف والمدى الزمني وجمع البيانات اللازمة، يتم تحديد أسلوب التحليل المالي والأدوات الملائمة لإجراء التحليل.

5- إجراء التحليل بالطريقة والأدوات التي تم تحديدها

الخطوة الأكثر أهمية هي إجراء التحليل بمعالجة البيانات المالية التي تم تجميعها وفقًا للأساليب والأدوات التي تم تحديدها، وهنا يظهر عاملا المهارة والخبرة اللذان يميزان محللًا ماليًا عن آخر، حيث تتطلب هذه الخطوة براعة في تحويل البيانات المالية إلى معلومات ودلالات يمكن الاستفادة منها في تقييم الوضع المالي واتخاذ القرارات.

6- التوصل للنتائج وتقديم التوصيات

بعد إتمام المراحل السابقة كما ينبغي يكون من الممكن للمحلل المالي أن يخرج بنتائج واضحة ودقيقة تفسر الوضع المالي، وفي ضوء النتائج يتم تقديم التوصيات التي يرى المحلل أنها جديرة بالأخذ في الاعتبار لتجيب عن التساؤلات المطروحة قبل التحليل وتحقق أهدافه.

على ماذا يعتمد التحليل المالي؟

يعتمد التحليل المالي على دقة وجودة البيانات المالية المتاحة، وكذلك المعرفة والخبرة والمهارات التي يمتلكها المحلل المالي، إضافة إلى الأدوات التحليلية والتقنيات والنماذج المالية المستخدمة في التحليل، كما يتأثر بالظروف الاقتصادية العامة والبيئة السوقية، وأيضًا يعتمد على المعايير المحاسبية المتبعة والقوانين واللوائح التنظيمية.

ما هي نسب التحليل المالي؟

النسب المالية التي يمكن من خلالها إجراء التحليل المالي كثيرة ومتنوعة، وفقًا للهدف من التحليل وطبيعة المنشأة المُحلَّلة ماليًا. ويمكن تقسيم النسب المالية الرئيسية إلى المجموعات الآتية:

المجموعة الأولى: نسب السيولة (Liquidity Ratios)

1- نسبة التداول:

وهي التي توضح معدل تغطية الأصول المتداولة للالتزامات المتداولة، والنسبة المُثلى للتداول هي (2)؛ لأنه كلما زادت نسبة التداول دلّ ذلك على أن حجم الأصول المتداولة غير المستغلة كبير. علمًا بأن ناتج المعادلة لا يتم احتسابه بالنسبة المئوية وإنما بالمرات، أي: كم مرة تستطيع الأصول المتداولة تغطية الالتزامات المتداولة.

ويُمكن التعبير عن هذه النسبة بالمعادلة التالية: نسبة التداول = الأصول المتداولة ÷ الالتزامات المتداولة

2- نسبة السيولة في الأجل القصير:

وهي النسبة التي توضح مدى قدرة الشركة على سداد ديونها قصيرة الأجل كمصروفات الموردين على سبيل المثال. ويتم احتساب نسبة السيولة في الأجل القصير بالمعادلة التالية:

نسبة السيولة في الأجل القصير = (الأصول المتداول - المصروف المدفوع مقدمًا) ÷ الالتزامات المتداولة

ويُطرح كذلك من الأصول المتداولة أي أصل آخر ترى الإدارة أنه بطيء في التحول إلى نقدية، وأشهر هذه الأصول التي يتم طرحها المخزون.

3- نسبة النقد:

وفي هذه النسبة يتم احتساب النقدية وحدها من الأصول المتداولة، باعتبارها الأعلى من حيث السيولة. ويتم احتساب نسبة النقد بالمعادلة التالية:

نسبة النقد = (النقدية + الاستثمارات قصيرة الأجل) ÷ الالتزامات المتداولة

4- رأس المال العامل:

وهو نوع من أنواع رؤوس الأموال ويعتبر مؤشر بالغ الأهمية في تحديد كفاءة المؤسسة ماليًا على المدى القصير. ويتم احتساب رأس المال العامل من خلال المعادلة التالية:

رأس المال العامل = الأصول المتداولة - الالتزامات المتداولة.

المجموعة الثانية: نسب النشاط (Activity Ratios)

1- معدل دوران الحسابات المدينة:

ويمكن من خلاله تحديد عدد مرات تحصيل الحسابات المدينة خلال الفترة. ويتم احتساب معدل دوران الحسابات المدينة بالمعادلة الآتية:

معدل دوران الحسابات المدينة = صافي المبيعات الآجلة ÷ متوسط الحسابات المدينة

2- معدل فترة تحصيل الحسابات المدينة:

وهي النسبة التي تعبر عن فترة تحصيل المديونيات، وبالتالي كلما قلت كان ذلك أفضل بالنسبة للأداء المالي للشركة. ويمكن احتساب معدل فترة تحصيل الحسابات المدينة بالمعادلة الآتية:

معدل فترة تحصيل الحسابات المدينة = (متوسط حسابات المدينين × 365) ÷ صافي المبيعات الآجلة

3- معدل دوران المخزون:

يوضح معدل دوران المخزون مدى حركة التداول على المخزن، أي أن الأصناف يتم بيعها، وبالتالي كلما زاد المعدل كان ذلك أفضل. ويتم احتساب معدل دوران المخزون بالمعادلة التالية:

معدل دوران المخزون = تكلفة البضاعة المباعة ÷ متوسط المخزون

المجموعة الثالثة: نسب الربحية

1- نسبة مجمل الربح:

توضح هذه النسبة مجمل الربح إلى صافي المبيعات، وبالتالي كلما زادت كان ذلك أفضل. ويمكن احتساب نسبة مجمل الربح بالمعادلة التالية:

نسبة مجمل الربح = مجمل الربح ÷ صافي المبيعات

2- نسبة صافي الربح إلى المبيعات:

ويتضح من خلال هذه النسبة معدل صافي الربح إلى صافي المبيعات، وبالتالي كلما زادت كان ذلك أفضل. ويمكن احتساب نسبة صافي الربح إلى المبيعات من خلال المعادلة التالية:

نسبة صافي الربح إلى المبيعات = صافي الربح ÷ صافي المبيعات

3- معدل العائد على الأصول:

يوضح معدل العائد على الاستثمار مدى قدرة المؤسسة على الربح عندما يتعلق الأمر بالأصول، كما تتضح من خلاله كفاءة استخدام الأصول، وبالتالي كلما زادت النسبة كان ذلك أفضل. ويمكن احتساب معدل العائد على الأصول من خلال المعادلة التالية:

معدل العائد على الأصول = صافي الربح ÷ متوسط إجمالي الأصول

المجموعة الرابعة: نسب المديونية

1- نسبة المديونية:

نسبة المديونية وهي النسبة الرئيسية التي يتم من خلالها تحديد مؤشر المخاطرة للاستثمار في الشركة، وكلما انخفضت هذه النسبة كان ذلك أفضل بكل تأكيد. ويمكن احتساب نسبة المديونية من خلال المعادلة التالية:

نسبة المديونية = إجمالي الديون (قصيرة الأجل وطويلة الأجل) ÷ إجمالي الأصول

2- نسبة الديون إلى حقوق الملكية:

وهي مؤشر كذلك مهمة بالنسبة للمخاطرة، حيث توضح النسبة بين الديون وحقوق الملكية للمؤسسة. ويمكن احتساب نسبة الديون إلى حقوق الملكية عن طريق المعادلة التالية:

نسبة الديون إلى حقوق الملكية = إجمالي الديون ÷ حقوق الملكية

3- عدد مرات تغطية الفائدة:

وهي المؤشر الذي يوضح مدى قدرة الشركة على سداد الفوائد، وبالتالي كلما زادت النسبة كان ذلك أفضل للشركة. ويمكن احتساب عدد مرات تغطية الفائدة بالمعادلة التالية:

عدد مرات تغطية الفائدة = الدخل قبل الضرائب والفوائد ÷ الفوائد المدفوعة

المجموعة الخامسة: نسب السوق

1- العائد على السهم:

وتوضح هذه النسبة نصيب السهم العادي من الدخل خلال الفترة المالية، وهو مدلول بالغ الأهمية حينما يتعلق الأمر بالاستثمار. ويمكن احتساب قيمة عائد السهم من خلال المعادلة الآتية:

عائد السهم = (صافي الربح – عوائد الأسهم الممتازة) ÷ متوسط عدد الأسهم العادية

حمل الآن نموذج حساب العائد التراكمي جاهز للتعديل مجانًا من دفترة

2- معدل السعر إلى العائد

يتم من خلال هذه النسبة الربط بين العائد على السهم والقيمة السوقية له، وبالتالي يعتبر ارتفاع هذه النسبة دليلًا على تفوق الشركة عن منافسيها واحتمالية تحقيق أرباح. ويمكن احتساب معدل السعر إلى العائد من خلال المعادلة الآتية:

معدل السعر إلى العائد = القيمة السوقية للسهم ÷ العائد على السهم

3- نسبة السعر إلى القيمة الدفترية

يمكن من خلال هذه النسبة المقارنة بين عنصرين الأول السعر السوقي للسهم والثاني القيمة الدفترية لهذا السهم، باعتبار أن الأول يعكس التدفق النقدي المستقبلي للشركة، في حين يعكس العنصر الثاني تاريخ أرباح أو خسائر الأسهم اعتمادًا على مبدأ التكلفة التاريخية. ويمكن احتساب نسبة السعر إلى القيمة الدفترية من خلال المعادلة الآتية:

نسبة السعر إلى القيمة الدفترية = سعر السهم ÷ قيمة السهم الدفترية

اقرأ أيضًا: كيف يمكنك حساب العائد المركب

ما هي الأدوات المستخدمة في تحليل البيانات المالية؟

تلعب أدوات التحليل المالي أدورًا حيوية في جمع وتحليل البيانات المالية واستخلاص النتائج بشكل عملي وفعال، مما يجعل وظيفة المحلل المالي أسهل وأدق، فيما يلي أبرز الأدوات والبرامج التقنية التي يمكن استخدامها في التحليل المالي:-

1- برنامج (Microsoft Excel)

يعتبر Microsoft Excel أحد أهم البرامج المستخدمة في التحليل المالي وأوسعها انتشارًا، حيث يمتاز بالمرونة والانتشار الواسع، مع إمكانية تنسيق البيانات وتنظيمها ومعالجتها في جداول بيانات، وفي ضوء ذلك يسهل على محللي البيانات استخراج الإحصائيات والنتائج وعرضها على هيئة رسوم بيانية.

2- برنامج (PitchBook Data)

تتضمن أداة PitchBook Data التي تمتاز بتخصصها في جمع البيانات وتحليل السوق مجموعة أدوات تحليلية متقدمة تدعم المحللين الماليين في استخراج المعلومات وتقديم تصورات واضحة عن الأداء المالي خاصةً فيما يتعلق بفرص الاستثمار.

3- برنامج (Causal)

تعتبر أداة Causal نموذجية لجمع وتصنيف البيانات وتحليلها في جداول مع إمكانيات العرض المتنوعة التي تجعل فهم النتائج واستقبالها أمرًا سهلًا وأكثر تفاعلًا، وهي بذلك أداة تدعم المحلل المالي بشكل كبير في أداء مهامه بالشكل المناسب.

4- برنامج (Tableau)

أداة Tableau متخصصة في تحليل البيانات حيث تسمح للمحلل المالي بإعداد رؤية واضحة للبيانات الضخمة بعد دراستها وتحليلها، تدعم كذلك هذه الأداء ميزات العرض التفاعلية وإظهار النتائج على هيئة جداول ورسوم بيانية تُسهل من قراءة النتائج وعرضها.

ومع أن كل هذه الأدوات وغيرها من أدوات التحليل وجمع البيانات تعد وسائل ممتازة للمحل المالي، إلا أن برنامج (Microsoft Excel) يمتاز عن غيره بانتشار واسع وسهولة استخدام، مع توافر مصادر المعرفة التي تشرح آلية استخدامه، وهو ما ينعكس على انتشاره الواسع بين المحللين وغيرهم من المستخدمين.

أدوات التحليل المالي المحاسبية

تُركز أدوات التحليل المالي المحاسبية على تقييم شامل للوضع المالي من خلال النسب والتحليلات المختلفة، وذلك من خلال:

1- النماذج المالية

تُستخدم نماذج التحليل المالي لتحليل السيناريوهات والتوقعات، وتشمل أنواع النماذج المالية:

نموذج التقييم النسبي:- يعتمد على مقارنة قيمة الشركة مع شركات مشابهة في القطاع من خلال استخدام مؤشرات مالية مثل نسبة السعر إلى الأرباح (P/E) ونسبة السعر إلى القيمة الدفترية (P/B) لتحديد القيمة العادلة الشركة بناءً على تقييم السوق.

نموذج التدفقات النقدية المخصومة:- يستخدم لتقدير قيمة الشركة بناءً على توقعات التدفقات النقدية المستقبلية.

نموذج الربحية:- يركز على تحليل هوامش الربح والعائدات لتحديد مدى كفاءة الشركة في تحقيق الأرباح.

نموذج الميزانية:- يُظهر الوضع المالي للشركة في لحظة معينة، من خلال بيان الأصول والخصوم وحقوق الملكية.

نموذج التنبؤ:- يستخدم لتوقع الأداء المالي المستقبلي للشركة مثل التنبؤ بالإيرادات والمصروفات والأرباح بناءً على بيانات تاريخية وتحليل الاتجاهات.

نموذج التسعير:- يركز على تحديد السعر العادل للأصول المالية أو السلع مع الحفاظ على الربح المناسب، ويعتمد على العوامل الاقتصادية والمالية والمنافسة في السوق.

نموذج مجموع الأجزاء:- يُستخدم لتقييم الشركات الأم التي تحتوي شركات فرعية، ويتم تقييم كل شركة على حدة ثم جمع القيم للحصول على القيمة الإجمالية للشركة.

2- التقارير المالية

تشمل تقارير الميزانية العمومية، وتقرير بيان الأرباح والخسائر، وهذه التقارير تُقدم معلومات شاملة عن الوضع المالي والأداء.

3- مؤشرات الأداء المالية

مثل معدل النمو السنوي المركب، وهامش الربح الإجمالي، وهامش الربح الصافي، و مؤشر العائد على الأصول، والعائد على حقوق الملكية، ومؤشر تحليل تباين الإيرادات، وغيرها من المؤشرات الأخرى.

ما الفرق بين التحليل المالي والتحليل المحاسبي؟

يُمكن تحديد الفرق بين التحليل المالي والمحاسبي من خلال الاعتبار للعوامل الآتية:-

1- التركيز

التحليل المالي يركز على تقييم الأداء المالي للشركة ككل، ويشمل تحليل القوائم المالية، وتقييم الأصول والخصوم، وتحليل النسب المالية، بهدف إلى تقديم رؤية شاملة للوضع المالي للشركة واتجاهاتها المستقبلية، أما التحليل المحاسبي يركز على تسجيل، تصنيف، وملخص الأحداث المالية بطريقة منهجية، ويهتم بالدقة في تقديم البيانات المالية وفقًا للمعايير المحاسبية.

2- الغرض

يستخدم التحليل المالي لاتخاذ قرارات الاستثمار، التمويل، والتشغيل، ويهدف إلى تقديم توصيات واستراتيجيات لتحسين الأداء المالي، أما التحليل المحاسبي يهدف إلى ضمان الدقة والامتثال للمعايير المحاسبية، ويوفر أساسًا للتحليل المالي.

3- الأدوات والتقنيات

يعتمد التحليل المالي على استخدام النسب المالية، التحليل الأفقي والرأسي، ونماذج التقييم المالي، على الجانب الآخر يعتمد التحليل المحاسبي على مبادئ المحاسبة، معايير التقارير المالية، وتقنيات التدقيق.

كيف يساعدك دفترة في عمليات التحليل المالي؟

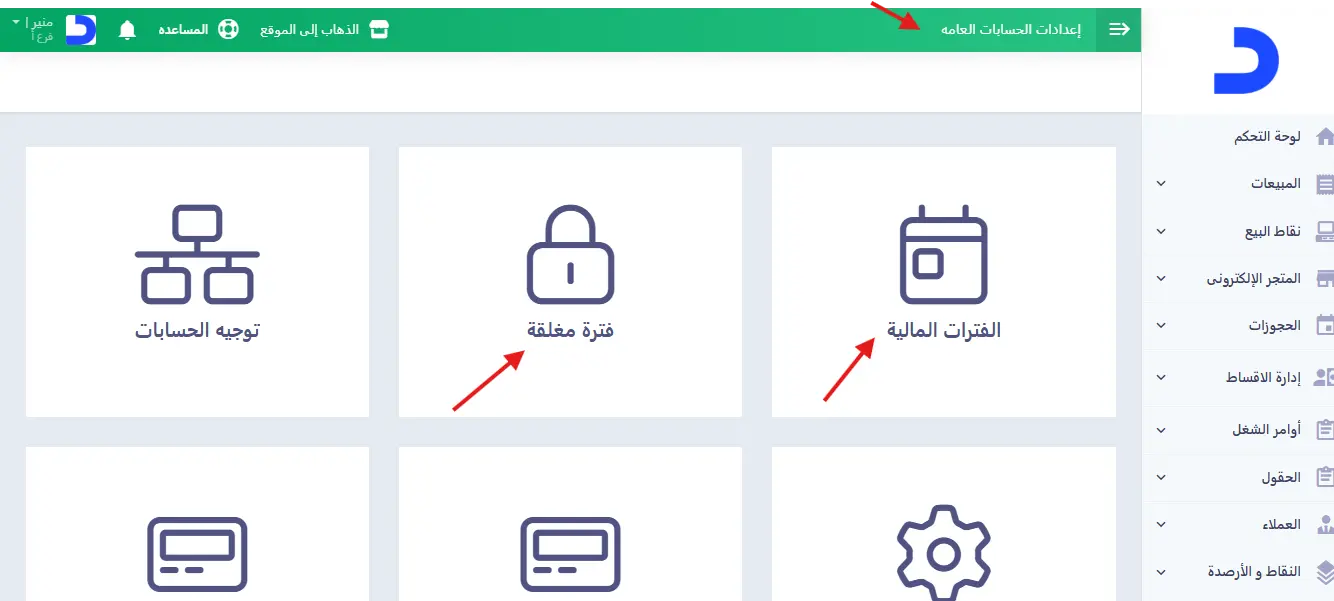

يوفر لك برنامج المحاسبة من دفترة البيانات المالية والقوائم والتقارير التي تساعدك علي إجراء عملية التحليل المالي بالطريقة المتبعة في نظامك المحاسبي بشكل بسيط ودقيق.

الأسئلة الشائعة

كيف أبدأ في مجال التحليل المالي؟

يُمكنك البدء في مجال التحليل المالي من خلال اتباع المراحل التالية:-

- الحصول على درجة جامعية في مجالات المالية، أو التجارة، أو الاقتصاد، أو المحاسبة، أو مجالات ذات صلة.

- النظر في الحصول على دورات تدريبية و شهادات مهنية مثل (CFA) و (CPA)، هذه الشهادات بدورها تعزز المهارات والخبرات المحاسبية للحصول على فرص أفضل.

- تعلم كيفية تحليل القوائم المالية وفهم النسب المالية والمؤشرات الأخرى.

- القدرة على العمل مع الأرقام واستخدام الأدوات الإحصائية.

- الإلمام ببرامج مثل Microsoft Excel، وبرامج التحليل المالي المتخصصة مثل Daftra.

- البحث عن فرص التدريب في البنوك، شركات الاستثمار، أو الشركات المالية.

- يمكنك البدء بتحليل القوائم المالية للشركات العامة كمشروع شخصي.

- احرص على متابعة الأخبار المالية متابعة الأسواق المالية والأخبار الاقتصادية.

- الانضمام إلى المنظمات المهنية: مثل الجمعيات المالية المحلية أو الدولية.

- التواصل مع المحترفين في المجال من خلال حضور الفعاليات المهنية، والمشاركة في المنتديات والمجموعات المتعلقة بالتحليل المالي.

- التعلم المستمر من خلال البحث والاطلاع على الكتب والمقالات المتعلقة بالتحليل المالي والاقتصاد.

من المسؤول عن التحليل المالي؟

وظيفة المحلل المالي (Financial Analyst) هي المسؤولة عن التحليل المالي وتقديم التوصيات لتحسين الأداء المالي للمؤسسات.

هل التحليل المالي حلال ام حرام؟

لا يُعتبر التحليل المالي حرامًا أو حلالًا بشكل مباشر في الإسلام، بل يعتمد الحكم على الغرض من استخدامه والطريقة التي يتم بها تطبيقه، إذا كان التحليل المالي يُستخدم لتقييم الشركات التي تعمل في مجالات متوافقة مع الشريعة الإسلامية ولا تتعامل بالربا أو أنشطة محرمة أخرى، فإنه يُعتبر جزءًا من عملية اتخاذ قرار مالي مسؤول.

على الجانب الأخر إذا كان التحليل يُستخدم للاستثمار في أنشطة تُعتبر حرامًا، مثل الشركات التي تتعامل بالكحول، القمار، أو الربا، فإن ذلك قد يُعتبر غير متوافق مع تعاليم الإسلام.

وبهذا قد انتهينا من تقديم صورة شاملة عن التحليل المالي، بعد أن استعرضنا سويًا مفهومه وأهميته، وعدّدنا أهدافه وأنواعه ونِسبه، كما أوضحنا خطوات إجراء التحليل المالي والأدوات التي يمكن للمحلل المالي أن يستعين بها في هذا الشأن.

تحليل مالي أسهل وقرارات أدق

برنامج المحاسبة من دفترة يوفر لك كل المعلومات المطلوبة لعمل التحليل المالي بسهولة