القوائم المالية هي العمود الفقري لأي عمل تجاري لأنها تسهم في تكوين صورة مفصلة وشاملة عن الأداء المالي للشركة، بما في ذلك الإيرادات والمصروفات والأصول والخصوم. سواء أكنت مستثمرًا أم ممولًا أم صاحب عمل، فإن فهم البيانات المالية ضروري للغاية لاتخاذ قرارات مدروسة حول مستقبل الشركة.

في هذه المقالة، سنستكشف سويًا أهمية القوائم المالية وأنواعها المختلفة، وكيفية إعدادها وتحليلها بشكل فعّال. لذا، تابع القراءة إذا كنت مستعدًا للغوص في عالم البيانات المالية.

محتوى المقال

- 1 ما هي القوائم المالية؟

- 2 أنواع القوائم المالية

- 3 إعداد القوائم المالية للشركات

- 4 ترتيب إعداد القوائم المالية

- 5 أسس إعداد القوائم المالية

- 6 توقيت إعداد القوائم المالية

- 7 إعداد القوائم المالية عن فترات مالية متساوية

- 8 تمارين على إعداد القوائم المالية

- 9 التحليل المالي للقوائم المالية:

- 10 ما هي خصائص القوائم المالية؟

- 11 ما هي أهداف القوائم المالية؟

- 12 الفرق بين القوائم المالية والتقارير المالية

- 13 الأسئلة الشائعة حول القوائم المالية

- 14 كيف يمكن أن تساعدك دفترة في إعداد القوائم المالية؟

ما هي القوائم المالية؟

يشير مصطلح القوائم المالية، ويطلق عليها أحيانًا البيان المالي (Financial statement)، إلى خمسة تقارير يتم إعدادها لاستعراض أداء الشركة المالي خلال فترة محددة، وتضم معلومات حول الأصول والخصوم والإيرادات والمصروفات وصافي الأرباح وغير ذلك. هذه التقارير هي: قائمة الدخل، قائمة المركز المالي، قائمة التدفقات النقدية، قائمة التغير في حقوق الملكية، قائمة الدخل الشامل.

وتهدف هذه التقارير إلى استعراض أداء الشركة المالي خلال الفترة المالية لتزويد الأطراف الخارجية والداخلية بذلك، بالإضافة إلى مساعدة الإدارة العليا في اتخاذ القرار وتشكيل رؤية واضحة لمستقبل الشركة المالي. ولضمان موثوقيتها ودقتها، يتم إعداد القوائم المالية في ضوء المبادئ المحاسبية، ومن قبل محاسب معتمد غالبًا ما يكون مستقلًا عن الشركة.

يتمكن من قراءة هذه القوائم والاطلاع عليها كلٌ من المستخدمين الداخليين والخارجيين، إلا أنه عادةً ما يتم إعدادها خصيصًا للمستخدمين الخارجيين مثل المساهمين والمستثمرين وهيئات الرقابة، وذلك لأن المستخدمين الداخليين -وهم الإدارة وبعض الموظفين- لديهم مصادر أخرى للمعلومات إلى جانب المعلومات الواردة في القوائم المالية.

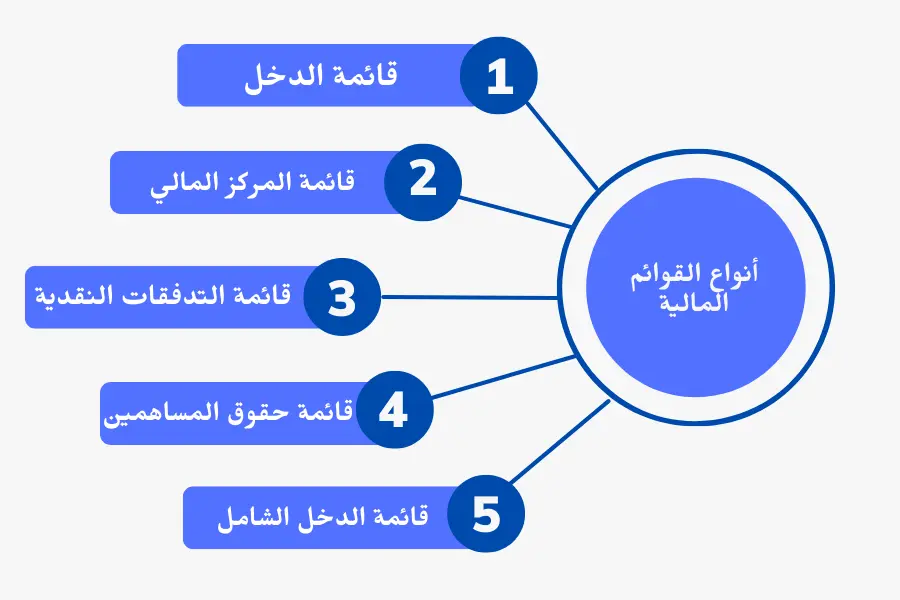

أنواع القوائم المالية

أنواع القوائم المالية في علم المحاسبة هي التي يتم إعدادها من خلال المحاسب المالي وفقًا للمبادئ المحاسبية المطبقة في الشركة أو المؤسسة، وذلك ليتمكن مختلِف الأطراف من الاستفادة منها فيما بعد.

ومن الجدير بالذكر أن القوائم المالية تلعب دورًا محوريًا لتحقيق أهداف المحاسبة الرئيسية. ففضلًا عن أنها عامل أساسي يُعتمد عليه عند اتخاذ القرار، فإن تقرير قائمة الدخل على سبيل المثال تتحدد من خلاله نتيجة نشاط الوحدة الاقتصادية (ربح أو خسارة) خلال فترة زمنية.

وعن طريق قائمة المركز المالي يتم الوضع المالي من أصول وخصوم وحقوق ملكية، وعن طريق قائمة التدفقات يتم تحديد صافي التدفقات النقدية الداخلة والخارجة، وبذلك تتحقق الأهداف الرئيسية التي تسعى المحاسبة المالية إلى الوصول إليها.

وتتمثل أنواع القوائم المالية في علم المحاسبة المالية كالآتي:

1- قائمة الدخل:

تستخدم قائمة الدخل في عرض صافي دخل الشركة وذلك عن فترة مالية معينة. كما يتم بيان هذه الفترة التي تغطيها قائمة الدخل في عنوانها، بالإضافة إلى وضع إيرادات الشركة أو المؤسسة ونفقاتها في الفترة المذكورة، وكذلك قيمة الأرباح أو الخسائر المترتبة على أنشطة الشركة.

وبناءً على ذلك يتحقق بقائمة الدخل واحد من أهم مبادئ المحاسبة ألا وهو مبدأ المقابلة، حيث تتم مقابلة الإيرادات الداخلة خلال فترة معينة بالمصروفات الخارجة خلال الفترة ذاتها.

اقرأ الأن: كل ما تريد معرفته عن قائمة الدخل واهميتها وانواعها

اقرأ أيضًا: تعريف مصطلح مجمل الدخل

2- قائمة المركز المالي:

ويطلق عليها الميزانية العمومية، وتحتوي هذه القائمة على المركز المالي الذي يتضمن: الأصول، الالتزامات، حقوق الملكية. وينبغي أن يتم توضيح هذه العناصر الثلاثة بشكل مفصل لمعرفة محتويات كل عنصر واحتساب إجمالي رأس المال العامل.

ومن الضروري ملاحظته أن قائمة المركز المالي تعتبر كشفًا وليس حسابًا؛ لأنه يتم إعدادها خارج الدفاتر المحاسبية، وهذا من الأخطاء الشائعة في المحاسبة التي يقع فيها الكثير من المبتدئين.

اقرأ الأن: ما هي قائمة المركز المالي وكيفية إعدادها

3- قائمة التدفقات النقدية:

تحتوي قائمة التدفقات النقدية على عرض التدفق النقدي الذي يحدث من نشاط الشركة أو المؤسسة خلال فترة زمنية محددة. وتكون التدفقات النقدية الناتجة عن الأنشطة التشغيلية أو الاستثمارية أو التمويلية بحسب أنشطة الشركة أو المؤسسة.

وفي كلٍ من أنواع الأنشطة الثلاثة: التشغيلية والاستثمارية والتمويلية، تُظهر قائمة التدفقات النقدية المتحصلات وتخصم منها المدفوعات؛ حتى نصل إلى صافي التدفقات خلال الفترة الزمنية، وبالتالي نتمكن من تحديد رصيد النقدية آخر الفترة.

اقرأ الأن: كل ما تريد معرفته عن قائمة التدفقات النقدية ومكوناتها وكيفية إعدادها

4- قائمة حقوق المساهمين:

وهي القائمة التي توضح حقوق المساهمين من العناصر الأساسية التي تتكون منها المعادلة المحاسبية. ويتم فيها عرض العناصر الخاصة بحقوق المساهمين بشكل مفصل، وذلك في الميزانية العمومية. ومن أمثلة بيانات حقوق المساهمين أسهم الخزينة والأرباح المحتجزة.

وتكمن أهمية هذا النوع من القوائم المالية في أنه وسيلة لتحديد قيمة رأس مال المشروع آخر المدة، بعد النظر في رأس المال أول المدة، وأموال الاستثمار الإضافي، وصافي الدخل أو الخسارة، والمسحوبات.

اقرأ الأن: ما هي قائمة حقوق الملكية او المساهمين وأهميتها

5- قائمة الدخل الشامل:

يُعتبر بيان الدخل الشامل أحد أهم القوائم المالية للأطراف الخارجية. ويحتوي هذا البيان على عنصرين أساسيين، الأول: صافي الدخل الذي يؤخذ من قائمة الدخل. والثاني: الدخل الشامل الآخر الذي يكون بقيمة موجبة أو سالبة ويؤثر بدوره على حقوق المساهمين والأرباح المحتجزة.

ويعتبر دور قائمة الدخل الشامل مُكملًا وليس بديلًا لدور قائمة الدخل الشامل التي أوضحناها آنفًا، حيث تختص بعناصر أخرى قد تسهم بشكل أو آخر في تغيير معادلة الربح والخسارة، مثل المكاسب والخسائر المتعلقة بالعملات الأجنبية أو سعر الصرف أو بيع وشراء الأوراق المالية.

إعداد القوائم المالية للشركات

عندما يدور الحديث حول شرح كيفية إعداد القوائم المالية فلا بد من الإشارة أولًا إلى أن القوائم المالية يتم إعدادها على عدة مراحل، تبدأ بإنشاء ميزان المراجعة الذي هو عبارة عن جدول يتم فيه تلخيص كافة المعاملات المالية للمؤسسة، ثم يُتبع بإعداد كل قائمة مالية على حدةٍ.

وإذا أردنا أن نتحدث بشيء من التفصيل فسنقول إن القوائم المالية تتم عن طريق إعداد ميزان المراجعة أولًا وهو عبارة عن جدول يتكون من عمود (البيان) ويضم عادةً: الخزينة، العملاء، الموردين، رأس المال، المصروفات، المبيعات، المشتريات. ويتم إدراج النتائج المالية كـ(مدين) و(دائن) لما سبق تحت كلٍ من البنود الآتية: القيد الافتتاحي، الحركة، المجاميع، الأرصدة.

ثم بعد ذلك يتم إنشاء كل قائمة من القوائم المالية على حدةٍ، بدءًا بقائمة الدخل، مرورًا بالميزانية العمومية أو قائمة المركز المالي، وانتهاءً بقائمة التدفقات النقدية وقائمة حقوق المساهمين وقائمة الدخل الشامل.

فقائمة الدخل يتم إعدادها عن طريق تحديد الإيرادات وطرح المصروفات منها للوصول إلى مجمل الأرباح والخسائر، وقائمة المركز المالي يتم إعدادها عن طريق عرض الأصول بأنواعها والخصوم بأنواعها وتحديد إجمالي كلٍ منهما، وقائمة التدفقات النقدية يتم إعدادها عن طريق توضيح عمليات التدفق النقدي الناتجة عن الأنشطة الاقتصادية والتشغيلية والاستثمارية خلال الفترة المالية من أجل احتساب صافي التدفق النقدي لكل أنشطة الشركة.

أما قائمة التغير في حقوق الملكية فيتم إعدادها عن طريق المقارنة بين رصيد أول المدة ورصيد نهاية المدة بإدراج حسابات رأس المال والأرباح للوصول إلى صافي حقوق الملكية في نهاية المدة. في حين أن قائمة الدخل الشامل يتم إعدادها عن طريق جمع إجمالي مكاسب/ خسائر العملات الأجنبية، ومكاسب/ خسائر سعر الصرف، ومكاسب/ خسائر الأوراق المالية مع صافي الربح/ الخسارة للوصول إلى الدخل الشامل.

ولمزيد من التفاصيل حول كيفية إعداد كل قائمة على حدةٍ، يمكنك الرجوع إلى المقالة الخاصة بكل قائمة عبر الروابط التي تركتها لك أعلاه، حيث ستجد شرحًا مفصلًا بالأمثلة التوضيحية.

وفي إطار حديثنا عن القوائم المالية،

فلا بد من التنويه بوجود ما يسمى “القوائم المالية الموحدة” التي يتم إنشاؤها في حال كانت هناك شركةٌ أُم لديها شركةٌ تابعةٌ أو أكثر (مجموعة شركات)، فباعتبار هذه الشركات كيانًا اقتصاديًا واحدًا يتم اللجوء إلى القائمة المالية الموحدة.

وفيما يخص كيفية إعداد القوائم المالية الموحدة فإنها تتم عن طريق إنشاء قائمة مالية منفصلة لكل شركة على حدةٍ، ويمكن أن تختار فيها الشركة المحاسبة عن الاستثمار في شركتها التابعة أو مشروعاتها المشتركة أو شركاتها الشقيقة إما بالتكلفة أو طبقًا لمعيار الأدوات المالية.

يمكنك تحميل نموذج القوائم المالية الثلاثة الذي يحتوي علي حاسبة لقائمة التدفقات النقدية وقائمة الدخل وقائمة حقوق المساهمين فقط قم بلمئ بيانات شركتك والنموذج يسحسب لك النتائج

ترتيب إعداد القوائم المالية

وفيما يخص ترتيب إعداد القوائم المالية فقد سبقت الإشارة إلى أن القوائم المالية تتم على مراحلَ مُرتبةٍ، كالآتي: ميزان المراجعة ثم قائمة الدخل ثم قائمة المركز المالي (الميزانية العمومية) ثم قائمة التدفقات النقدية التي تعتمد في بياناتها على مُخرجات قائمة الدخل وقائمة المركز المالي.

أسس إعداد القوائم المالية

هذا الترتيب الذي ينبغي أن يتم إعداد القوائم المالية في ضوئه يدل على أن القوائم المالية لها منهج، هذا المنهج يسير على أسس ومبادئ تضمن تحقيق القوائم المالية الهدف من ورائها، ومن أهم مبادئ وأسس إعداد القوائم المالية:

- مبدأ التكلفة التاريخية

- مبدأ القيمة القابلة للتحقق

- مبدأ الصدق والإفصاح

- مبدأ المطابقة

توقيت إعداد القوائم المالية

يتم إعداد القوائم المالية مع نهاية الفترة المحاسبية وهي الفترة الزمنية التي بدأ فيها تسجيل العمليات المالية، وعادةً ما تكون سنةً كاملة مربوطة بالسنة المالية. إلا أن ذلك ليس شرطًا فقد تكون ربع سنة أو نصف سنة، مع الأخذ في الاعتبار الالتزام بمتطلبات القانون والسياسات التي قد تختلف من دولة إلى أخرى.

إعداد القوائم المالية عن فترات مالية متساوية

بما أننا تحدثنا في النقطة السابقة عن توقيت إعداد القوائم المالية فلا بد من الإشارة إلى إعداد القوائم المالية عن فترات مالية متساوية، فما المقصود بإعداد القوائم المالية عن فترات مالية متساوية؟

معنى ذلك أن يكون المدى الزمني الذي يتم فيه إعداد القوائم المالية متساويًا من قائمة مالية لأخرى، فلا يكون مرةً نصف عام وأخرى عامًا على سبيل المثال. وهنا تجدر الإشارة إلى أن إعداد القوائم المالية عن فترات مالية متساوية تطبيق عملي لأحد أهم مبادئ المحاسبة وهو مبدأ الفترة المحاسبية.

تمارين على إعداد القوائم المالية

إليك مثالًا عمليًا على إعداد قائمة مالية لشركة افتراضية وليكن اسمها “الشركة س” عن عام 2022.

أولًا: ميزان المراجعة

القائمة الموضحة في الجدول أدناه تعرض أرصدة الحسابات التي ظهرت في ميزان المراجعة للشركة (س) عن عام 2022

| البيان (اسم الحساب) | الرصيد الدائن | الرصيد المدين |

| الصندوق | 15200 | |

| رأس المال | 18000 | |

| البنك | 9800 | |

| الإيرادات | 15000 | |

| الرواتب | 8000 | |

| مصروفات التسويق | 800 | |

| مصروفات الكهرباء | 1000 | |

| مصروفات الإيجار | 3500 | |

| دائنون | 5500 | |

| إيرادات مستحقة | 200 | |

| المجموع | 38500 | 38500 |

ثانيًا: إعداد قائمة الدخل

| البيان | المبلغ |

| الإيرادات | 15000 |

المصاريف التشغيلية:

|

13300 |

| صافي الدخل | 1700 |

ثالثًا: إقفال حـ/ الإيرادات

| البيان | الرصيد الدائن | الرصيد المدين |

| من حـ/ الإيرادات | 15000 | |

| إلى حـ/ الأرباح والخسائر | 15000 | |

| إقفال حساب الإيرادات في حساب ملخص الدخل | – | – |

رابعًا: إقفال حـ/ المصروفات

| البيان | الرصيد الدائن | الرصيد المدين |

| من حـ/ الأرباح والخسائر | 13300 | |

إلى:

|

|

|

| إقفال حساب المصروفات في حساب ملخص الدخل | – | – |

خامسًا: قائمة التغيرات في حقوق الملكية

| البيان | المبلغ |

| رأس المال بداية الفترة المحاسبية | 18000 |

| صافي الربح | 1700 |

| صافي حقوق الملكية في نهاية الفترة | 19700 |

سادسًا: إقفال حـ/ ملخص الدخل

| البيان | الرصيد الدائن | الرصيد المدين |

| من حـ/ الأرباح والخسائر | 1700 | |

| إلى حـ/ جاري صاحب المنشأة | 1700 | |

| إقفال حـ/ ملخص الدخل في حـ/ جاري صاحب المنشأة | – | – |

سابعًا: قائمة المركز المالي

| البيان | المبلغ | الإجمالي |

مجموع الأصول:

|

|

25200 |

مجموع الالتزامات وحقوق الملكية:

|

|

25200 |

التحليل المالي للقوائم المالية:

للتعرف على القوائم المالية لا يمكن الاعتماد بشكل ظاهري على الأرقام الواردة من أنواع القوائم المالية المختلفة، لذلك ينبغي أن يتم إجراء أكثر من تحليل مالي متخصص بشكل يهدف إلى توضيح وبيان أسباب المشكلات المالية، وكذلك معرفة تأثيراتها على مختلف عناصر الشركة أو المؤسسة، بالإضافة إلى دراسة النشاط التشغيلي والأرباح الناتجة عن هذا النشاط.

كما يتم إجراء مقارنات لتتبع البيان المالي المحدد على مدار عدة سنوات؛ وذلك لملاحظة الارتفاع أو الانخفاض في قيمة البيان المالي. وتتم هذه المقارنة بشكل أفقي وكذلك بشكل عمودي، كما يمكن الاعتماد على النسب المالية لعرض العلاقة بين مجموعة من البيانات المالية بطريقة النسبة المئوية.

ويتم التحليل المالي على خطوات كالآتي:

- أولًا: تحديد الهدف من وراء التحليل، وذلك لتسليط الضوء تحديدًا على البيانات المالية ذات الصلة بالهدف مع مراعاة كافة البيانات المالية الأخرى التي قد تكون لها علاقة غير مباشرة بالهدف من التحليل المالي.

- ثانيًا: وضع إطار زمني للفترة التي سيتم تحليل بياناتها المالية، وفي حال كان الهدف هو تقييم الأداء المالي للشركة بشكل عامٍ فيفضل أن يتم إجراء تحليل مالي لفترات عدة حتى تكون النتائج موضوعية.

- ثالثًا: استخراج البيانات والمعلومات المالية من مصادرها المعترف بها محاسبيًا لاستخدامها كمادة يتم إجراء التحليل عليها.

- رابعًا: تحديد المنهجية والأدوات المستخدمة في عملية التحليل المالي.

- خامسًا: الدخول في حيز تنفيذ التحليل المالي مع الالتزام بالمنهجية والأدوات المحددة سلفًا.

- سادسًا: ملاحظة النتائج من وراء التحليل واقتراح التوصيات اللازمة للإدارة لمساعدتهم في اتخاذ القرار.

أساليب تحليل القوائم المالية

تختلف الأساليب والطرق المستخدمة في التحليل بناءً على الهدف من التحليل وطبيعة المادة المحللة والفترة الزمنية. هذه الأساليب هي التحليل الأفقي والتحليل الرأسي والتحليل باستخدام النسب المالية، وفيما يلي بيان كل من الأساليب الثلاثة:

أولًا: التحليل الأفقي: يعرف كذلك بتحليل الاتجاه، وفيه يتم التحليل لمعرفة نسبة التغير بين فترة وأخرى إحداهما الأساس والأخرى التي نريد ملاحظة حجم التغير فيها.

ثانيًا: التحليل الرأسي: أما التحليل الرأسي أو التحليل الثابت كما يمكن أن يطلق عليه، فيتم في إطار فترة واحدة وليس فترتين، حيث يتم تحليل كل بند من الإجمالي الخاص به،

ثالثًا: التحليل باستخدام النسب المالية: هناك مجموعة من النسب المالية المستخدمة في التحليل المالي، ومن أهمها نسبة السيولة ونسبة النشاط ونسبة المديونية ونسبة الربحية.

- فنسب السيولة تستخدم لقياس مدى قدرة الشركة على الوفاء بالتزاماتها قصيرة الأجل.

- ونسب النشاط فتٌستخدم لقياس مدى كفاءة الشركة في إدارة أصولها المتداولة.

- ونسب الربحية تستخدم لقياس مدى قدرة الشركة وإمكانيتها لتحقيق الأرباح وتوقع العائد من الاستثمار.

- أما نسب المديونية فيتم من خلالها قياس مدى اعتماد الشركة على الديون في تمويل استثماراتها وأصولها وتحديد مصادر التمويل سواءً أكانت داخلية أم خارجية.

أمثلة تطبيقية على تحليل القوائم المالية

في السطور القليلة القادمة سأعرض لك أمثلة تطبيقية على التحليل المالي باستخدام كل أسلوب من أساليب التحليل التي ذكرناها للتوّ.

مثال على التحليل الأفقي:

إذا أردنا معرفة نسبة التغير في الأصول المتداولة بين سنة 2020 و2021 فستكون سنة 2020 هي سنة الأساس، وبناءً على ذلك نقوم بطرح قيمة الأصول المتداولة في سنة 2021 من سنة الأساس 2020، ثم نقسمها على قيمة الأصول المتداولة لسنة الأساس، وحاصل ضرب هذا الرقم في 100 هو نسبة التغير. مع ضرور التنبه إلى مقارنة نفس المدى الزمني بين فترتين، فلا تكون بين سنة وشهر مثلًا.

مثال على التحليل الرأسي:

إذا أردنا مثلًا معرفة نسبة النقدية من إجمالي الأصول نقوم بقسمة النقدية على إجمالي الأصول، وستظهر لنا نسبة النقدية من إجمالي الأصول كجزء من الكل، وبذلك نتمكن من تحديد نسبة التغير التي تمت على كل حسابٍ على حدة خلال الفترة الواحدة.

مثال على التحليل باستخدام النسب المالية:

يتم التحليل باستخدام النسب المالية عن طريق مقارنة بيانين من القائمة المالية وليكن مقارنة الأرباح بالمبيعات حتى نصل إلى نسبة الربحية، ومقارنة الأصول المتداولة بالالتزامات المتداولة حيث نتمكن من تحديد نسبة السيولة، وهكذا.

ما هي خصائص القوائم المالية؟

تتميز القوائم المالية ببعض الخصائص، من أهمها:

الوضوح:

حيث توفر القوائم المالية البيانات والمعلومات الخاصة بالعمليات المالية بناءً على مضمونها الواقعي.

الملاءمة:

وذلك لكي تسهم القوائم المالية في مد المحاسبة الإدارية ببيانات مالية سليمة تساعد متخذي القرار في الشركة أو المؤسسة على تقييم الوضع الحالي والتنبّؤ بالأحداث المستقبلية.

القدرة على المقارنة:

حيث توفر القوائم المالية إمكانية المقارنة بينها بهدف تحديد طبيعة اتجاه المركز المالي.

انظر أيضًا: تعريف مصطلح القوائم المالية المقارنة

الأهمية النسبية:

حيث تحتوي القوائم المالية على كافة العناصر المهمة والمؤثرة في عملية اتخاذ القرار، والمعلومات المالية اللازمة لتحديد وضع المؤسسة.

الموثوقية:

وتعني صدق البيانات والمعلومات الواردة في القوائم المالية والبعيدة عن التأثر بالأفكار الشخصية أو أفكار المسئولين عن إعداد هذه القوائم، بالإضافة إلى ذلك تشمل الموثوقية تطبيق كلٍ من تكامل المعلومات المقدمة من خلال القوائم المالية.

ما هي أهداف القوائم المالية؟

ينبغي أن تحقق القوائم المالية الأهداف المطلوبة لكي تضمن توصيل الحقيقة المالية التي تُبنى عليها القرارات المصيرية وغير المصيرية للمؤسسة، ومن أهم هذه الأهداف التي ينبغي أن تحققها القوائم المالية:

- الاهتمام بكافة الفئات المرتبطة مع القوائم المالية وبالخصوص المستثمرين والدائنين الحاليين والمتوقعين.

- متابعة المعلومات التي تساعد على تقدير حجم المخاطر المؤثرة على تدفقات النقدية للشركة.

- استخدام مقاييس التغير في الأزمات والمواد المرتبطة بقياس الدخل الخاصة بالشركة.

- تقديم معلومات موثوقة عن العناصر الاقتصادية للشركة؛ وذلك لقياس أماكن الضعف والقوة.

- تقديم معلومات حول التغيرات الظاهرة في إجمالي الموارد الناتجة عن الأنشطة التي تستهدف تحقيق

الأرباح؛ بغرض معرفة العوائد المتوقعة من عملية الاستثمار.

- الإفصاح عن جميع البيانات والمعلومات المناسبة لاحتياجات الأفراد المستخدمين للقوائم.

الفرق بين القوائم المالية والتقارير المالية

في المحاسبة هناك ما يعرف بالتقارير المالية إلى جانب القوائم المالية التي فصلنا القول فيها آنفًا، وفي الحقيقة يحدث خلط لدى الكثيرين بينهما ويظن البعض أنهما شيء واحد في حين أنهما مختلفان. فالقوائم المالية هي مجموعة تقارير محددة وهي خمسة: قائمة الدخل، قائمة المركز المالي، قائمة التدفقات النقدية، قائمة حقوق المساهمين، وأضيف إلى ما سبق قائمة الدخل الشامل مؤخرًا.

أما التقارير المالية فهي نوعان:

- نوع مرتبط بالقوائم المالية وهو التقارير المالية الدورية ويكون عبارة عن القوائم المالية مضافة إليها إيضاحات وإفصاحات متممة تستخدم في دعم اتخاذ القرار وبالتالي فهي تقدم معلومات مالية وغير مالية.

- والنوع الآخر من التقارير المالية هو التقارير المالية غير الدورية ولا تكون مرتبطة بالقوائم المالية، وإنما يتم إنشاؤها حسب الحاجة لمراقبة الأداء المالي للشركة.

الأسئلة الشائعة حول القوائم المالية

كيف تتم مراجعة القوائم المالية؟

تتم مراجعة القوائم المالية عن طريق مراجع مالي معتمد، وعادة ما يكون مستقلًا عن الشركة خاصةً في حال وجود أطراف خارجيين كالمساهمين لضمان الموضوعية. ووفقًا للقواعد المحاسبية والمعايير المهنية يباشر المراجع مهامه حيث يتحقق من:

- دقة البيانات المالية ومدى توافقها مع المعايير المحاسبية الدولية.

- عدم وجود أي تعارض أو خطأ في المعلومات.

- أداء نظام المراقبة الداخلية في إدارة الموارد المالية.

- قدرة الشركة على تحمل المخاطر المالية.

- إمكانية تحقيق الشركة المكاسب في المستقبل.

وفي ضوء ما سبق يقوم المراجع بإصدار تقريره النهائي وتعليقاته وتوصياته حول القوائم المالية والتي على إثرها يتم اتخاذ القرارات المالية.

أين تظهر ضريبة القيمة المضافة في القوائم المالية؟

يختلف مكان ظهور ضريبة القيمة المضافة في القوائم المالية بناءً على كون الضريبة في حالة بيع أو شراء. ففي حالة الشراء تظهر ضريبة القيمة المضافة في المركز المالي تحت بند الأصول المتداولة (مدين)، وفي حالة البيع تظهر ضريبة القيمة المضافة في المركز المالي تحت بند خصوم قصيرة الأجل (دائن).

من هو المسئول عن إعداد القوائم المالية؟

عادةً ما يتولى محاسب الشركة أو مجموعة المحاسبين في الشركة مهمة إعداد القوائم المالية بناءً على الأسس المهنية لذلك. وفي أحيان أخرى تقوم الشركات الضخمة بالاستعانة بشركات محاسبة أو مكتب محاسبة خارجي يتولى هو مسئولية إعداد القوائم المالية.

من المسئول الرئيسي عن صدق وعدالة القوائم المالية؟

المسئول عن صدق وعدالة القوائم المالية أمام المستخدمين الخارجيين كالمساهمين والمقرضين هو رئيس الشركة، في حين يعتبر المسئول الرئيسي أمام رئيس الشركة هو المدير المالي. أما في حال الاستعانة بمحاسب خارجي فيكون هو المسئول أمام الشركة ومستخدميها الخارجيين كذلك.

كيف تقرأ نسب القوائم المالية؟

تتم قراءة أهم نسب القوائم المالية في ضوء المعادلات الآتية:

- نسبة التداول = الأصول المتداولة ÷ الالتزامات المتداولة

- نسبة السيولة في الأجل القصير = (الأصول المتداول – المصروف المدفوع مقدمًا) ÷ الالتزامات المتداولة

- نسبة النقد = (النقدية + الاستثمارات قصيرة الأجل) ÷ الالتزامات المتداولة

- نسبة مجمل الربح = مجمل الربح ÷ صافي المبيعات

- نسبة صافي الربح إلى المبيعات = صافي الربح ÷ صافي المبيعات

- نسبة المديونية = إجمالي الديون (الديون قصيرة الأجل و الديون طويلة الأجل) ÷ إجمالي الأصول

متي يتم إعداد القوائم المالية؟

في نهاية الفترة المالية يتم إعداد القوائم المالية، وتشمل قائمة الدخل وقائمة المركز المالي وقائمة التدفقات النقدية، وقائمة حقوق المساهمين، وقائمة الدخل الشامل.

من هم المستفيدون من مراجعة القوائم المالية؟

هناك أطراف عدة مستفيدة من مراجعة القوائم المالية كالآتي:

- المستثمر: تشير القوائم المالية إلى حظ الشركة من التوسع والاستمرار في المستقبل.

- جهة الرقابة: الجهات الحكومية تستخدم القوائم المالية لضمان توافق الشركات مع القانون.

- المساهم: يستفيد المساهم من القوائم المالية للاطمئنان على أداء الشركة وضمان توافقها مع القانون.

- الإدارة: تستفيد الإدارة من القوائم المالية في أمور عدة، منها اتخاذ القرار والحصول على التمويل.

كيف يتم توحيد القوائم المالية؟

إليك الخطوات الأساسية لإعداد القوائم المالية الموحدة:

- تحديد الشركات التابعة التي يجب تضمينها في البيانات المالية الموحدة.

- تحديد السياسات والإجراءات المحاسبية المستخدمة من قبل كل شركة تابعة.

- تعديل القوائم المالية المنفصلة الخاصة بكل شركة لتتوافق مع السياسات والإجراءات المحاسبية للشركة الأم.

- استبعاد المعاملات بين الشركات الشقيقة، وضم فقط الشركات التابعة.

- حساب الحصص غير المسيطرة للشركات التابعة التي لا تملكها الشركة الأم بنسبة 100%.

- دمج القوائم المالية المنفصلة للشركات التابعة مع البيانات المالية للشركة الأم لإنشاء القائمة المالية الموحدة.

كيف يتم مراجعة القوائم المالية إلكترونيًا؟

تلعب البرامج المحاسبية الآن دورًا كبيرًا في إعداد القوائم المالية، حيث تقوم بتسجيل القيود اليومية من بداية الفترة المحاسبية في دليل الحسابات، وفي ضوء ذلك يتم إنشاء القوائم المالية. إلا أن ذلك يتطلب استخدام البرنامج المحاسبي من قبل محاسب محترف على دراية بنظام الذي يعمل به البرنامج، وحتى يقوم بإبداء التوصيات وتفسير البيانات المالية بما يفيد الإدارة العليا في اتخاذ القرار.

ما هي الشركات الملزمة بالقوائم المالية؟

جميع الشركات -بما في ذلك شركات الشخص الواحد- ملزمةٌ بإعداد القوائم المالية، وتقديمها للأطراف المعنية والجهات الرقابية المختصة.

كيف يمكن أن تساعدك دفترة في إعداد القوائم المالية؟

أصبح الاعتماد على البرامج المحاسبية أمرًا لا غنى عنه مع التطور الذي نعيشه في كل المجالات. إلا أن دفترة ليس مصممًا لإصدار الفواتير وتسجيلها فقط، وإنما مصمم بالاستعانة بخبراء في المحاسبة لتغطية الدورة المحاسبية من بدايتها إلى نهايتها وإصدار القوائم المالية بشكل آلي ودون عناء.

يساعدك دفترة على ضبط إعدادات دليل الحسابات وتسجيل القيود اليومية آليًا وبشكلٍ دقيق لاستخدامها في إصدار تقارير الدخل والمركز المالي والتدفقات النقدية وبالتالي إصدار القوائم المالية. ليس هذا فحسب، وإنما توفر لك دفترة خدمة الاستعانة بأحد المحاسبين المعتمدين لمساعدتك في تقديم التوضيحات والتوصيات.