ما هو المخصص والأحتياطي و الفرق بينهم

محتويات المقال:

- نقاط سريعة (المختصر المفيد)

- ما هو المخصص؟

- ما هو الاحتياطي؟

- الفرق بين المخصص والاحتياطي

- ما هي أسباب تكوين المخصص؟

- ما هي أسباب تكوين الاحتياطي؟

- ما هي خصائص المخصص والاحتياطي؟

- هل يجوز الجمع بين المخصصات؟

- الفرق بين المخصص والمصروف

- كيفية حساب المخصص؟

- ما هو إقفال المخصصات؟

- احتساب مخصص نهاية الخدمة

- ما هي قيود المخصص والاحتياطي؟

- ما هي أنواع المخصص في المحاسبية؟

- ما هي أنواع الاحتياطي في المحاسبة؟

- إدارة المخصص والإحتياطي في برنامج دفترة

- الأسئلة الشائعة

هل تعلم أن الشركات مهما كان حجم أرباحها مُطالبة بالإدّخار مثلك تمامًا؟ نعم، يفرض النظام المحاسبي نوعين من ادخار الأموال على المؤسسات هما المخصص والاحتياطي، كل نوع له طبيعة خاصة ويخدم أهدافًا معيّنةً.

في هذا المقال الشيّق نتعرّف سويًا على مفهوم كلٍ من المُخصص والاحتياطي وأنواعهما مع توضيحٍ للفارق بينهما، كما نتطرّق إلى أسباب تكوين كلٍ منهما.

نقاط سريعة (المختصر المفيد) |

|

ما هو المخصص؟

يُشير مصطلح المخصص في المحاسبة (Provisions) إلى الأموال التي يتم ادّخارها من إيرادات الشركة؛ بغرض تعويض نفقاتٍ أو خسائرَ مؤكدةٍ أو محتملةِ الحدوثِ. فعلى سبيل المثال الأصول الثابتة التي لدى الشركة كالسيارات تقل كفاءتها مع مرور السنين، وبالتالي يقل معها الإنتاج مما يؤثر بالسلب على نجاح الشركة.

وهنا تلعب المخصصات دورها حيث تُستخدم أموالها في تعويض أصل متهالك أو التزام. ومن أمثلة المخصصات: مخصص الديون المشكوك في تحصيلها، مخصص الديون المعدومة، مخصص إهلاك الأصول، مخصص هبوط الأسعار، مخصص الضرائب، مخصص مكافأة نهاية الخدمة.

ما هو الاحتياطي؟

يدل مصطلح الاحتياطي في المحاسبة (Reserve) على الأموال المُستقطَعة من أرباح الشركة؛ بغرض الحفاظ على الاستقرار المالي للشركة، وأعمال التطوير، وتعويض نفقات أو خسائر غير محتملة الحدوث. فعلى سبيل المثال إذا أرادت الشركة إجراء توسعّات وزيادة في حجم الإنتاج، فإنها تتوجه إلى احتياطي الأرباح وليس الإيرادات أو رأس المال.

ومن أمثلة الاحتياطيات في المحاسبة: احتياطي قانوني، احتياطي طوارئ، احتياطي شراء سندات حكومية، احتياطي رأس المال، احتياطي التوسع والتطوير.

الفرق بين المخصص والاحتياطي

يوجد فروق واضحة بين المخصص والاحتياطيات. حيث تجد أن المخصص هو عبء على الإيرادات يتم اعتباره نقص في قيمة الأصول أو التزام جديد محتمل.

أما بالنسبة للاحتياطيات فهي جزء يتم تخصيصه من أرباح المنشأة وذلك لدعم مركزها المالي ويظهر في شكل أصل (موجود). فبينما المخصص تكلفة تجد أن الاحتياطي مرتبط بالأرباح ولن يظهر في حالة غيابها. وأهم الاختلافات بين المخصص والاحتياطي هي:

من حيث التكوين:

- المخصص: يتم استقطاع المال للمخصص من إيرادات الشركة. ويلزم تعيين المخصص لتعويض خسائر مؤكدةٍ أو محتملةِ الحدوثِ، سواء حققت الشركة أرباحًا أم لا.

- الاحتياطي: يتم استقطاع المال للاحتياطي من صافي أرباح الشركة، لذلك يرتبط الاحتياطي بتحقيق الأرباح على العكس من المخصص.

من حيث الهدف:

- المخصص: يهدف المخصص إلى تعويض النفقات والخسائر المؤكدة ومحتملة الحدوث، حيث توضع هذه النفقات في الاعتبار وتعوضها المخصصات.

- الاحتياطي: يهدف المخصص إلى تدعيم المركز المالي للشركة، وتنفيذ سياسات التوسعات والخطط التنموية، وكذلك مواجهة العقبات غير المتوقعة.

من حيث الموقع في المركز المالي:

- المخصص: يتم إثباته ضمن الخصوم المتداولة، وطرف القيد الآخر يُثبت في قائمة الدخل؛ لأنه عبء على الإيرادات.

- الاحتياطي: يتم إثباته ضمن حقوق الملكية في المركز المالي، وطرف القيد الآخر يُثبت في قائمة توزيعات الأرباح

من حيث القيد المحاسبي:

- المخصص: من حساب المصروفات إلى حساب المخصصات.

- الاحتياطي: من حساب الأرباح والخسائر إلى حساب الأرباح المحتجزة، ومن حساب الأرباح المحتجزة إلى الاحتياطي العام.

من حيث التأثير على المشروع:

- المخصص: تؤثر المخصصات بشكل مباشر على أعمال المشروع؛ وذلك لأنها تسد حاجات فعلية ضرورية لإتمام العملية التشغيلية، فإذا لم تتمكن الشركة من تعيين جزء من الإيرادات كمخصصات فلن تتمكن مثلًا من تعويض الهالك من الأصول وبالتالي ستتأثر العملية التشغيلية بشكل مباشر. فضلًا عن أن المخصصات تُستقطع من الإيرادات.

- الاحتياطي: على العكس من المخصصات لا يعتبر الاحتياطي بالغ التأثير على سير العملية التشغيلية واستمرارية أعمال المشروع؛ حيث إن الاحتياطي يُستقطع أساسًا من صافي الربح بعد سعد الحاجات الرئيسية، كما أنه لا يعتبر مصروفًا على قدر كونه توزيعًا بغرض الاستثمار.

يمكن تلخيص الفروقات بين المخصص والاحتياطي في عدة نقاط رئيسية. من حيث التكوين، يُستقطع المخصص من الإيرادات سواء تحققت أرباح أم لا، بينما يُستقطع الاحتياطي من صافي الأرباح فقط. من حيث الهدف، يُستخدم المخصص لمواجهة خسائر محتملة، أما الاحتياطي فهو لدعم المركز المالي.

في المركز المالي، يُدرج المخصص ضمن الخصوم المتداولة، والاحتياطي ضمن حقوق الملكية. من حيث القيد المحاسبي، يُقيد المخصص كمصروف، بينما يُقيد الاحتياطي من الأرباح المحتجزة. وأخيرًا، يؤثر المخصص مباشرة على التشغيل، أما الاحتياطي فله تأثير غير مباشر لأنه لا يُعد من التكاليف التشغيلية.

ما هي أسباب تكوين المخصص؟

تُعد المخصصات المحاسبية أداة مهمة في النظام المالي للمؤسسات، حيث تُستخدم لمواجهة الالتزامات المستقبلية والخسائر المحتملة التي قد تؤثر على استقرار الشركة. هناك عدة أسباب تستدعي تكوين المخصصات المحاسبية، من أهم هذه الأسباب:

تعويض إهلاك الأصول الثابتة

من المؤكد أن الأصول مع مرور الزمن تتعرض للإهلاك، لذلك تعتبر مخصصات تعويض إهلاك الأصول الثابتة نوعًا رئيسيًا من أنواع المخصصات.

تعويض الديون

لأي سببٍ كان قد لا تتمكن الشركة من تحصيل أموالها المستحقة من الغير، ولسد أي عجز قد ينشأ عن ذلك يتم تخصيص أموال لتعويض الديون المعدومة أو المشكوك في تحصيلها.

تعويض هبوط أسعار الاستثمارات

أعمال الاستثمارات في صعود وهبوط مستمر؛ لذلك تتولى المخصصات مهمة تعويض هذا الاستنزاف.

تعويض هبوط قيمة المخزون

قيمة المخزون مُعرضة للنقصان خاصة إذا ظلت لمدة طويلة، وتتعوض هذه الخسارة بالمخصصات.

توفير مكافأة نهاية الخدمة

يضمن قانون العمل وفقًا لشروط معينة للموظف أن يحصل على مكافأة نهاية الخدمة من الشركة التي يعمل لديها، ومحاسبيًا يتم توفير هذه المكافآت من المخصصات.

حمل الآن نموذج مكافأة نهاية الخدمة جاهز من دفترة لحساب المكافأة بشكل تلقائي بخطوات سهلة

الوفاء بالتزامات الضرائب

الضرائب من الالتزامات المعلومة سلفًا لدى الشركة، ولمواجهة أي التزامات ذات صلة بها يتم حجز جزء من المال تحت المخصصات.

التزامات القضايا والتعويضات

مخصصات التزامات القضايا محجوزة للوفاء بالالتزامات الناشئة عن القضايا والدعاوى التي قد تُرفَع على الشركة وما يترتب على ذلك من إجراءات كخسارة الدعوى والتعرض لغرامة.

وتتمثل أسباب تكوين المخصص في تعويض إهلاك الأصول الثابتة، وتعويض الديون المعدومة أو المشكوك في تحصيلها، وتعويض هبوط أسعار الاستثمارات، وتعويض هبوط قيمة المخزون، وتوفير مكافأة نهاية الخدمة، والوفاء بالتزامات الضرائب، وكذلك التزامات القضايا والتعويضات.

ما هي أسباب تكوين الاحتياطي؟

يُعد الاحتياطي من العناصر المهمة في الإدارة المالية للمؤسسات، حيث يُخصص جزء من الأرباح لعدة أغراض تهدف إلى حماية الكيان المالي للشركة وتعزيز قدرتها على الاستمرار والنمو. هناك عدة أسباب من أجلها يتم حجز جزء من الأرباح كأموال احتياطية، من هذه الأسباب:

الالتزام بالقانون

تفرض معظم السياسات التشريعية على الشركات المساهمة توفير نسبة من الأرباح كاحتياطي للحفاظ على رأس مال الشركة في حالات الطوارئ؛ تأمينًا لحقوق المساهمين.

الحفاظ على رأس المال

من الأسباب التي يتم تعيين مخصصات من أجلها كذلك الحفاظ على رأس المال، حيث يتم حجز جزء من الأرباح ذلك كاحتياطي لسد أي نقص قد يحدث لأي سبب كان في رأس المال.

تدعيم المركز المالي

بهدف تدعيم المركز المالي للشركة وتعزيز قدرتها على مواجهة أي عوائق مفاجئة، يتم تعيين ما يُعرف بالاحتياطي العام، وهو أحد أهم أسباب تعيين الاحتياطي في المحاسبة.

التوسع والتطوير

كما يتضح من الاسم، يتم تخصيص جزء من الأرباح لأعمال التوسع والتطوير أيًا كان نوعها.

دعم الاستثمار الوطني

تُسهم السندات الحكومية التي تشتريها الشركات الخاصة في تعزيز المركز المالي للشركات وكذلك الارتقاء بالاستثمار الوطني، وهي من الأسباب التي من أجلها يتم تعيين احتياطي في الشركة.

مواجهة الطوارئ

لكي تتمكن الشركة من مواجهة أي حالات طوارئ مستقبلية يتم تعيين احتياطي الطوارئ حفاظًا على سير العملية التشغيلية كما ينبغي وعدم التأثير فيها بشكل سلبي.

وتتلخص أسباب تكوين الاحتياطي في الالتزام بالقانون، والحفاظ على رأس المال، وتدعيم المركز المالي، والتوسع والتطوير، ودعم الاستثمار الوطني، ومواجهة الطوارئ.

ما هي خصائص المخصص والاحتياطي؟

بينما يعد المخصص عبء ترى الاحتياطي جزء من توزيع الأرباح. يظهر المخصص كحساب منفصل مع تواجد كل المؤشرات الإيجابية التي تدفع الشركة إلى تخصيص المخصص. بناءً عليه يظهر كل منهما بشكل مختلف في القوائم المالية. فتجد أن مخصص الفترة يظهر كمصروف في قائمة الدخل، ويوجد المخصص التراكمي كالتزام في قائمة المركز المالي. أما بالنسبة لرصيد الاحتياطي التراكمي، فتجده ضمن حقوق الملكية في قائمة المركز المالي. ولأنها لا تؤثر على ربح الشركة، تجد الاحتياطيات ضمن توزيع الأرباح في قائمة التغير في حقوق الملكية.

ولتلخيص المقارنة بين خصائص المخصص والاحتياطي يمكنك الإطلاع على الجدول التالي:

| وجه المقارنة | المخصص | الاحتياطي |

| الطبيعة | يُعد عبئًا على الإيرادات | يُعد جزءًا من توزيع الأرباح |

| الظهور في القوائم المالية | يظهر كمصروف في قائمة الدخل ومخصص تراكمي كالتزام في قائمة المركز المالي | يظهر كرصيد تراكمي ضمن حقوق الملكية في قائمة المركز المالي |

| التأثير على الأرباح | يؤثر مباشرة على صافي الربح | لا يؤثر على صافي الربح، بل يظهر في توزيع الأرباح |

| موقعه في قائمة التغير في حقوق الملكية | لا يظهر | يظهر ضمن توزيع الأرباح |

هل يجوز الجمع بين المخصصات؟

يمكن الجمع بين المخصصات في بعض الحالات، ولكن هذا يعتمد على طبيعة المخصصات والمعايير المحاسبية المتبعة، وبشكل عام يجب أن يكون القرار بشأن الجمع بين المخصصات مبنيًا على مبدأ تقديم معلومات دقيقة ومفيدة لمستخدمي البيانات المالية، وهناك بعض النقاط الأساسية للأخذ بعين الاعتبار عند جمع المخصصات هي:-

- تشابه طبيعة أو غرض المخصصات: إذا كانت المخصصات متشابهة في طبيعتها أو الغرض منها، فقد يكون من المنطقي الجمع بينها في تصنيف واحد في البيانات المالية، على سبيل المثال، قد يتم دمج مخصصات متعلقة بتكاليف الضمانات المختلفة في فئة واحدة.

- عدم التأثير على شفافية ووضوح البيانات المالية: من المهم أن تظل البيانات المالية شفافة ودقيقة، وإذا كان الجمع بين المخصصات يؤدي إلى فقدان الوضوح أو يضلل المستخدمين للبيانات المالية، فإنه ينبغي تجنبه.

- الامتثال للمعايير المحاسبية المعتمدة: يجب الإلتزام بالمعايير المحاسبية المعمول بها، مثل المعايير الدولية للتقارير المالية (IFRS) أو معايير المحاسبة المقبولة عمومًا (GAAP)، هذه المعايير بدورها تحدد كيفية تصنيف وعرض المخصصات.

- التقييم الدوري للمخصصات: يجب تقييم المخصصات بشكل دوري لضمان أنها لا تزال تعكس بشكل دقيق التزامات الشركة، و في حالة الجمع بين المخصصات يجب أن يكون هذا التقييم شاملاً لكل الفئات المدمجة.

يجب أخذ عدة نقاط في الاعتبار عند الجمع بين المخصصات، وهي: تشابه طبيعة أو غرض المخصصات، وعدم التأثير على شفافية ووضوح البيانات المالية، والامتثال للمعايير المحاسبية المعتمدة، بالإضافة إلى التقييم الدوري للمخصصات بما يشمل جميع الفئات المدمجة.

الفرق بين المخصص والمصروف

في المحاسبة والإدارة المالية، يوجد فرق واضح بين مفهومي "المخصص" و"المصروف"، نجد أن المخصص هو مبلغ يتم تخصيصه من الأرباح لتغطية خسارة متوقعة أو التزام مستقبلي، هذه الخسارة أو الالتزام يجب أن يكون محتمل الحدوث و قابل للتقدير بشكل معقول، أما المصروفات هي التكاليف التي تستهلك في عملية تحقيق الإيرادات مثل تكاليف الإيجار، أجور الموظفين، تكاليف الكهرباء، مصاريف التسويق، ويعتبر المصروف تكلفة تشغيلية تحدث خلال فترة محاسبية معينة.

كيفية حساب المخصص؟

يُمكن حساب المخصص من خلال مجموعة من الطرق، وتختلف الطريقة المستخدمة باختلاف السياسات المحاسبية للشركة والمعايير المحاسبية المعمول بها.

إلا أنه في النهاية في كل الحالات يجب أن تعكس هذه المخصصات بشكل دقيق تقديرات الشركة للديون التي قد لا تتمكن من تحصيلها، ويجب مراجعتها بانتظام لضمان أنها تعكس الوضع الحالي، ومن أكثر الطرق الشائعة لحساب مخصص ديون مشكوك في تحصيلها:-

- الطريقة النسبية (النسبة المئوية للمبيعات): وفيها تُحسب نسبة مئوية معينة من إجمالي المبيعات الائتمانية كمخصص للديون المشكوك في تحصيلها، تعتمد هذه النسبة على تجربة الشركة التاريخية والظروف الحالية.

- طريقة تحليل الديون المستحقة (أو طريقة الأعمار): حيث تُصنف الديون المستحقة حسب فترات استحقاقها (مثل 30 يومًا، 60 يومًا، 90 يومًا، وما فوق)، ومن ثم يتم تطبيق نسب مختلفة لكل فئة استحقاق، ويجب ملاحظة أن النسبة تزداد كلما زادت مدة عدم التحصيل.

- الطريقة الفردية: التي تتم من خلال تقييم حساب كل عميل على حدة وتحديد مخصص لكل حساب بناءً على تقدير مدى احتمالية عدم تحصيل الدين.

وبذلك، فإن طرق حساب مخصص الديون المشكوك في تحصيلها تشمل: الطريقة النسبية التي تعتمد على نسبة من المبيعات الائتمانية، وطريقة تحليل الديون المستحقة التي تصنف الديون حسب فترات الاستحقاق وتطبق نسبًا متفاوتة، والطريقة الفردية التي تعتمد على تقييم كل حساب على حدة حسب احتمالية التحصيل.

ما هو إقفال المخصصات؟

إقفال المخصصات هو عملية التي يتم فيها السجلات المحاسبية لفترة محددة، وتجرى الإجراءات اللازمة لإعداد القوائم المالية النهائية لتلك الفترة.

ويعد إقفال المخصصات جزءًا هامًا من دورة المحاسبة السنوية أو الشهرية ويهدف إلى توفير تقارير محاسبية دقيقة وشفافة للشركة، وتوفير البيانات المالية النهائية التي تعكس الأداء المالي للشركة لفترة محددة، مما يساعد على اتخاذ القرارات المستقبلية والامتثال لمعايير المحاسبة المعتمدة.

تتمثل الخطوات الأساسية لإقفال المخصصات في التالي:-

- مراجعة وتصحيح السجلات المحاسبية: للتأكد من صحتها واكتمالها، والتحقق من أن القيود المحاسبية قد تم تطبيقها بشكل صحيح وأن جميع الحسابات قد تمت مراجعتها.

- إغلاق حسابات الدخل والمصروفات لفترة المخصصات: من خلال تحويل رصيد هذه الحسابات إلى حساب الدخل الاحتياطي أو حساب الأرباح والخسائر.

- تقدير قيمة المخصصات المحتملة: مثل المخصصات للديون الغير محصلة أو المخصصات للأوراق المالية المتداولة، ويتطلب ذلك تحليل وتقدير المعلومات المتاحة وتطبيق معايير المحاسبة المعتمدة.

- إعداد القوائم المالية النهائية: التي تشمل الدخل الاحتياطي والأرباح والخسائر والميزانية العمومية والتدفقات النقدية.

- مراجعة القوائم المالية النهائية: المراجعة من قبل المدققين الماليين أو الجهات الخارجية المعتمدة للتحقق من دقة وموثوقية المعلومات المالية.

تتمثل خطوات إقفال المخصصات في مراجعة وتصحيح السجلات المحاسبية، إغلاق حسابات الدخل والمصروفات، تقدير قيمة المخصصات المحتملة، إعداد القوائم المالية النهائية، ومراجعة هذه القوائم من قبل الجهات المعتمدة للتحقق من دقتها وموثوقيتها.

احتساب مخصص نهاية الخدمة

مخصص نهاية الخدمة هو مبلغ يتم تخصيصه لتغطية التزامات الشركة تجاه الموظفين عند انتهاء خدمتهم، وتعتمد طريقة احتسابه على القوانين المحلية وسياسات الشركة، وعادةً ما يتم احتسابه بناءً على عوامل مثل مدة خدمة الموظف في الشركة، راتبه، وأحيانًا الظروف التي تحت تحتها انتهت الخدمة (مثل الاستقالة، الفصل، التقاعد، إلخ)، على سبيل المثال في بعض الدول قد يكون الحساب بناءً على متوسط الراتب الأخير للموظف مضروبًا في عدد سنوات الخدمة.

ما هي قيود المخصص والاحتياطي؟

تُعد قيود المخصص والاحتياطي من المفاهيم المحاسبية الأساسية التي تهدف إلى ضمان دقة التقارير المالية وتعكس السياسات المتبعة في التعامل مع الخسائر المحتملة وتوزيع الأرباح. وفيما يلي شرح لطبيعة كل قيد وكيفية تسجيله في الدفاتر المحاسبية.

قيد المخصص

قيد تكوين المخصص هو القيد الذي يتم من خلاله تسجيل إنشاء مخصص لتغطية تكاليف أو خسائر متوقعة، ويتضمن هذا القيد عادةً تسجيل مصروف في بيان الدخل وإنشاء التزام في الميزانية العمومية، فعلى سبيل المثال لإنشاء مخصص لديون مشكوك في تحصيلها، يمكن أن يكون القيد كالتالي:

مدين: مصروف ديون مشكوك في تحصيلها (يظهر في بيان الدخل).

دائن: مخصص ديون مشكوك في تحصيلها (يظهر في الميزانية العمومية كجزء من الالتزامات).

يظهر قيد المخصص كالتالي:

| البيان | المدين | الدائن |

| من حـ/ مصروف استهلاك الأصول | XXXXX | |

| إلى حـ/ مخصص مجمع استهلاك الأصول | XXXXX |

قيد الاحتياطي

قيد تكوين الاحتياطي هو القيد الذي يتم من خلاله تخصيص جزء من صافي أرباح الشركة وتحويله إلى حساب احتياطي معين (مثل الاحتياطي النظامي)، ويظهر هذا القيد ضمن حقوق الملكية في الميزانية العمومية، دون أن يؤثر على بيان الدخل لأنه ليس مصروفًا بل توزيعًا للأرباح.

فعلى سبيل المثال، عند تحويل جزء من الأرباح إلى الاحتياطي النظامي، يمكن أن يكون القيد كالتالي:

مدين: ملخص الدخل (يمثل تخفيضًا في الأرباح القابلة للتوزيع).

دائن: الاحتياطي النظامي (يظهر ضمن حقوق الملكية في الميزانية العمومية).

يظهر قيد الاحتياطي كالتالي:

| البيان | المدين | الدائن |

| من حـ/ ملخص الدخل | XXXXX | |

| إلى حـ/ الاحتياطي النظامي | XXXXX |

وبذلك يتضح أن قيد المخصص يُسجَّل بإثبات مصروف في بيان الدخل مقابل التزام في الميزانية العمومية، بينما يُسجَّل قيد الاحتياطي بتحويل جزء من صافي الأرباح إلى حساب احتياطي ضمن حقوق الملكية، دون أن يؤثر على بيان الدخل.

ما هي أنواع المخصص في المحاسبية؟

تُصنَّف المخصصات في المحاسبة وفقًا لطبيعة الغرض الذي تُخصَّص من أجله، لذلك هناك نوعين من المخصصات المحاسبية:

الأول: مخصصات ذات صلة بالأصول

ويندرج تحت هذا النوع مخصصات تعويض إهلاك الأصول الثابتة، وكذلك مخصصات تعويض الديون المعدومة وكذلك المشكوك في تحصيلها.

الثاني: مخصصات ذات صلة بالالتزامات

ويندرج تحت هذا النوع الأموال التي قد تجدّ في معاملات الضرائب، وكذلك سداد الالتزامات التي قد تنشأ عن القضايا وما يتبعها من تعويضات ورسوم وغرامات.

تنقسم المخصصات المحاسبية إلى نوعين: مخصصات ذات صلة بالأصول مثل إهلاك الأصول الثابتة والديون المعدومة أو المشكوك في تحصيلها، ومخصصات ذات صلة بالالتزامات مثل الضرائب والقضايا والتعويضات المرتبطة بها.

ما هي أنواع الاحتياطي في المحاسبة؟

للاحتياطي أنواع متعددة تختلف وفقًا للهدف منها والإجراء المُتّخذ من ورائها، ووفيما يلي أبرز أنواع الاحتياطي المستخدمة في المحاسبة:

الاحتياطي القانوني

وهو النسبة المفروضة من القانون على الشركات.

الاحتياطي النظامي

وهو ما يتحدد من قِبل مُلّاك الشركة وفقًا لنظامها الذي تسير عليه.

احتياطي رأس المال

وهو ما يتم حجزه من أموال لمواجهة أي نقص قد يُصيب رأس المال في الشركة.

الاحتياطي العام

وهو النسبة التي تُقرّها الشركة كاحتياطي من أجل تدعيم المركز المالي.

احتياطي التوسع

وهو النسبة لتنفيذ أعمال التوسع والتطوير بالشركة.

احتياطي السندات الحكومية

وهو المال المحتجز لشراء السندات الحكومية التي تعرضها الدولة.

احتياطي الطوارئ

وهو النسبة المحددة لمواجهة حالات الطوارئ المستقبلية غير المتوقعة.

أنواع الاحتياطي في الحسابات تشمل: الاحتياطي القانوني، النظامي، واحتياطي رأس المال، إلى جانب الاحتياطي العام، واحتياطي التوسع، والسندات الحكومية، واحتياطي الطوارئ، وكل منها يُخصّص لغرض محدد يدعم الوضع المالي للشركة.

اقرأ أيضًا: الجداول الحسابية: ما هي؟ وما أهميتها؟ وكيفية استخدامها

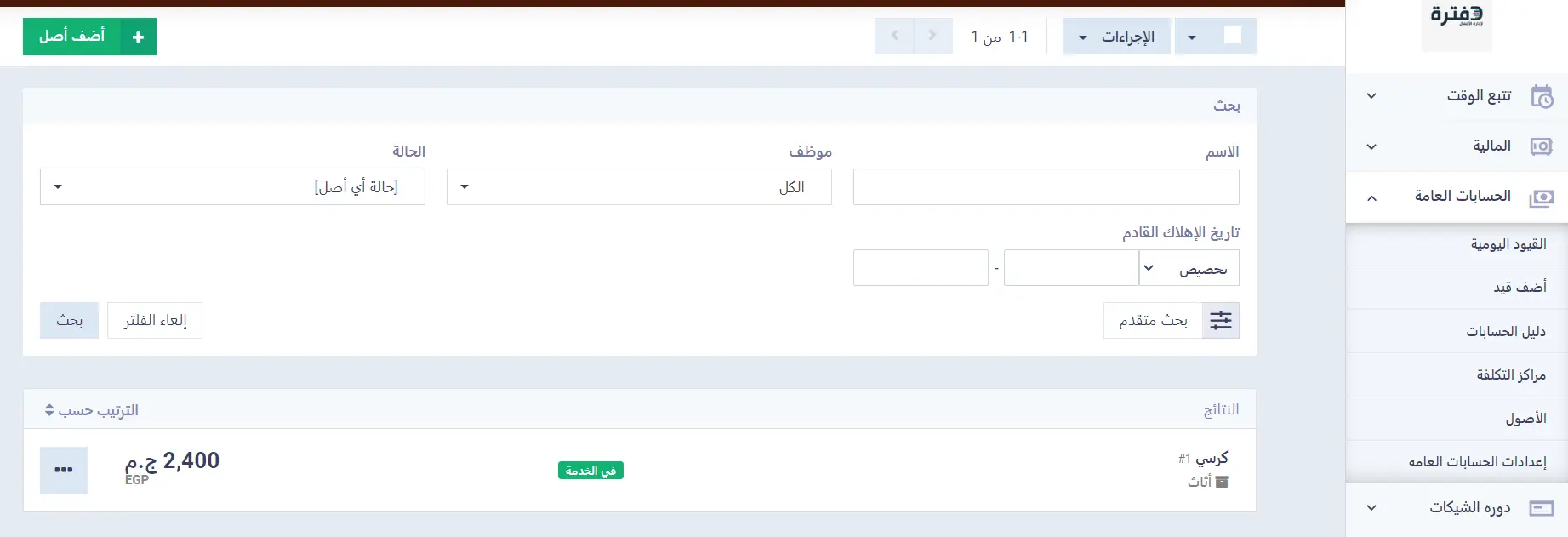

إدارة المخصص والإحتياطي في برنامج دفترة

بمتابعة الأصول والخصوم في برنامج الحسابات من دفترة وكذلك قائمة المركز المالي والتقارير المتعلقة بهم، تستطيع الوصول لصيغ معلوماتية واضحة ودقيقة تحتسب من خلالها المخصص والاحتياطي.

الأسئلة الشائعة

ما هي الجوانب السلبية المرتبطة باستخدام المخصصات والاحتياطيات؟

تطبيق مبدأ الحيطة والحذر يؤدي إلى نشأة المخصصات. حيث يظهر الاحتياج إلى وجود حساب يتحمل خسائر متوقعة نتيجة إجراء محدد. النقطة السلبية للمخصصات هي أنها التزام على الشركة ينبغي سداده بشكل دوري منعًا لحدوث مخاطر مالية. رغم أهمية المخصصات إلأ أنها تؤثر على صورة الشركة وتجعل المُلاك أو الشركاء يفكرون أكثر من مرة قبل الانضمام والمشاركة، حيث أن تلك المخصصات تؤخذ من الإيرادات.

رغم أن الاحتياطي يساهم في دعم كل حالة احتياج تتعلق بتوسعات أو إنشاء نفقات إضافية. رغم هذا، يعد من العناصر التي تؤدي إلى ضبابية الموقف المالي للشركة وعدم معرفة مدى قوة الأداء. كما أن الاحتياطيات قد تؤدي إلى سوء إدارة في التمويل والإيرادات المتاحة إذا لم يتم توظيفها بحكمة.

كيف تؤثر المخصصات والاحتياطيات على أصحاب المصلحة؟

تؤثر المخصصات والاحتياطيات على أصحاب المصلحة بالسلب، لأنها تأخذ من نصيبهم المتوقع استلامه في نهاية المدة وذلك لخدمة التزامات أو أهداف أخرى.

هل يوجد أنواع محددة للاحتياطي؟

نعم، توجد عدة أنواع للاحتياطي وهي:

- الاحتياطي القانوني

- الاحتياطي النظامي

- الاحتياطي العام

- احتياطي الطوارئ

- احتياطي شراء سندات حكومية

- احتياطي ارتفاع الأسعار

- احتياطي توسعات رأسمالية

أين يظهر الاحتياطي في الميزانية؟

يظهر الاحتياطي تحت بند الالتزامات في الميزانية العمومية.

متى يتم عمل مخصص ديون مشكوك في تحصيلها؟

يتم عمل مخصص ديون مشكوك في تحصيلها عادةً عندما يكون هناك شك في قدرة الشركة على تحصيل كامل المبالغ المستحقة من العملاء، وينتج هذا نتيجة مجموعة من العوامل:-

- إذا كان لدى العميل تاريخ من التأخير في السداد أو عدم السداد.

- عندما يواجه العميل ظروف مالية صعبة فإنها من المحتمل أن تؤثر على قدرته على السداد.

- تأثير الظروف الاقتصادية العامة مثل الركود الذي قد يؤثر بالطبع على قدرة العملاء على السداد.

- مرور فترة طويلة على الدين فكلما طالت مدة عدم تحصيل الدين، تزداد احتمالية تصنيفه كدين مشكوك في تحصيله.

هل المخصصات مدينة أم دائنة؟

تُصنف المخصصات على أنها دائنة في القيود المحاسبية، فعندما تقوم الشركة بإنشاء مخصص فهذا يعني إنها تدين حساب المصروفات وتضع مبلغ المخصص في الجانب الدائن كالتزام في الميزانية العمومية، وهذا يعكس أن الشركة لديها التزام مستقبلي أو خسارة متوقعة تحتاج إلى تغطيتها.

متى يجب الاعتراف بالمخصص بالقوائم المالية؟

بناء على المعايير المحاسبية الدولية (خاصةً المعيار الدولي للتقارير المالية IFRS) ومبادئ المحاسبة المقبولة عمومًا (GAAP)، يجب الاعتراف بالمخصص في القوائم المالية في الحالات الآتية:-

- وجود التزام حالي ناشئ من أحداث سابقة.

- يجب أن يكون من المحتمل أن تؤدي تسوية هذا الالتزام إلى تدفق الأموال أو الموارد الأخرى من الشركة.

- لا بد أن يكون من الممكن تقدير مبلغ الالتزام بموثوقية.

فإذا لم تتوفر هذه الشروط، فلا يتم الاعتراف بالمخصص في القوائم المالية، وبدلاً من ذلك يتم الإشارة إليه كملاحظة أو إفصاح في القوائم المالية.

ما هو مخصص المطالبات؟

هو نوع من المخصصات يتم إنشاؤه لتغطية المطالبات أو الديون المتوقعة التي لم يتم تسويتها بعد، على سبيل المثال في شركة تأمين قد يتم إنشاء مخصص للمطالبات لتغطية التعويضات المتوقعة للمطالبات التي لم يتم تسويتها بعد، ويساعد مخصص المطالبات في توفير تقدير أكثر دقة للأرباح والخسائر للفترة المحاسبية، حيث يتم أخذ التزامات مستقبلية محتملة في الاعتبار.

هل المخصص التزام؟

نعم يعتبر المخصص في المحاسبة نوعًا من الالتزامات، فهو يمثل التزامًا مستقبليًا متوقعًا أو خسارة محتملة ناتجة عن أحداث الماضي، ويتم إنشاؤه عندما يكون هناك التزام حالي ومن المحتمل أن يؤدي إلى تدفق الأموال أو الموارد من الشركة.

ما هو مخصص الأرباح؟

يشير مخصص الأرباح إلى تخصيص جزء من الأرباح التي تقررها الشركة لأغراض معينة بدلاً من توزيعها كأرباح على المساهمين، فعلى سبيل المثال قد تقرر الشركة تخصيص جزء من أرباحها لتمويل الاستثمارات المستقبلية، لتغطية الديون، أو لإنشاء صندوق احتياطي.

هل المخصص أصل؟

المخصص ليس أصلًا و يعتبر نوعًا من الالتزامات في المحاسبة والإدارة المالية، حيث يتم إنشاء المخصصات لتمثيل التزامات مستقبلية متوقعة أو خسائر محتملة، هذه المخصصات تقلل من صافي الأصول (الأصول ناقص الالتزامات) لأنها تمثل مبالغ يتوقع أن تدفعها الشركة في المستقبل، بالتالي يتم تصنيفها على أنها جزء من الالتزامات في الميزانية العمومية للشركة.

ما هو مخصص هبوط الأسعار؟

مخصص هبوط الأسعار هو مبلغ يتم تخصيصه لتغطية الانخفاض المتوقع أو الفعلي في قيمة الأصول، هذا النوع من المخصصات شائع الاستخدام بشكل خاص في حالة الأصول المتداولة مثل المخزونات أو الاستثمارات، فعلى سبيل المثال إذا كانت قيمة المخزون في السوق أقل من تكلفة شرائه فقد تقوم الشركة بإنشاء مخصص لهبوط الأسعار لتعكس هذا الانخفاض في قيمتها في الدفاتر المحاسبية.

ما هي المخصصات الثابتة؟

المخصصات الثابتة هي مبالغ يتم تخصيصها بشكل منتظم وثابت، غالبًا على أساس سنوي، لتغطية التزامات معينة، وهذه المخصصات تكون عادة متعلقة بالتزامات متوقعة ومنتظمة، مثل مخصصات الصيانة أو مخصصات التجديد، والهدف منها هو توزيع تكلفة هذه الالتزامات بالتساوي على مدى فترات متعددة لتحقيق استقرار في النتائج المالية.

ما هو الفرق بين حساب المخصصات والاحتياطيات؟

المخصص هو عبء على الإيرادات يتم اعتباره نقصًا في قيمة الأصول أو التزامًا جديدًا محتملًا، ويُستقطع من الإيرادات سواء تحققت أرباح أم لا، ويظهر ضمن الخصوم المتداولة.

أما الاحتياطي، فهو جزء يُخصَّص من أرباح المنشأة لدعم مركزها المالي، ولا يظهر إلا عند وجود أرباح، ويُدرج ضمن حقوق الملكية.

ما هو المخصص الذي انتفى الغرض منه؟

مخصص انتفى الغرض منه هو المخصص الذي تم تكوينه لغرض معين ثم زال سبب وجوده، وفي هذه الحالة يجب مراجعة هذا المخصص والتأكد من عدم الحاجة إليه، ومن ثم يُعاد معالجته محاسبيًا بما يتوافق مع الالتزامات الحالية وظروف الشركة المالية.

ما هي طبيعة حساب المخصصات؟

طبيعة حساب المخصصات هي حسابات دائنة، حيث يتم إثباتها ضمن الخصوم المتداولة في الميزانية العمومية، بينما يُسجَّل الطرف المدين في القيد المحاسبي كمصروف ضمن قائمة الدخل، مثل مصروف استهلاك الأصول أو مصروف ديون مشكوك في تحصيلها.

ما هو مخصص الإهلاك في الميزانية؟

هو نوع من أنواع المخصصات ذات الصلة بالأصول، يُستخدم لتعويض إهلاك الأصول الثابتة، والهدف من مخصص الاهلاك هو توزيع تكلفة الأصل على فترات استخدامه.

ما الفرق بين مخصص الإهلاك ومجمع الإهلاك؟

مخصص الإهلاك هو المصروف الذي يُسجل دوريًا (شهريًا أو سنويًا) في قائمة الدخل لاحتساب استهلاك الأصل خلال تلك الفترة، أما مجمع الإهلاك هو حساب يظهر في الميزانية العمومية، ويُظهر إجمالي الإهلاك المتراكم على الأصل منذ شراؤه.

أين تظهر المخصصات في قائمة الدخل؟

تظهر كمصروف ضمن قائمة الدخل، مثل مصروف الديون المشكوك في تحصيلها أو مصروف استهلاك الأصول.

ما هو مخصص الضرائب؟

هو نوع من المخصصات يُحتجز لمواجهة التزامات الضرائب التي تُعد من الالتزامات المعلومة مسبقًا لدى الشركة.

متى يكون المخصص مدينًا؟

يكون المخصص مدينًا عندما يستخدم لتسجيل خسائر أو التزامات متوقعة، مثل الديون المشكوك في تحصيلها أو الهبوط في قيمة الأصول.

هل المخصص يعتبر مصروف؟

نعم، المخصص يُعد مصروفًا ويُسجَّل في قائمة الدخل.

كيف يتم احتساب الاحتياطي القانوني؟

يُحتسب الاحتياطي القانوني عادةً بنسبة مئوية من صافي أرباح الشركة، وغالبًا ما تكون هذه النسبة 5%. ويُخصص هذا المبلغ لتكوين احتياطي مالي إلزامي يُودع في حساب مستقل، ولا يجوز توزيعه على المساهمين.

ما هو احتياطي توسعات؟

هو نوع من أنواع الاحتياطيات الذي يتم تخصيصه من الأرباح لأعمال التوسع والتطوير أيًا كان نوعها.

ما هو الاحتياطي العام؟

هو نسبة تُحددها الشركة كاحتياطي من أجل تدعيم المركز المالي.

ختامًا لقد تناولنا في هذا المقال ما هو المخصص والاحتياطي وما الفرق بينهم وانواع كلا منهم في المحاسبة وأسباب تكوينهم وايضا استعرضا كيف يمكن لبرنامج دفترة المساعدة في عملية حسابهم والتعرف عليهم.