الكاتب : فريق عمل دفترة

ما هو الإقرار الضريبي وكيفية إعداده وتقديمه إلكترونيا في السعودية 2024

أي مؤسسة تحرص على زيادة الدخل والربح لها كل عام، ولكن هل هذه الزيادة والدخل الكبير يكون للمنشأة فقط؟ ومن هنا تأتي فكرة الضرائب المستحقة على كل مؤسسة حيث مع زيادة الدخل يجب على المؤسسات أن تدفع الضرائب المستحقة وخاصةً ضريبة القيمة المضافة، حيث يجب التسجيل فيها بما تقرره الهيئة العامة للزكاة والضريبة والجمارك. ولكي يتم التسجيل في ضريبة القيمة المضافة يجب على المنشأة معرفة الإجراءات القانونية اللازمة ومن ضمنها هو الإقرار الضريبي والذي سنتعرف بالتفصيل في هذه المدونة؛ ما هو الإقرار الضريبي وماذا يحتوي الإقرار الضريبي وكيفية إنشائه..

ما هو الإقرار الضريبي

الإقرار الضريبي هو مستند تعده الشركات ليوضح الدخل الناتج عن مختلف الأنشطة التجارية والأعمال، كما يتضمن نفقات المنشأة بالتفصيل. يتم تقديم الإقرار الضريبي سنويًا إلى هيئة الزكاة والضريبة والجمارك كل ربع سنة ليتناول مجريات الفترة المحاسبية التي تم إغلاقها. في حالة انتهاء الفترة المسموحة، يتعرض الممول إلى غرامة تتراوح ما بين 5% إلى 25% من قيمة الضريبة نتيجة التأخر في السداد.

إليك أهم المعلومات عن الإقرارت الضريبية في شكل نقاط سريعة:

- يسمح الإقرار الضريبي لدافع الضرائب بحساب التزاماته الضريبية أو جدولة مدفوعات الضرائب.

- يتم تقديم الإقرار الضريبي شهريًا أو ربع سنوي وذلك حسب دخل المنشأة.

- يمكنك ملء الإقرارات الضريبية عن طريق الهيئة العامة للزكاة وليس من خلال أى سلطة أخرى.

- من خلال الإقرار الضريبي يجب معرفة الدخل.. وتحديد الخصومات.. والإعفاءات الضريبية.

هنا، قد يخطر ببالك سؤال: ما هي الجهات الواجب عليها تقديم الإقرار الضريبي؟ هي كالتالي:

- على المنشآت التي تحقق دخلًا كل عام وتقوم بشراء وبيع المنتجات التسجيل في القيمة المضافة من خلال الإقرار الضريبي وذلك حسب الدخل الخاص بها.

- إذا كانت هناك مؤسسات يكون الدخل السنوي لها من المنتجات والخدمات أكثر من 375 ألف ريال يجب عليها التسجيل في ضريبة القيمة المضافة.

- يجب تقديم الإقرار الضريبي شهريًا للمنشآت التي تكون مبيعاتها أكثر من 40 مليون ريال.. أما المنشآت التي تكون مبيعاتها أقل من 40 مليون ريال تقوم بتقديم الإقرار الضريبي الربع سنوي.

- يجب على المؤسسات الخارجية أيضًا تقديم الإقرار الضريبي طالما عمليات البيع والشراء تقام في المملكة.

أعلنت المملكة العربية السعودية بالعام 2018 عن فرض ضريبة 5٪ على الإمدادات والواردات الخاضعة للضريبة. إلا أنها زادت إلى 15٪ مع انتشار جائحة كورونا اعتبارًا من 1 يوليو 2020.

ومن هنا سنتعرف على ضريبة القيمة المضافة:

هي ضريبة تفرض على المنتجات والخدمات التي تبيعها المنشآت وتشتريها. وتكون نسبة هذه الضريبة 15% ولذلك نجد أن المستهلك يدفع ضريبة القيمة المضافة على أى منتج يشتريه تحصل المؤسسات هذه الضريبة ومن ثم تدفعها للحكومة.

- يسمح الإقرار الضريبي للمكلف بحساب التزاماتهم الضريبية أو جدولة مدفوعات الضرائب.

- تقديم الإقرار الضريبي يكون سنويًا، ويمكن تعديله ليصبح شهريًا أو ربع سنوي وذلك حسب دخل المنشأة.

- يمكنك ملء الإقرارات الضريبية عن طريق الهيئة العامة للزكاة وليس من خلال أى سلطة أخرى.

- من خلال الإقرار الضريبي ينبغي معرفة الدخل وتحديد الخصومات والإعفاءات الضريبية.

كيفية إعداد وتقديم الإقرار الضريبي إلكترونيًا 2024؟

يمكنك بكل سهولة التسجيل في الإقرار الضريبي إلكترونيًا عن طريق موقع هيئة الزكاة باتباع هذه الخطوات:

1- فتح موقع الهيئة العامة للزكاة وسجل الدخول. في حالة الشركات، توجد طريقتان لتسجيل الدخول:

- من خلال الرقم المميز

- من خلال البريد الإكتروني وكلمة المرور

في حالة الأفراد أو الأشخاص، يمكن بسهولة تسجيل الدخول عبر منصة البنفاذ الوطني للمواطنين.

2- يرسل موقع الهيئة رمز خاص إلى الهاتف لتحقيق المزيد من الأمن والخصوصية.

3- بعد الدخول، تنتقل إلى صفحة الحساب الرئيسية.

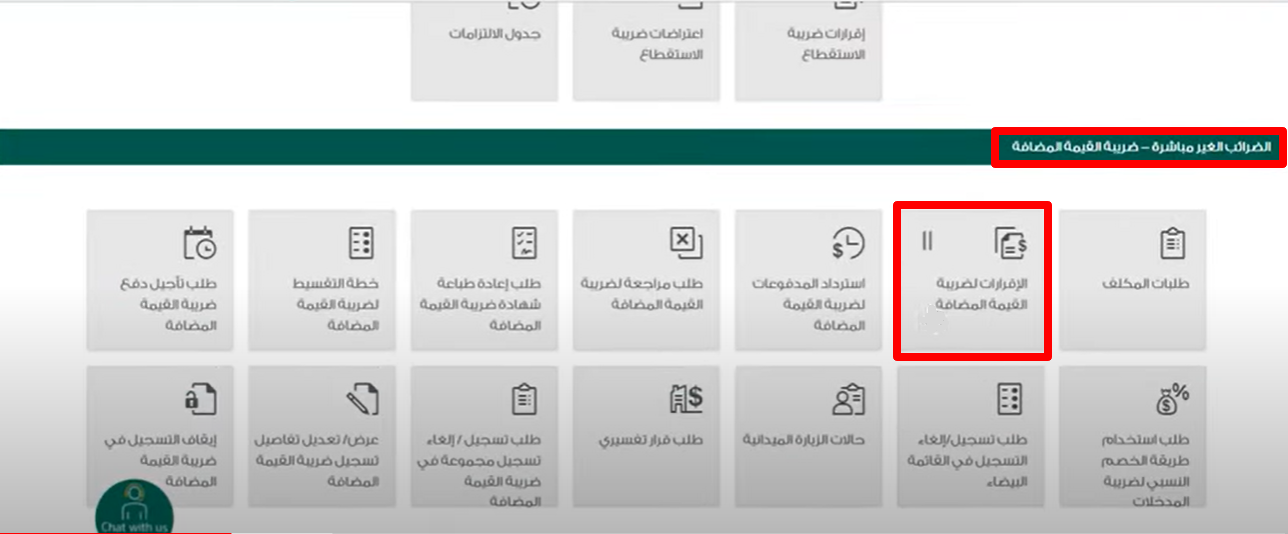

4- انتقل إلى الأسفل حيث يوجد قسم الضرائب غير المباشرة - ضريبة القيمة المضافة

5- اضغط على الإقرارات لضريبة القيمة المضافة

7- باستخدام التصفية، اختر جاهز للتعبئة والحفظ كمسودة

8- اختر نموذج ضريبة القيمة المضافة الجاهز للتعبئة والذي يمثل الإقرار المراد تقديمه.

9- اقرأ التعليمات واضغط على أقر بأني قرأت وفهمت التعليمات أعلاه.

10- بالضغط على الإقرار بقراءة التعليمات، يظهر زر الخطوة 2 والذي ينقلك إلى الخطوة التالية.

11- بالانتقال إلى تفاصيل الملف، تراجع البيانات المسجلة؛ الرقم المميز، واسم المكلف والعنوان.

12- في حالة صحة البيانات، اضغط على يرجى تأكيد أن المعلومات أعلاه صحيحة قبل المواصلة.

13- يظهر بعدها زر الخطوة 3، اضغط عليه والتي تنتقل إلى نموذج الإقرار الضريبي.

14- ابدأ في ملء البيانات في النموذج حسب الحالة المتوفرة لديك.

15- اضغط على زر الخطوة 4

16- راجع ملخص الإقرار من خلال شروطه وأحكامه، واضغط على الموافقة بالإقرار ثم تسليم.

17- سيظهر لك الموقع تنبيه بمراجعة البيانات مرة أخرى قبل التسليم، فينصح بمراجعتها.

18- بعد المراجعة، اضغط على تسليم مرة أخرى، وسيصلك إشعار بالاستلام من الهيئة.

19- يمكنك تحميل الإقرار لتحتفظ بنسخة PDF على جهازك صالحة للطباعة بأي وقت.

كيفية حساب الإقرار الضريبي

يعتمد حساب الإقرار الضريبي على عدة عناصر تظهر على موقع هيئة الزكاة وهي كالتالي:

- حساب الضريبة المحصلة على المبيعات يتضمن حقل لإدخال قيمة المبلغ، وإلى جواره حقل آخر يظهر قيمة الضريبة المستحقة على هذا المبلغ.

- حساب الضريبة على المشتريات تتشابه مع ضريبة المبيعات، حيث تجد إجمالي المبلغ متضمن في حقل بينما الضريبة المستحقة تظهر في حقلٍ آخر.

- يتم طرح إجمالي الضريبتين من بعضهما لمعرفة صافي الضريبة المستحقة عن هذه الفترة الضريبية.

نموذج الإقرار الضريبي pdf, word, Excel

يمكنك استخدام نموذج مبسط لجمع البيانات المالية الخاصة بالمشتريات والمبيعات، وبذلك يسهل مقارنتها بالنموذج المتضمن في موقع هيئة الزكاة.

أهمية الإقرار الضريبي

ترجع أهمية وفائدة الإقرار الضريبي إلى أنه يحدد ضريبة القيمة المضافة..

وبالإضافة إلى ذلك فهو يقوم بـعدة وظائف:

- السماح بمعرفة الإيرادات التي تمت بالمنشأة وذلك يحدد قدرة المنشأة على دفع الضريبة كما أن الإقرار الضريبي يوضح المبيعات التي قامت بها المنشأة.

- ملء الإقرار الضريبي من قبل المسئولين في المنشأة وذلك يتيح عدم حدوث أى نزاعات بين أصحاب المنشأة والهيئة المسئولة عن الضرائب.

- من الطرق المحببة للسلطة الضريبية لتحصيل الضرائب لأنها ليس عليها القيام ببعض الإجراءات وتقليلها.. وذلك من خلال قيام المنشأة بملء الإقرار الضريبي بشكل إلكتروني.

اقرأ ايضا:

ما هو الرقم الضريبي في السعودية وكيفية الحصول عليه والتحقق منه؟

كيفية حساب الضريبة من المبلغ الإجمالي للفاتورة

السلع والخدمات المعفاة من ضريبة القيمة المضافة بالسعودية

محتويات الاقرار الضريبي والمعلومات الواجب توافرها به

تنقسم عناصر الإقرار الضريبي إلى: المبيعات والمشتريات وكلًا منها ينقسم إلى عدة عناصر يمكن التعرف عليها كما يلي:

1- المبيعات الخاضعة لـلنسبة الأساسية

تعتبر هنا المبيعات المخصصة لضريبة القيمة المضافة يتم تحديد مبلغ القيمة المضافة بنسبة 15%

2- المبيعات للمواطنين

تقوم الحكومة بتحمل ضريبة المبيعات التي تخص المواطنين مثل: الخدمات الصحية والتعليم الأهلي الخاص.

3- المبيعات المحلية الخاضعة لـ النسبة الصفرية

هناك مبيعات لا يتم أخذ ضريبة عليها الآن أي نسبتها تساوي صفر ولكن يمكن أن يكون لها زيادة في النسبة لاحقًا..

مثال: الأدوية والمعدات الطبية.. توريد المعادن بغرض الاستثمار.

4- الصادرات

أي مبيعات يتم تصديرها خارج المملكة ويتم إثبات هذا التصدير من خلال مستندات من الجمارك وتخضع للضريبة الصفرية إذا ثبت التصدير أما في حالة عدم إثبات التصدير يتم التعامل معها على إنها مبيعات خاضعة لـ النسبة الأساسية وهي 15%.

وهناك شروط لهذه الصادرات وهي:

- لا يتم الاعتراف بالتصدير لدول مجلس التعاون الخليجي..

- تكون الاستفادة من المنتجات والخدمات المصدرة خارج المملكة ودول مجلس التعاون.

5- المبيعات المعفاة

تعتبر المبيعات التي ليست خاضعة لـ النسبة الأساسية 15% للقيمة المضافة على سبيل المثال:

- تأجير العقارات

- تصدير الطائرات

- توريد المعادن بغرض الاستثمار مثل الذهب والفضة.

6- إجمالي المبيعات

يمكنك حساب جميع المبيعات الموجودة بالإقرار الضريبي ويمكن حسابها الكتروني عن طريق نموذج الإقرار الضريبي المرفوع على الهيئة العامة للزكاة.

7- المشتريات الخاضعة لـلنسبة الأساسية

أي مشتريات تقوم المنشأة بشرائها للأنشطة التجارية الخاصة بها يتم دفع ضريبة القيمة المضافة بالنسبة الأساسية وهي 15%

8- الاستيرادات الخاضعة لضريبة القيمة المضافة بالنسبة الأساسية التي تدفع في الجمارك

أي مشتريات تم شراءها من خارج المملكة وتكون خاضعة لضريبة القيمة المضافة.

9- الاستيرادات الخاضعة لضريبة القيمة المضافة بالنسبة الأساسية التي تطبق عليها آلية الاحتساب العكسي

وهي المشتريات من السلع والخدمات من خارج المملكة ولكن ليس لها فاتورة ضريبية مثل الشراء الالكتروني ولذلك يجب حساب ضريبة القيمة المضافة عليها بالنسبة الأساسية.

10- المشتريات الخاضعة لـلنسبة الصفرية

هناك مشتريات لا يتم أخذ ضريبة عليها الآن أي نسبتها تساوي صفر ولكن يمكن أن يكون لها زيادة في النسبة لاحقًا.

على سبيل المثال: خدمات النقل الدولي.. توريدات المعادن بغرض الاستثمار..

11- المشتريات المعفاة

وهي المشتريات التي لا يتم احتساب ضريبة قيمة مضافة عليها مثل:

- استخراج جواز سفر أو تجديده

- استخراج رخصة قيادة أو تجديدها

- توريد وسائل النقل

12- إجمالي المشتريات

جميع المشتريات السابقة يتم تجميعها وتحسب الكترونيًا..

إجمالي ضريبة القيمة المضافة المستحقة عن الفترة الحالية:

تعتبر جميع القيم التي تم حسابها في البنود السابقة من أقسام المبيعات وأقسام المشتريات..

تصحيحات الإقرار الضريبي من الفترات السابقة:

إذا كان هناك أخطاء في إقرارات ضريبية سابقة يتم التصحيح في هذا البند.

صافي الضريبة المستحقة:

بعد حساب كل هذه القيم يتم حساب صافي الضريبة المستحقة الكترونيًا من خلال نموذج الإقرار الضريبي المرفوع على الهيئة العامة للزكاة.

كيف يساعد برنامج دفترة في إعداد الإقرار الضريبي ومعالجة ضريبة القيمة المضافة

يمتلك برنامج دفترة الأدوات والخصائص اللازمة التي تجعل تقديم الإقرارات الضريبية أفضل وأسهل وخالية من أية مشكلات. فلا مجال هنا للخطأ أو التلاعب الذي يؤدي إلى المساءلات القانونية.

يضم البرنامج مجموعة مميزة من التطبيقات تساعد أصحاب الأعمال بمختلف أحجامها على إدارة شركاتهم بأسهل الطرق الممكنة، وذلك من خلال توفير الأدوات المطلوبة لإصدار فواتير البيع والشراء ومراقبة المخزون وإدارة العملاء والموردين، بالإضافة إلى مزايا إعداد التقارير المالية المختلفة؛ كتقرير الأرباح والخسائر أو تقارير الجرد الخاصة بالمخزن، إلى جانب تقرير الضرائب.

ونظرًا لمواكبة برنامج دفترة لآخر التطورات بخصوص الإجراءات الإدارية والحسابية بالوطن العربي، فلزم توفير تحديث فوري لأصحاب الحسابات بالمملكة العربية السعودية، وتضمين ضريبة القيمة المضافة كضريبة افتراضية على فواتير البيع والشراء، وبالتبعية يتم تضمينها كذلك ضمن تقرير الضرائب داخل البرنامج.

وللتوضيح، سواء لعملاء دفترة الحاليين أو الجدد، سنحاول تطبيق المثال السابق من خلال برنامج دفترة ونستعرض تقرير الضرائب في النهاية.

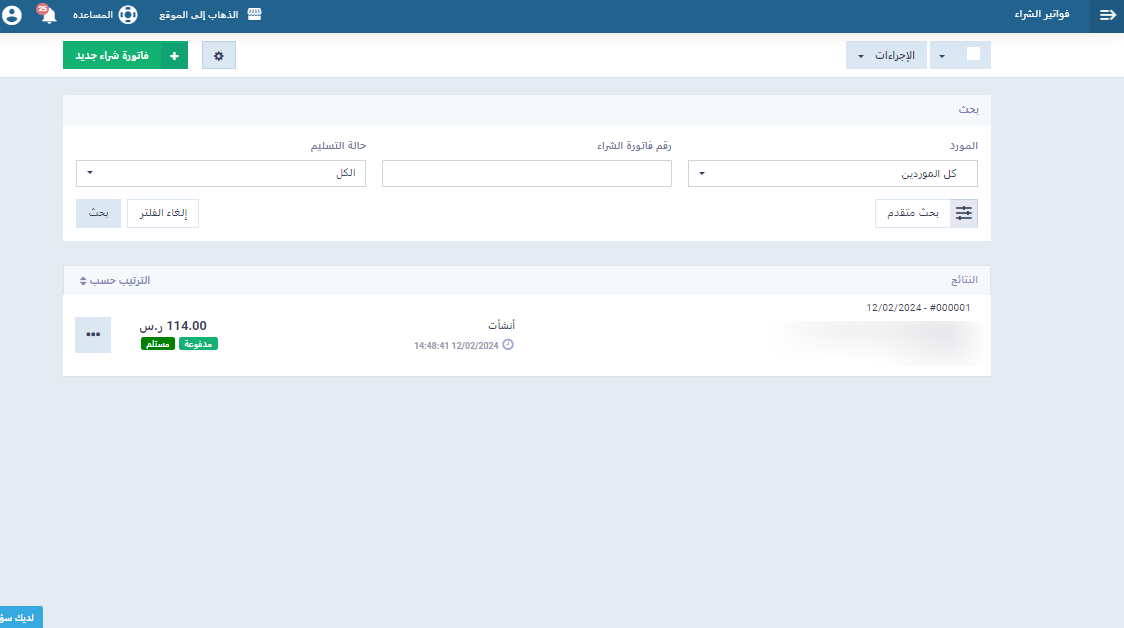

إصدار فواتير البيع والشراء

عند إصدار فواتير البيع أو الشراء؛ سنجد وبشكل افتراضي وجود ضريبة تسمى بـالقيمة المضافة يمكن تفعيلها من حقل الضرائب في الفاتورة. في حالة القانون السعودي، تبلغ نسبته 15%.

أعددنا في هذه الحالة فاتورة شراء وفاتورة مبيعات تم سداده بالكامل. تخضع كلا الفاتورتين إلى ضريبة القيمة المضافة.

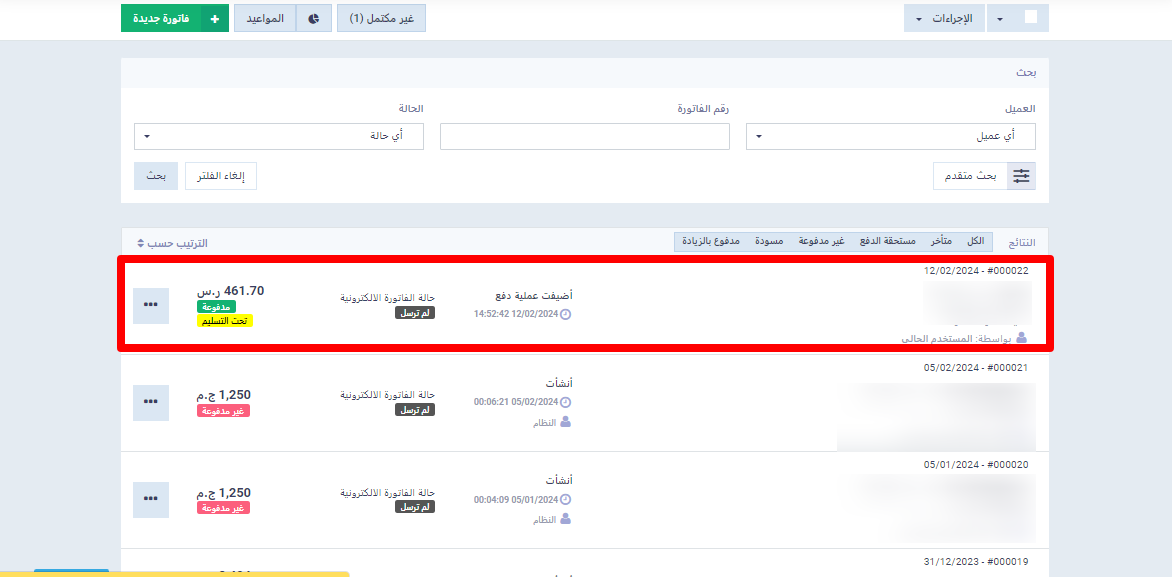

تظهر الفاتورتان تلقائيًا على النظام في شكل تقرير الضرائب. من خلاله، يمكنك معرفة المبالغ المستحقة وينبغي سدادها إلى هيئة الزكاة والضريبة السعودية.

استعراض تقرير الضرائب بالشركة

عند تسجيل وحفظ هذه الفواتير داخل الحساب؛ يتم نقلها فورًا إلى تقرير الضرائب الخاص بالحساب أو الشركة، ويمكن استعراضه بالضغط على تقارير الحسابات العامة ثم اختيار تقرير الضرائب، ومنها يظهر تقرير الضرائب الذي يمكن عرضه بالتفصيل لبيان قيم كل فاتورة سواء كانت فواتير بيع أم شراء.

كما يمكن عرض النسخة الملخصة من التقرير، والتي ستوضح بشكل مبسط ومن دون أي تعقيدات إجمالي قيمة كل من المبيعات والمشتريات مع القيمة الخاصة بالضريبة المضافة على كل بند، ثم ناتج طرح ضريبة المشتريات من ضريبة المبيعات ووصولنا للناتج النهائي وهو الضريبة المستحقة لهيئة الزكاة والدخل بقيمة 42.70 ريال.

و أيضا من خلال تقارير الحسابات العامة بدفترة يمكنك إصدار التقرير الضريبي الشهري أو الثانوي كما أقرته هيئة الزكاة والدخل، من خلال الضغط على إقرار ضريبي، لتجد ما تقرر عليك من ضريبة القيمة المضافة المستحقة على مبيعاتك ومشترياتك، وكذلك الخصم الضريبي، مع إمكانية إصدار التقرير لضريبة واحدة أو عدة أنواع من الضرائب، مع التحكم في عملة التقرير بحسب عملة البلد التي تحصل منك الضرائب.

الأسئلة المتكررة

هل الاقرار الضريبي الزامي؟

نعم ينبغي علي الشركات والأشخاص الخاضعين لضريبة القيمة المضافة تقديم الإقرارات الضريبية الخاصة بالتعاملات ذات الصلة بالمبيعات والمشتريات الخاضعة للضريبة وايضا يوجد عدة اختيارت للتسجيل في الإقرار الضريبي وهم كالأتي

- تسجيل إلزامي

- تسجيل اختياري

- منشأة معفاة

كم غرامة عدم رفع الاقرار الضريبي؟

تتراوح ما بين 5% إلى 25% من قيمة الضريبة المقررة.

ما هو مبلغ التعديل في الاقرار الضريبي؟

في حالة تعديل الهيئة للإقرار، يتم تطبيق غرامة قدرها 50% من قيمة الفرق بين الضريبة المحتسبة من قِبل الهيئة والمستحقة.

كيف اطلع شهادة الإقرار الضريبي؟

من خلال موقع هيئة الزكاة، يمكن بسهولة طباعة الإقرار الضريبي. اختر طلب إعادة طباعة شهادة ضريبة القيمة المضافة. ثم اضغط على إعادة طباعة الشهادة. ستظهر نسخة رقمية من الشهادة لتتمكن من طباعتها وحفظها.

متى يجب تقديم الاقرار الضريبي؟

تختلف على حسب حجم الشركة، فقد تحتاج الشركة إلى تقديم الإقرار الضريبي شهريًا في حالة أن المبيعات الخاضعة للضريبة أكثر من 40 مليون ريال سعودي، بينما يصبح الإقرار ربع سنوي في حالة أن المبيعات أقل من 40 مليون ريال. على أن يكون تقديم الإقرار والسداد قبل مرور شهر على على تاريخ المدة المستهدفة سواء كانت شهر أو ربع سنة.

هل يتم تسجيل فواتير الكهرباء في الإقرار الضريبي؟

لا تعد فواتير الكهرباء ضمن مشتريات المتاجرة، لهذا لا تضاف إلى الإقرار الضريبي.

هل يمكن تأجيل الإقرار الضريبي؟

توفر هيئة الزكاة إمكانية تقديم طلب لتأجيل سداد قيمة ضريبة القيمة المضافة على الوارادات.

هل رواتب الموظفين تدخل في الإقرار الضريبي؟

طبقًا لهيئة الزكاة والضريبة والدخل، الأجور التي يتقاضاها الموظفين لا ينتج عنها أية التزامات لأغراض ضريبة القيمة المضافة، ولا تطبق الضريبة على الرواتب أو الأجور أو أية مبالغ نقدية أخرى مثل العلاوات والمكافآت التي يتقاضاها الموظف من صاحب العمل.

كم مدة سماح سداد الاقرار الضريبي؟

شهر واحد من المدة المطلوبة.

هل يمكن التعديل على بيانات الإقرار الضريبي؟

يمكنك التعديل في بيانات الإقرار الضريبي بسهولة حيث يمكنك تسجيل الدخول كما فعلت من قبل على موقع الهيئة العامة للزكاة واختيار الضرائب الغير مباشرة ثم اختيار الإقرارات الضريبية ويمكنك التعديل في الإقرار الضريبي الذي ستختاره..

وإذا تم إدخال بيانات بالخطأ وتمت اكتشاف هذا الخطأ من قبل الهيئة ستقوم بدفع غرامة نتيجة لذلك.

ولكن إذا تم التعديل من قبل المنشأة لا يتم احتساب أي غرامة..

ومع ذلك يجب على المنشأة اكتشاف الأخطاء والإبلاغ عنها حتى يتم التعديل ولا يتم فرض أي غرامة على المنشأة.

هل يمكن إلغاء الإقرار الضريبي؟

يلجأ البعض إلى إلغاء الإقرار الضريبي الخاص بهم وذلك نتيجة إما افلاس المنشأة أو دمجها أو التصفية.

يمكنك تسجيل الدخول إلى موقع الهيئة العامة للزكاة واختيار الضرائب الغير مباشرة (ضريبة القيمة المضافة) ثم اختيار إيقاف التسجيل في ضريبة القيمة المضافة ستظهر لك بعض صفحة التعليمات والشروط ومن أهمها الأسباب الخاصة بإيقاف الإقرار تضغط موافق وبعد ذلك تفاصيل المكلف وهي البيانات الخاصة بك..

ومن ثم الخطوة التالية وهي نوع الطلب المقدم واختيار إلغاء الإقرار الضريبي.. ثم تظهر صفحة أخرى لتحديد أسباب الإلغاء ويتم إثبات ذلك بالمستندات.

وبعد ذلك تظهر صفحة التعهد وهنا يمكنك وضع رقم الهوية الخاص بالمكلف وبعض البيانات الأخرى ومن ثم الضغط على تسليم. ويظهر بعد ذلك إشعار التسليم يمكنك تنزيله والاحتفاظ به.

ومتابعة الموقع بعد ذلك لأنه يمكن أن ترد الهيئة بالرفض أو القبول.. وذلك يعتمد على الإقرارات السابقة وهل هناك مبالغ مستحقة أم لا.

وبذلك لا يمكن لأى منشأة التلاعب أو التهرب من أي الإقرارات الضريبية ومتابعة كل جديد بسهولة من خلال موقع الهيئة العامة للزكاة.

وفي النهاية لقد تم التعرف على ما هو الإقرار الضريبي وأهم محتويات الإقرار الضريبي حتى يمكن لأى منشأة عدم تجاهله والتسجيل بسهولة من خلال الهيئة العامة للزكاة والدخل..

ويمكن لأي منشأة معرفة هل ستقوم بعمل إقرار ضريبي أم لا ومتى ستقدمه من خلال معرفة الدخل الخاص بها.

إنشاء الإقرار الضريبي بكل سهولة

برنامج دفترة يمكنك من إنشاء الإقرار الضريبي بكل سهولة

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)