بدأ يتسع النطاق الضريبي في المنطقة، واتسعت معه أنواع الضرائب المطبقة، وكثر البحث عن طريقة حساب الضريبة. لذا أتينا لك اليوم بمبدأ بسيط يمكنك تعلمه لتحتسب أي نوع قد تخضع له من أنواع الضرائب الحالية أو التي سيتم استحداثها دون الدخول في تعقيدات حسابية أو التعرض لحالات ضريبية نادرة الحدوث؛ ثم سنتطرق لكل نوع من أنواع الضرائب واسعة التطبيق في الوطن العربي خطوة بخطوة مع إعطاء أمثلة وافية تجعل الفكرة أوضح وأبسط.

محتوى المقال

- 1 كيفية احتساب الضرائب بشكل عام

- 2 كيفية حساب ضريبة القيمة المضافة

- 3 حساب المبلغ الاجمالي شامل الضريبة (ضريبة القيمة المضافة غير المتضمنة):

- 4 كيفية حساب الضريبة من المبلغ الأجمالي للفاتورة (ضريبة القيمة المضافة المتضمنة):

- 5 كيفية حساب ضريبة الدخل

- 6 كيفية حساب الضريبة الانتقائية

- 7 كيفية حساب ضريبة الاستقطاع

- 8 كيف تقوم بحساب كلا النوعين في برنامج دفترة

كيفية احتساب الضرائب بشكل عام

الضرائب إما مباشرة أو غير مباشرة، وفي كل الحالات تحتسب كنسبة، قد تكون هذه النسبة على الدخل كضريبة الدخل أو على المنتج النهائي كضريبة المبيعات أو على المنتج خلال كل مراحل التصنيع كضريبة القيمة المضافة.

ويتم احتساب الضريبة عن طريق تحويل النسبة المئوية المحددة للضريبة إلى رقم عشري، فلو كنت تبحث عن كيف تحسب ضريبة الـ 15% ستقوم بتحويل نسبة الضريبة إلى 0.15، وتقوم بضرب الرقم العشري في قيمة المنتج أو الدخل المراد معرفة قيمة الضريبة له.

الضريبة = النسبة الضريبية * تكلفة المنتج

مثال 1:

لو كان لديك منتج تكلفته 100 ريال كيف تحسب الضريبة 15%

الضريبة = 0.15 * 100 = 15 ريال تضاف لسعر المنتج.

سعر المنتج شامل الضريبة = 100 + 15 = 115 ريال

وتعتبر هذه الطريقة سارية لتوضيح نسبة الضريبة مهما اختلف ما تطبقها عليه، ومهما اختلف نوع الضريبة، ومهما اختلفت النسبة.

كيفية حساب ضريبة القيمة المضافة

هناك نوعان من ضريبة القيمة المضافة ضريبة متضمنة وغير متضمنة يختلف على أساسهم طريقة حساب ضريبة القيمة المضافة، :

حساب المبلغ الاجمالي شامل الضريبة (ضريبة القيمة المضافة غير المتضمنة):

يعد حساب الضريبة غير المتضمنة النوع الأكثر انتشارًا بين الأعمال، خاصة عند الحديث عن الصف الأول في قطاع الشركات، ونقصد بالشركات هنا تلك التي تعمل في قطاع التصنيع والإنتاج، والتي تتعامل مع المنتجات بمراحل تسبق المستهلك النهائي بدورتين أو ثلاثة.

إذ تورد الشركة منتجاتها غالبًا بأسعارها الأساسية دون الضريبة، ويتم حساب الضريبة في خطوة منفصلة طبقًا للنسبة التي سيخضع إليها المنتج أو الخدمة.

الضريبة = النسبة الضريبية * تكلفة المنتج

المنتج شامل الضريبة = سعر المنتج الأساسي + الضريبة

مثال:

على افتراض أن قيمة المنتج التي تقوم توريدها إلى الشركة هي 1000 ريال.

فإن الفاتورة الصادرة تضع في بنودها وصفًا للمنتج وقيمته.

ويتم حساب إجمالي الفاتورة على هذا الأساس.

ثم في الخطوة التي تليها يتم حساب الضريبة التي سيخضع لها المنتج.

وبفرض أن الضريبة 15% عبارة عن ضريبة قيمة مضافة.

ففي تلك الحالة سيتم حساب الضريبة من 1000 ريال قيمة السلعة، فتكون الضريبة هي: 1000 ريال × 15% = 150 ريال

وعليه يكون إجمالي الفاتورة هو: 1000 ريال (قيمة المنتج أو الخدمة) + 150 ريال (ضريبة قيمة مضافة) = 1150 ريال.

كيفية حساب الضريبة من المبلغ الأجمالي للفاتورة (ضريبة القيمة المضافة المتضمنة):

تلك الحالة رائجة أكثر عند تجار التجزئة ممن يقدمون منتجاتهم أو خدماتهم للمستهلكين مباشرة، إذ تكون قيمة المنتج أو الخدمة متضمنة لقيمة الضريبة عادةً

- أي أنه بفرض بيع المنتج بقيمة 1000 ريال

- إذًا نستنتج أن قيمة 1000 ريال هي في الحقيقة عبارة عن: (قيمة المنتج الأساسية + قيمة الضريبة).

وبالتالي يكون الوضع أكثر تعقيداً في حال تم طلب إظهار قيمة الضريبة في الفاتورة، لأنه يجب حسابها بطريقة عكسية؛ وهو ما سنوضحه فيما يلي

الضريبة = سعر المنتج متضمن الضريبة – سعر المنتج الأصلي بدون الضريبة

مثال:

لنوضح أولًا المعادلة الصحيحة لحساب قيمة المنتج بالفاتورة المتضمنة للضريبة

فالمعادلة هنا ستكون:

قيمة السلعة الأساسية + قيمة الضريبة = 1000 ريال

ويمكن الرجوع بقيمة الضريبة إلى الأساس الخاص بها وهي: (قيمة السلعة الأساسية × نسبة الضريبة)

وبفرض أن الضريبة هنا هي ضريبة القيمة المضافة؛ فستكون قيمة الضريبة عبارة عن: (قيمة السلعة الأساسية × 15%)

لنعد الآن للمعادلة الأساسية ونعوض عن قيمة الضريبة في المعادلة؛ فتصبح المعادلة الأساسية هي:

قيمة السلعة الأساسية + (قيمة السلعة الأساسية × 15%) = 1000 ريال

100 + (1000 * 0.15)= 869.57

إذا قمنا بحل تلك المعادلة سينتهي الأمر بإمكانية تحديد قيمة السلعة الأساسية وهي 869.57 ريال تقريباً. الآن لنقم بحساب ضريبة القيمة المضافة لهذه السلعة طبقاً للقيمة الأساسية التي حصلنا عليها.

ضريبة القيمة المضافة = 869.57 × 15% = 130.43 ريال تقريباً.

وهكذا يتم الأمر؛ لأنه بجمع قيمة السلعة الأساسية 869.57 ريال مع قيمة الضريبة التي تم حسابها للتو 130.43 ريال سيكون إجمالي المبلغ هو 1000 ريال. وهي قيمة السلعة متضمنة لضريبة القيمة المضافة كما أوضحنا في بداية المثال.

كيفية حساب ضريبة الدخل

ضريبة الدخل لا تطبق على السعوديين بشكل عاما إنما على بعض القطاعات كالبترول وكذلك على مزاولي الأنشطة التجارية من الأجانب، وتختلف النسبة بحسب كل قطاع وكل حالة، أما عن طريقة حساب الضريبة فيكون عن طريق:

- تحديد الفئة المطبق عليها ضريبة الدخل.

- معرفة النسبة المقررة عليهم.

- يتم ضرب صافي الربح/ الدخل في نسبة ضريبة الدخل المفروضة عليك.

الضريبة = النسبة الضريبية * تكلفة المنتج

مثال:

في حالة كان صافي أرباحك = 100 مليون ريال. وتعمل في قطاع الغاز، إذًا قدر الضريبة المفروضة عليك 30% من صافي الأرباح.

ضريبة الدخل المطلوبة = 100 * 0.30 = 30 مليون ريال.

اقرأ أيضًا: تعريف مصطلح مجمل الدخل

كيفية حساب الضريبة الانتقائية

الضريبة الانتقائية تطبق على سلع محددة، وغالبًا ما تكون سلع ضارة كالتبغ والمشروبات الغازية، والهدف الأساسي منها توجيه السوق وتقليل الاستثمار والمبيعات لهذه المنتجات، فإن كنت تسأل كيف احسب الضريبة للسلع الانتقائية، إليك الطريقة:

- قم بالتأكد إذا كان المنتج تنطبق عليه الضريبة الانتقائية أم لا.

- إن كانت تنطبق، تعرف على نسبة الضريبة المطبقة عليه.

- اضرب سعر المنتج في نسبة الضريبة المطبقة.

الضريبة = النسبة الضريبية * تكلفة المنتج

مثال:

في حالة كان سعر مشروب غازي = 10 ريال. إذًا قدر الضريبة المفروضة عليه 50% من قيمته.

الضريبة الانتقائية المطبقة = 10 * 0.50 = 50 ريال.

سعر بيع المشروب شامل الضريبة = 10 + 5 = 15 ريال.

كيفية حساب ضريبة الاستقطاع

ضريبة الاستقطاع تفرض على الأفراد غير المقيمين في المملكة ولكن يعود عليهم دخل ما من المملكة، ويتم اقتطاع هذا المبلغ من أي مبلغ يربحه الشخص غير المقيم، وطريقة حساب ضريبة الاستقطاع كالتالي:

- تحديد الفئة التي ينتمي إليها الشخص.

- معرفة نسبة الفئة المنتمي لها.

- ضرب نسبة الضريبة في مبلغ أرباحه من المملكة.

الضريبة = النسبة الضريبية * تكلفة المنتج

مثال:

في حالة كانت أتعاب مدير غير مقيم في السعودية 10 آلاف ريال. إذًا قدر الضريبة المفروضة عليه 20% من قيمة أتعابه

ضريبة الاستقطاع المطبقة = 10000 * 0.20 = 2000 ريال.

أتعابه بعد الاستقطاع = 10000 – 2000 = 8 آلاف ريال.

كيف تقوم بحساب كلا النوعين في برنامج دفترة

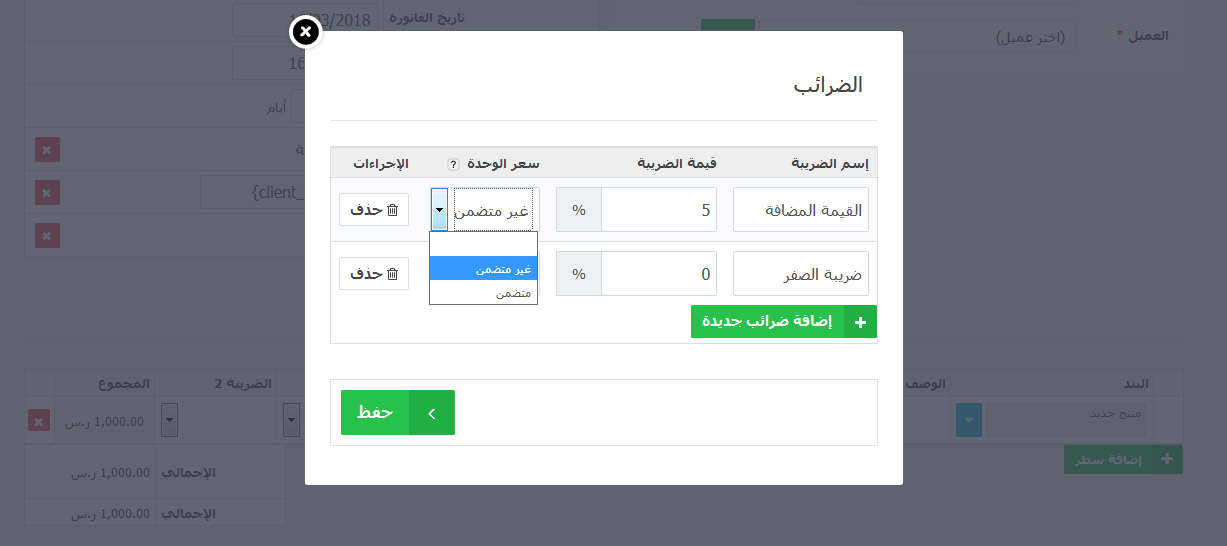

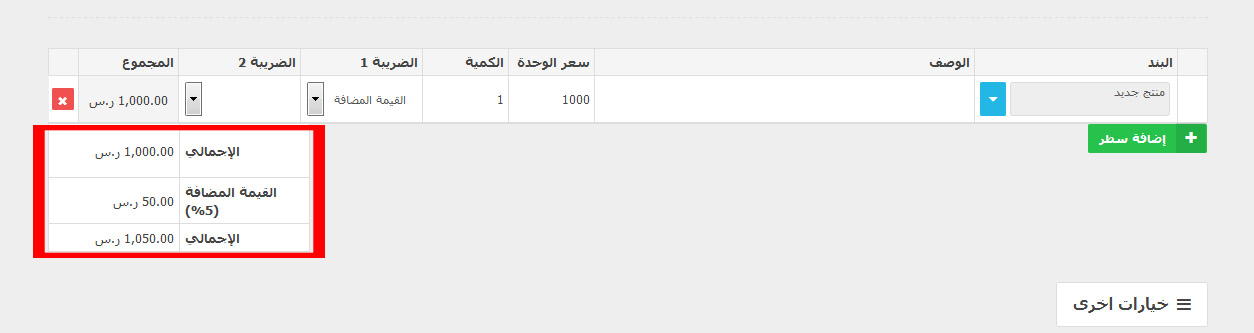

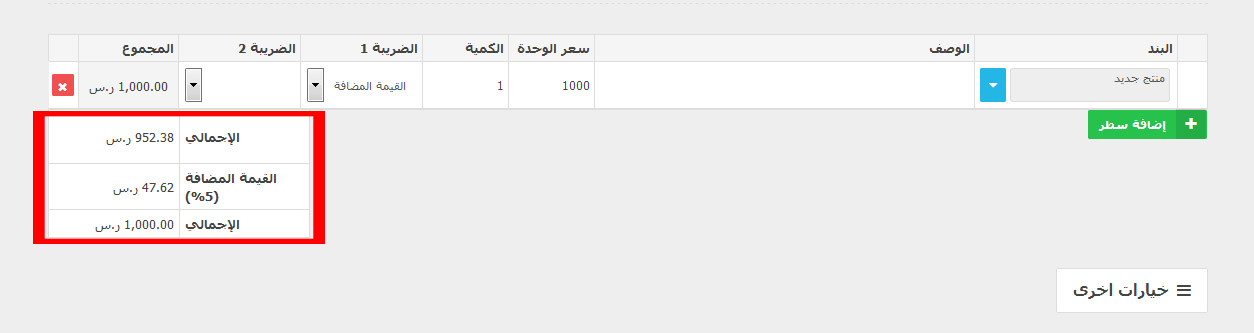

يوفر برنامج دفترة طريقة بسيطة للغاية لحساب قيمة الفاتورة في كلا الحالتين، فبعد تسجيل المنتج أو الخدمة وتحديد قيمة سعر البيع والشراء الخاص بها، يمكنك أثناء إنشاء الفواتير (سواء بيع أو شراء) من تحديد الضريبة التي تريد إدراجها في الفاتورة، ويمكنك من خلال إعدادات الضرائب تحديد ما إذا كانت متضمنة لقيمة المنتج أم غير متضمنة.

ففي حالة اختيار الضريبة كضريبة غير متضمنة، سيتم حساب الضريبة بشكل منفصل بناءً على سعر البيع للمنتج أو الخدمة كما أشرنا في المثال السابق

أما في حال ما إذا كان اختيار الضريبة متضمنة، سيتم اعتبار قيمة المنتج عبارة عن القيمة الإجمالية (القيمة الأساسية + قيمة الضريبة)، وبناءً عليه يقوم البرنامج بتفكيك هذه القيمة الإجمالية كما تم في المثال السابق لتوضيح قيمة السلعة الأساسية وأيضًا إيضاح قيمة الضريبة، ثم حساب الإجمالي في النهاية والذي بطبيعة الحال يكون قيمة السلعة المتضمنة للضريبة نفسها.

لذا يعد برنامج دفترة الأداة المثلى لحساب الضريبة على السلع والخدمات أيًا كان الأسلوب المتبع من جانب الشركة، وسواء كانت الضريبة متضمنة أو غير متضمنة، فالأمر يتم بمجرد تغيير بسيط في “إعدادات الضرائب” بالبرنامج للحصول على النتيجة المطلوبة.

ويمكنك معرفة المزيد التفاصيل عن احتساب ضريبة القيمة المضافة من خلال البرنامج، بل وكذلك طريقة استعراض تقرير الضرائب وإعداد الفواتير الضريبية بما يتوافق مع اللوائح التنفيذية للهيئة العامة للزكاة والدخل، فيما يمكنك التعرف خطوة بخطوة على طريقة إنشاء فاتورة بما في ذلك احتساب الضريبة داخل البرنامج من خلال مراجعة دليل “إنشاء فاتورة مبيعات”.